关税大降,又到AII IN美股了?

从4月2日的对等关税解放日到5月12日,经过一个多月的中美关税互相拉扯,5月12日,中美终于给出了一个令人松口气的谈判结果——美国对中国征收30%的关税,另外24%暂缓90天执行;中国对美国征收10%的关税,另外24%暂缓90天执行。

这个结果,无论是对中美双方如何,对于资本市场是一个显著的利好,但现在的问题是,是不是说美股风险就可以消除了,美股能够继续疫情大放水后的辉煌时代,人们又可以ALL IN美股了吗?

一、这下,所有人都赢麻了?

按照中美最新贸易谈判公告,等于一通互撕之后,双方都回到了4月2日,也就是解放日当天的关税上,而2号之后互扔刀子的税率——50%、41%全都取消了。

围绕4月2日美国一键拉出的对华34%的对等关税,10%保留,剩下24%暂缓90天执行;中国也是同样:保留10%的对美关税,其余24%暂缓90天执行。

4月2日之前,重新上任的特朗普,还以美国以芬太尼为由,对中国所有商品2、3月份连续两次加征关税,每次加征10%,两次累计20%。

在4月2日对等关税之前,中国的反制错失整体保持理性和克制:主要是对美国农产品等特定行业加了一些关税,另外还有一些非关税的反制措施,比如说把一些美国企业加入不可靠实体清单、对稀土、钨等原料进行对美的出口关注,对谷歌等进行反垄断调查,等等。

4月2日之前,这些以芬太尼为由,双方产生的关税和非关税措施都没有变化。

这样,川普二次上任以来,对中国最终的关税加征额度是30%+24%,其中24%部分暂缓90天执行;中国对美国是10%+24%,其中的24%暂缓90天执行。

此外,特朗普第一任期对中国还有大约20%的加权平均关税,这样下来,美国对中国的综合关税税率应该是有50%上下,再加这24%的90天内延期执行的关税了。也就是说虽然降了一些,但仍在相对高的水平上。

不过,阶段性来看,对中国而言,中国作为美国的主要逆差国,就这轮对等关税的税率部分,并没有比目前其他已经宣布谈妥的国家更高。

当然特朗普对内的宣传可能也是,对中国又加关税了,又要赢麻了。

对市场而言,这个税率,还是说延缓90天执行,都明显比市场预期的更好,市场必然积极欢迎。

二、美国关税到底能实现什么目的?

但是不是此时关税之后,资金又可以ALL IN美国资产了?海豚君觉得首先要理解这轮加关税的本质:从已有结果的谈判来说,无论是英国这种顺差国,还是中国这种逆差国,都被加了10%的对等关税。

很明显,特朗普这次加关税的目的,目的不是为了降低全球贸易壁垒,而是为了加关税而加关税。而如果最终的结果是,对全球所有输入美国的商品征收一个10-15%的关税,无论是想要要促进制造业回流,还是降低财政赤字,恐怕效果都距离差以千里:

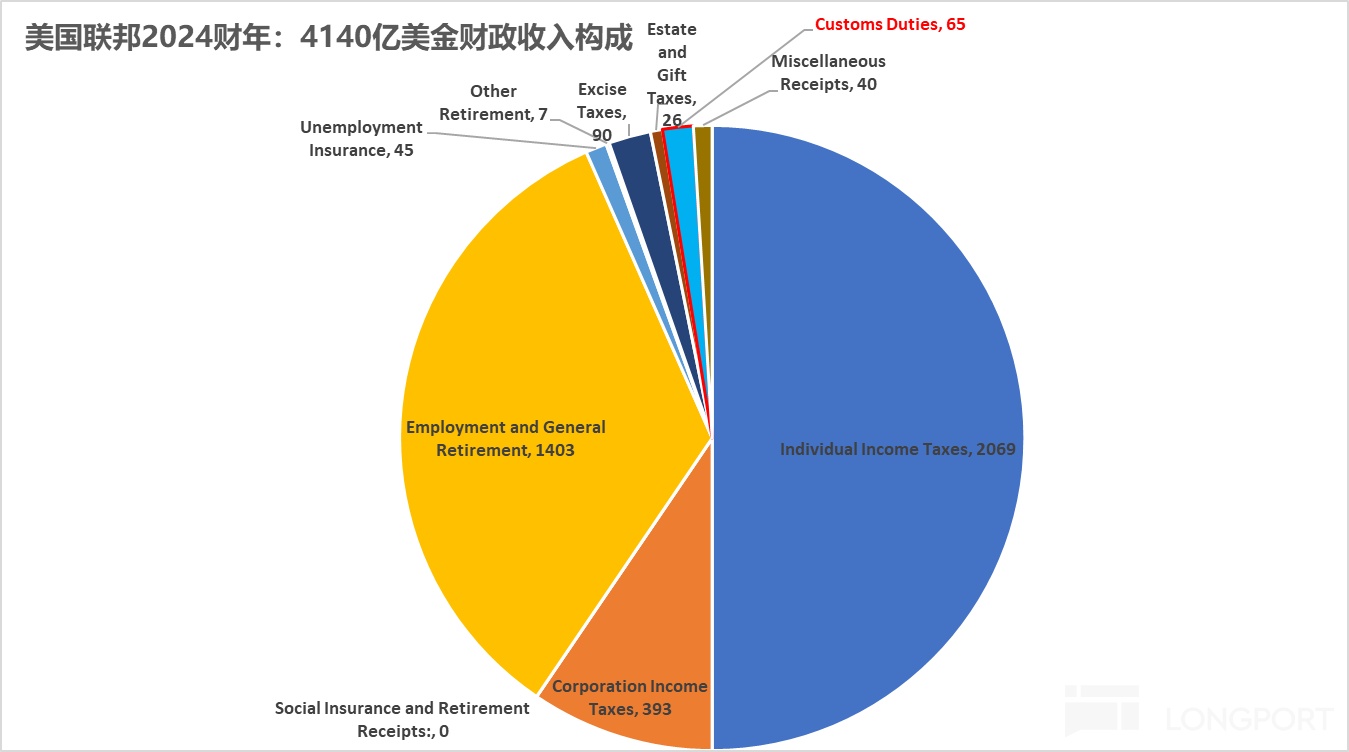

a.截止2024年10月的2024年美国联邦财年中,650亿的关税收入仅占美国联邦财政总收入4.1万亿的1.5%多一些;而这650亿的关税收入,对应当年狭义赤字8000多亿,广义赤字(含国债付息成本)达到了1.6万亿,其实再加关税都很难补上国库的亏空。

b.作为制造业的回流手段?

制造业回流是美国两党一个难得的共识,但是如何达成这个目标,两党的操作手法大相径庭。特朗普的核心是减税+去监管,额外加上亲自下场跟大厂谈判,让台积电、苹果等到或者回美投资;而拜登的三大经济法案,说明了民主党的核心手段是产业补贴。

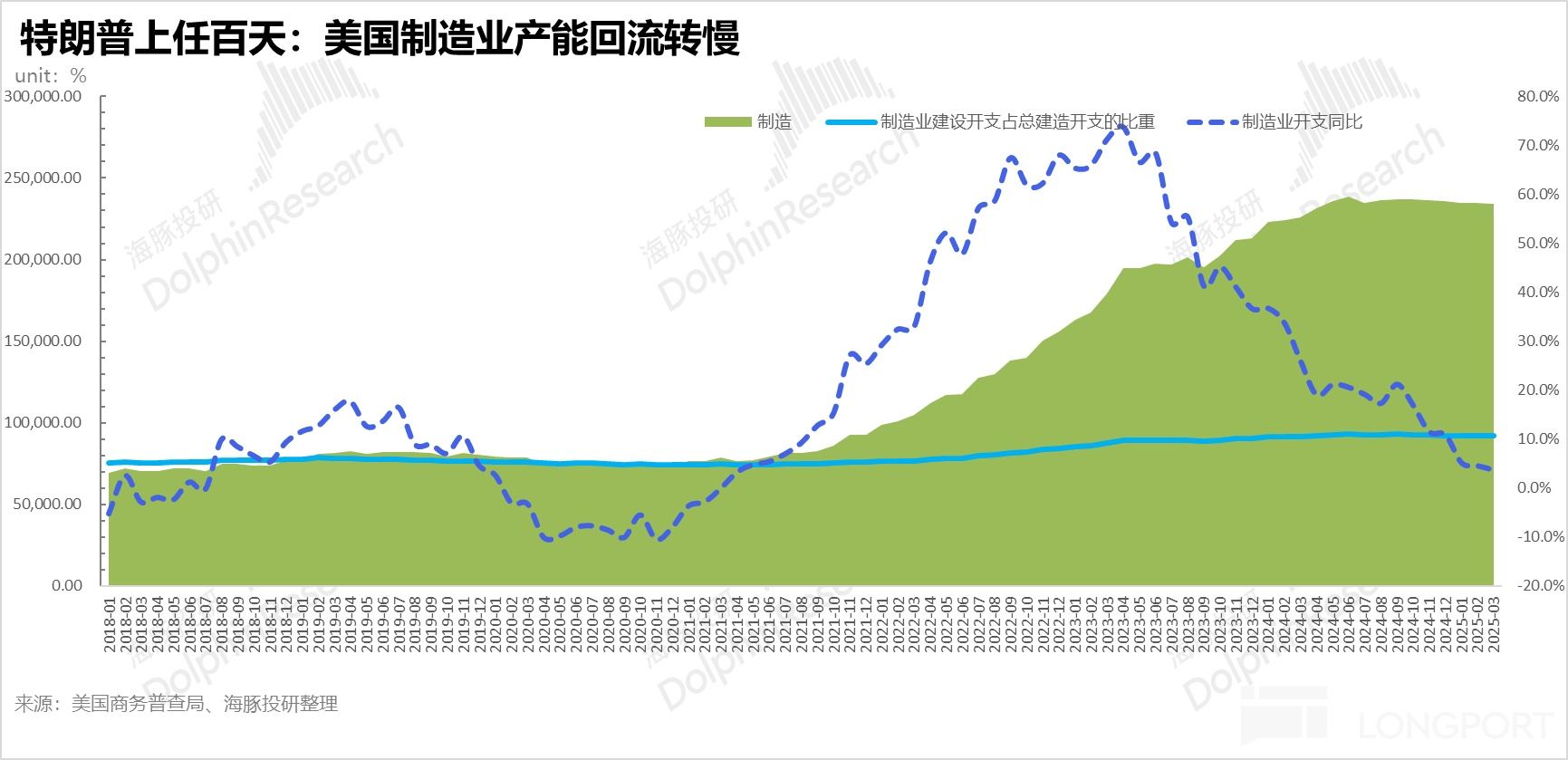

要制造业回流,需要先把制造业产能建出来。从下图美国建造开支流向制造业的开支变化可以看出,特朗普第一任期的制造业建造开支并不高;而拜登的三大经济法案出台后,美国的制造业建造开支增长大幅拉升过一段时间。

但从2024年年中到尚未受到关税影响的2025年三月,美国流向制造业的建造支出额再次停滞。

但如果拉高关税、削平美国本土制造的商品和进口商品的价差,让美国人心甘情愿去买美国商品,那么即使是在相对硬核的消费电子、动力电池、光伏、新能源汽车等制造业(纺服等低端制造业不谈)上,美国与外界的成本差距绝对不仅仅这10-15%。要通过这10-15%的关税让用户主动选择本土制造商品基本不太现实。

三、制造业回流大计会付诸东流吗?还要看接下来的减税和产业政策

按照美方谈判代表,美国财长贝森特的说法,此次谈判之后,“美国会继续对疫情中暴露出的供应链弱项进行‘战略平衡’,无论是在医药上、半导体上,还是钢铁上。”

“美国已经锁定了5-6个战略行业和供应链的薄弱环节,在这些地方,美国会往独立自主的方向迈进,或者往盟友那里寻求更安全的供应方式。”

从他的表达中能够看出,虽然中美无法断干净,但是接下来,美国还是会努力通过产业链的回流和调整来实现所谓的“供应安全”。

既然制造业回流无法通过单一征关税来实现,接下来特朗普的经济MAGA三把火中,剩下的减税、去监管就显得尤其重要。

一定程度上,美股2025下半年到2026年的收益,其实取决于美国2025年下半年的减税和产业政策力度。但这里的致命BUG是,减税和产业刺激本质是要财政兜底的。

这就又绕回了老问题——马斯克的DOGE政府效率计划并没有实际给联邦政府节省多少支出,关税有没有带来实质性的收入来补财政的窟窿。

这里需要思考的灵魂问题是:

a.接下来的减税和产业政策,到底能有多大的力度?

b.如果力度大的话,由此产生的超额赤字,4.3%的10年期国债收益率下,怎么解决融资难度?

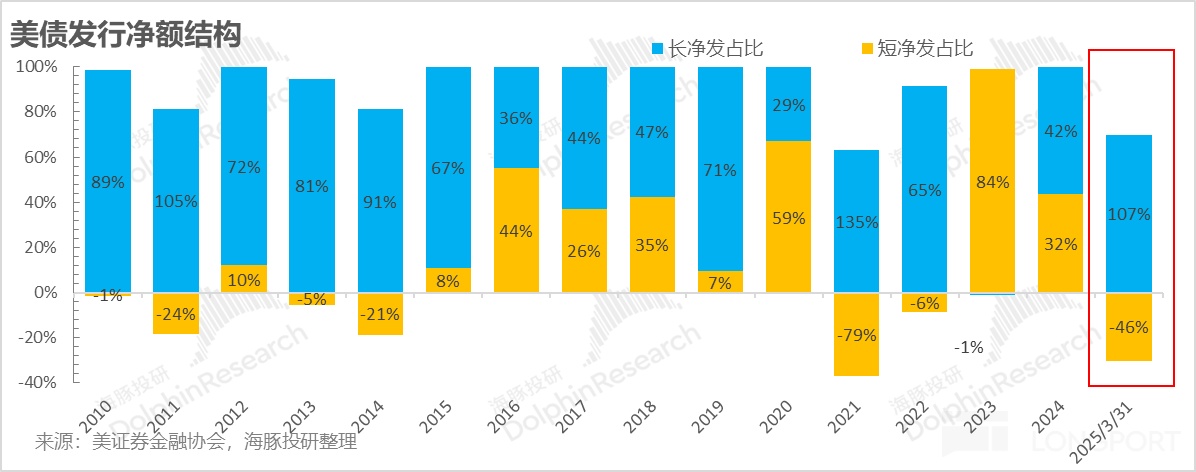

川普二次上任以来,共和党治下的联邦财政正在努力减少对短债的依赖,想要重新回到长期国债市场来融资,但目前长债融资一个巨大的拦路虎是:

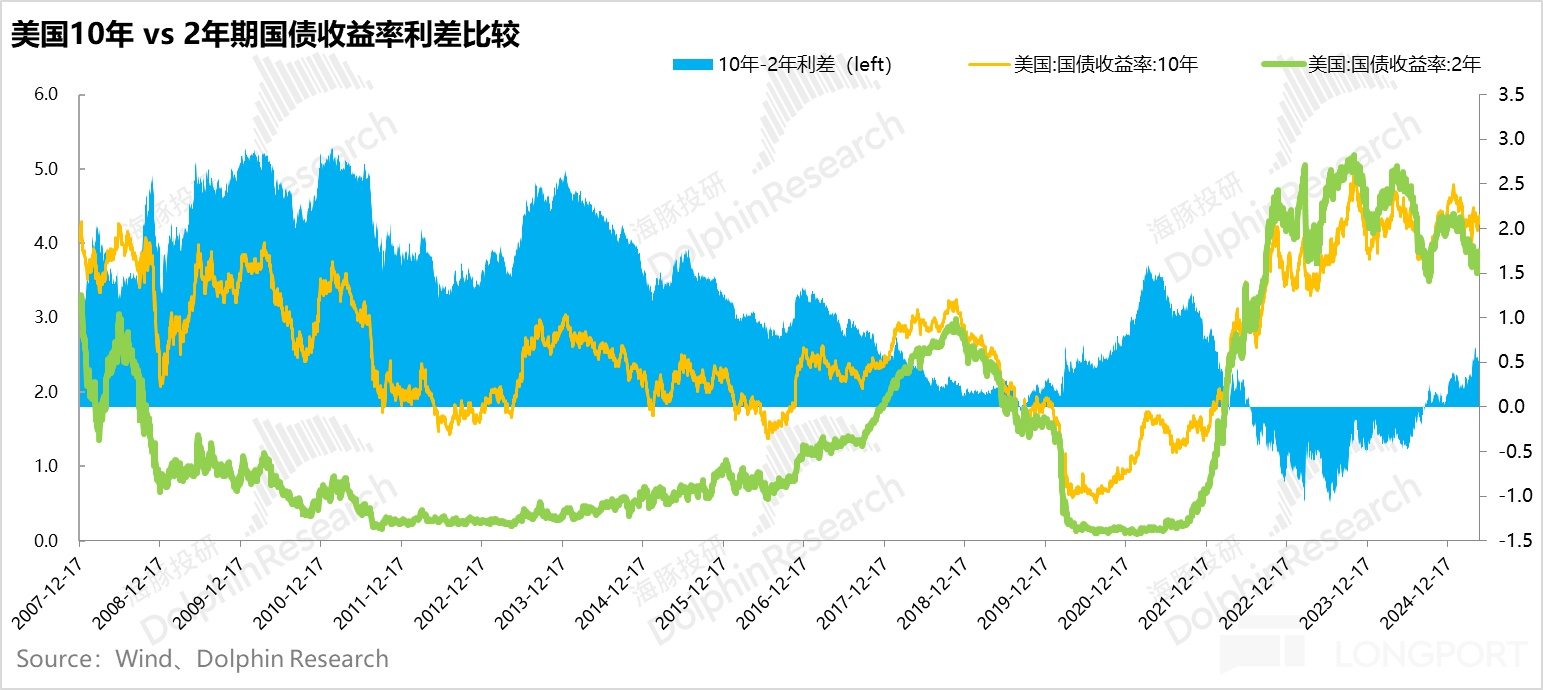

一个是在川普全球加关税,引发美国通胀不确定性之下,Powell拒不降息;

第二是即使短期利率下来了,长债收益率一直盘旋在4%以上(最新4.37%),长短债利差越来越高。资金对购买长债的风险溢价不断拉升,尤其是在特朗普全球“耍赖”的情况下,还有愿意购买美国国债的海外主权资金增量又有多少呢?

目前看,融资路难度不小。

当然,如果各种道路都行不通了,还有一个兜底的美联储:除了降息,要压低长债收益率,还能直接去长债市场去购买财政部的长债,这反过来又变成了实质上的QE量化宽松。

四、到底能再次ALL IN美股吗?

从以上可以看到,川普的关税2.0政策:

1)本质上是对美国在内的消费者,和全球生产者的一次征税。它的目的是为了征税而征收,在根本上是一种经济的抑制行为,关税作为特朗普经济政策的第一把火,对美国和海外的经济发展都是利空。

2)但实际最终对美国经济影响如何,其实要看税收回到手了之后怎么花,以及够不够花。这就涉及特朗普的第二把火——薅来了这些关税之后,到底能有多少的钱去投入到美国国内减税和产业政策当中,低到足以吸引制造业回流?

3)如果资金用量巨大的话,减税的钱的融资来源上,是否能有一个温顺的美联储来配合?甚至美国是否会从一个“独立财政+独立货币”的组合方式,变成“财政主导+货币配合”的货币财政协作模式?

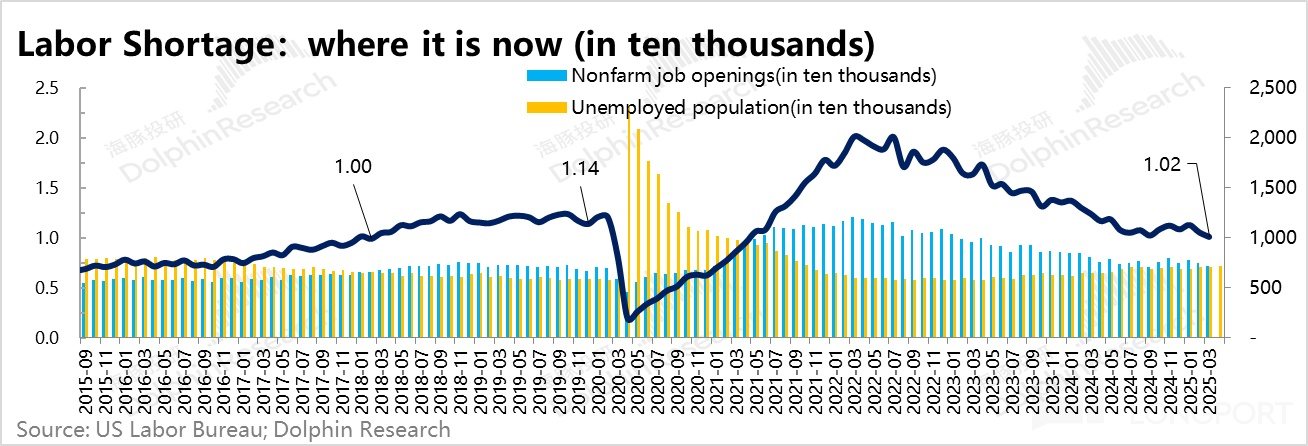

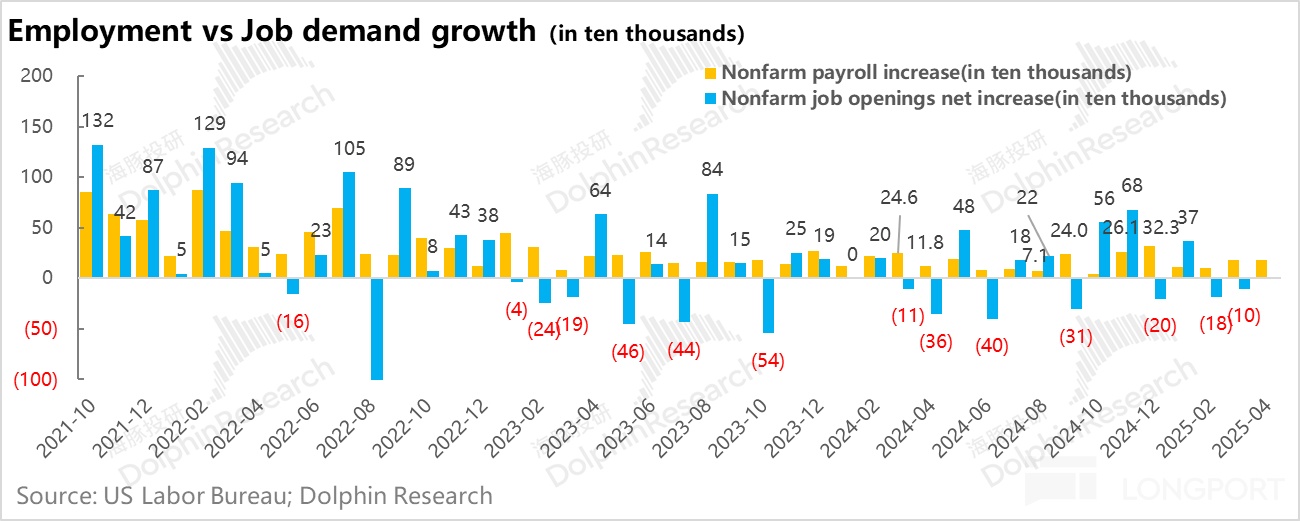

不然,当下美国联邦财政加杠杆结束、居民和企业又不加杠杆,而劳工就业市场上,虽然每个月的新增非农就业人数还不错,但劳动力的供需关系已经跌落到了比疫情前2019年还更低的比例关系上——一个失业的人,目前仅对应1.02个就业岗位,与2018年的水平相似。

同时,2025年2、3月份美国的企业还在实际减少岗位需求。假如这个节奏持续下去,恐怕下半年就会出现劳动力供给过剩,而需求不足的局面,失业率上升,美国经济就很容易滑下衰退了。

可以说,通过这次5.12的关税谈判,虽然中美贸易,甚至全球贸易最差时刻过去了,但美国国内接下来还是要面对在债台高筑的大环境下,如何去回补过去几十年制造业的空心问题,这个问题真能低成本少融资的解决吗?

在这个问题不够明朗的情况下,海豚君对包括美股在内的美元资产的判断,还是倾向于多元化自己的投资布局,做跨市场和跨资产投资。

当然短期,中美贸易谈判阶段性解决、美股财报季扫雷结束,微观层面个股并没有大雷炸出,市场会再欢腾一阵子。

五、组合调仓与收益

Alpha Dolphin虚拟组合上周无调仓,但美股财报季已过,短期,海豚投研会基于财报和宏观的趋势逐步调入一些个股。

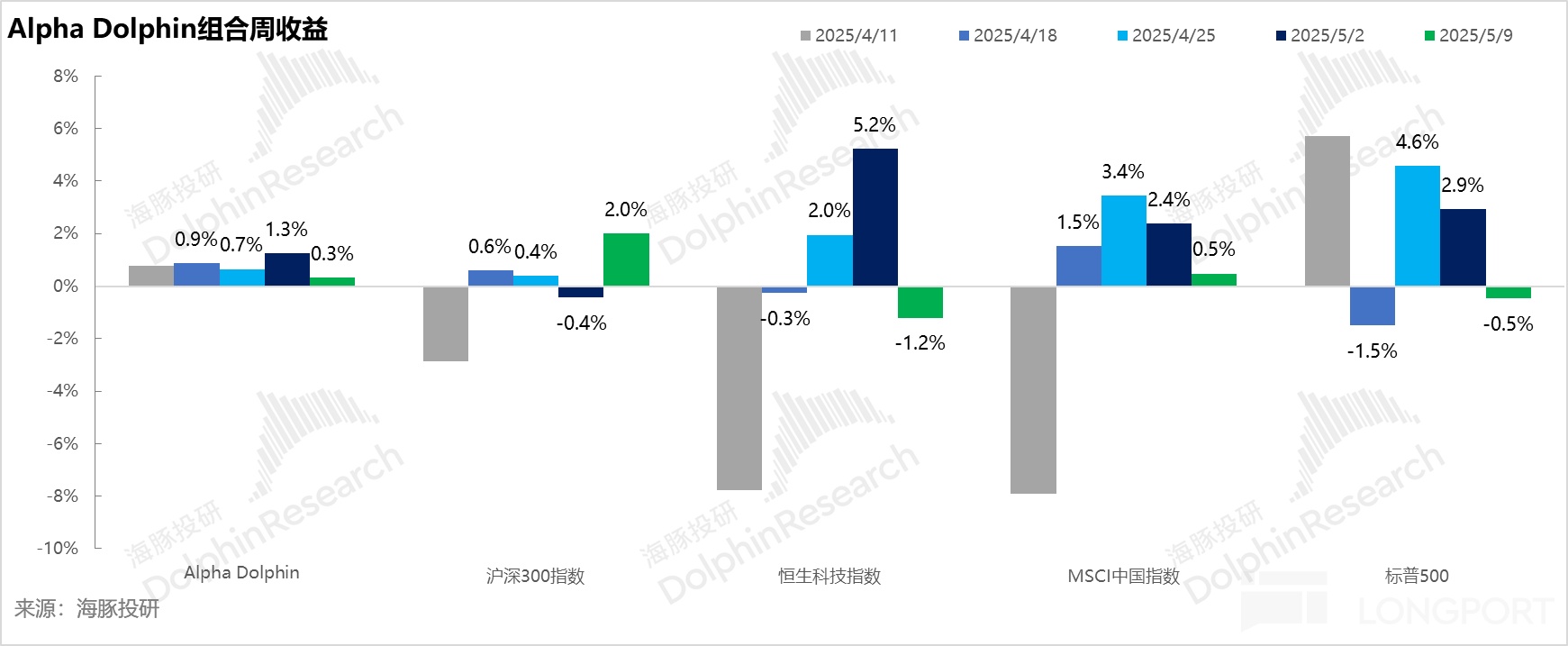

上周海豚投研的虚拟组合Alpha Dolphin收益0.3%,跑输沪深300(+2%)和MSCI中国(+0.5%),但跑赢了与恒生科技(-1.2%)和标普500(-0.5%)。

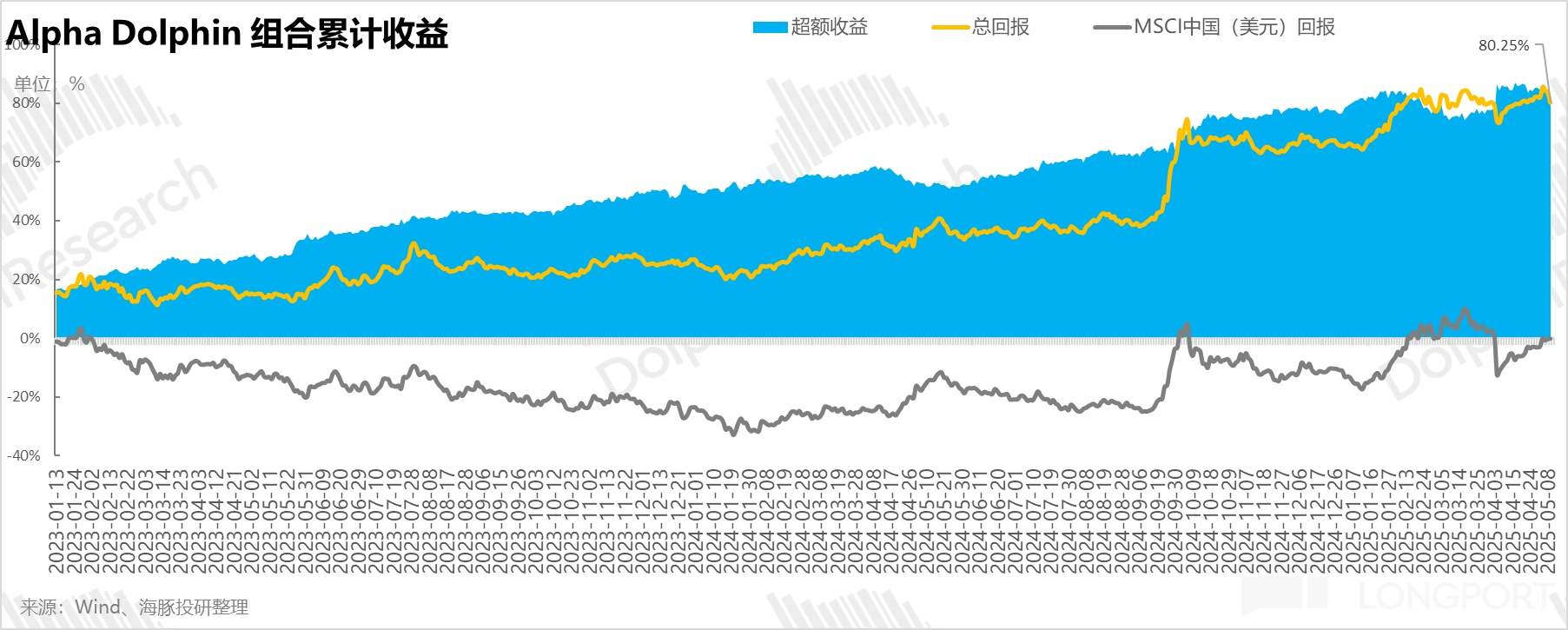

自组合开始测试(2022年3月25日)到上周末,组合绝对收益是80%,与MSCI中国相比的超额收益是80%。从资产净值角度来看,海豚君初始虚拟资产1亿美金,截至上周末超过了1.84亿美金。

六、个股盈亏贡献

上周Alpha Dolphin组合表现还算稳定,但目前整体仓位仍然较轻。

具体涨跌幅较大的个股,海豚君解释如下:

七、资产组合分布

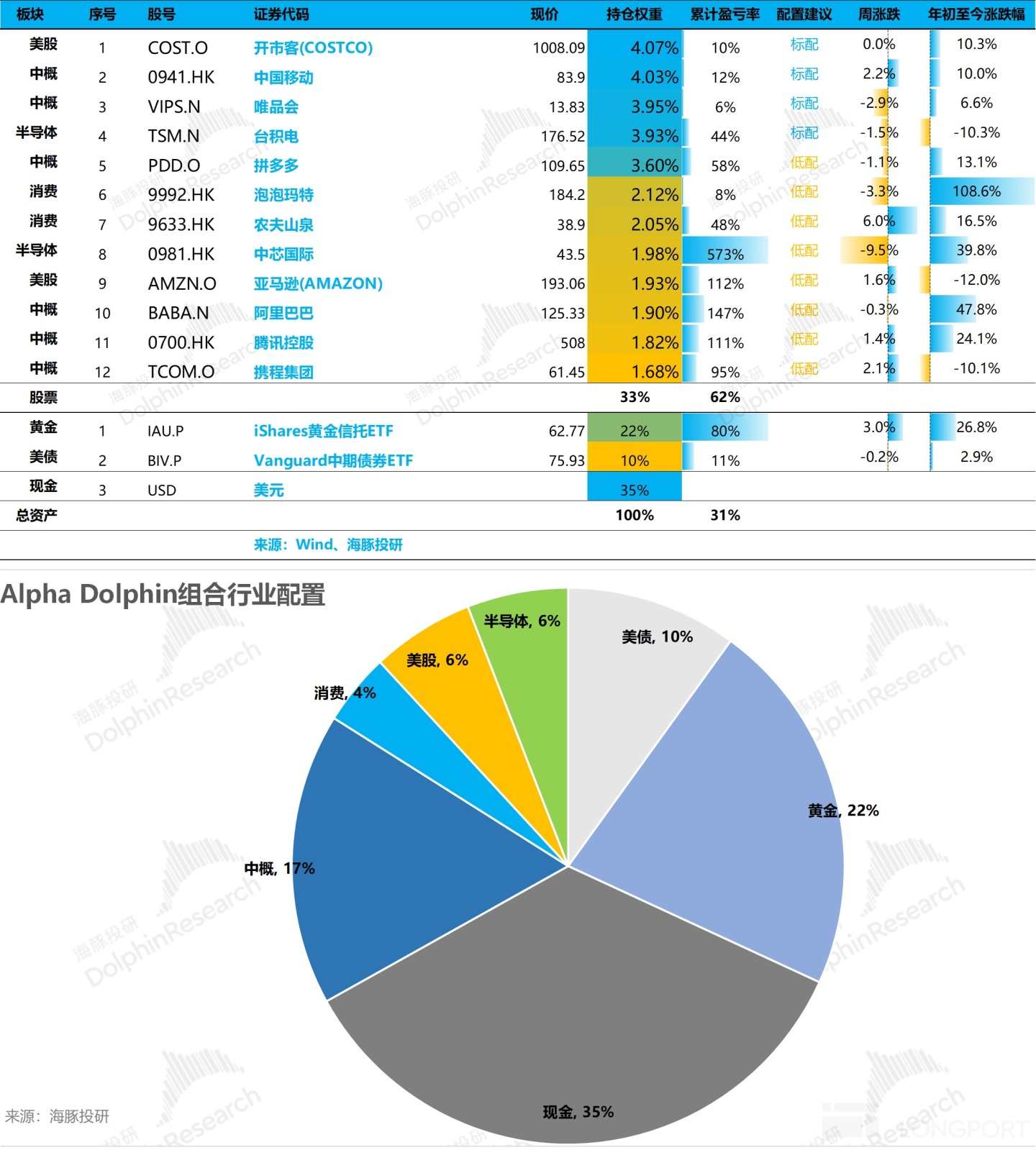

Alpha Dolphin虚拟组合共计持仓10只个股与权益型ETF,其中标配1只,其余低配。股权之外资产主要分布在了黄金、美债和美元现金上,目前组合整体轻仓来应对关税不确定性,同时会密切关注优质资产可能跌出的安全边际。

截至上周末,Alpha Dolphin资产配置分配和权益资产持仓权重如下:

八、本周重点:

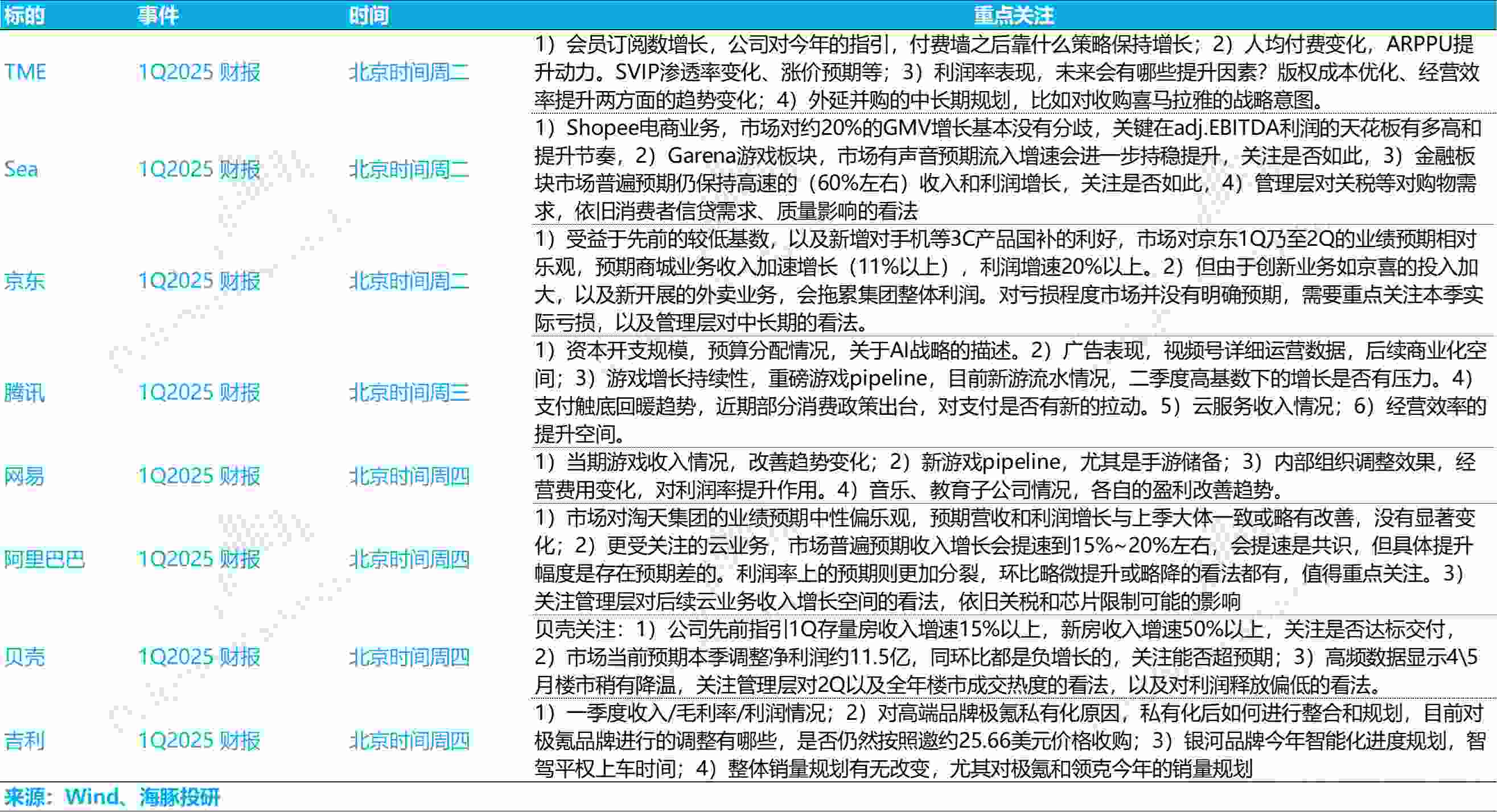

本周美股财报季基本结束,进入海外中国资产财报季的密集发布期。腾讯、阿里等先后发布,海豚君给大家总结了一下重点关注方面: