蜜雪冰城:“翻倍” 的蜜雪:海外还没 “甜”,投资很难 “蜜”

蜜雪集团.HK 在海豚君的现制饮龙头蜜雪冰城的研究中,上篇阐述了蜜雪冰城商业模式、中篇测算国内空间。本篇侧重走出国内市场逐步成熟的情况下,探讨两个核心命题:

1)海外市场能否再造蜜雪?

2)上市三月即翻倍的情况下,当前这个价位到底隐含着怎样的风险收益比?

废话不多,直接端正文:

一、海外会是星辰大海么?

随着各路新茶饮品牌在国内尤其是高线城市不断加密开店,市场饱和度逐步提升,为了寻求新的增量,开辟第二增长曲线,先知先觉的茶饮品牌从 2018 年开始纷纷试水海外。

而由于东南亚从地理位置上和中国毗邻,原料运输相对高效便捷,且拥有庞大的华人群体和相似的茶文化,再加上年轻人口占比高,消费力旺盛,叠加低廉的人力成本&租金,自然成为了几乎每个茶饮品牌出海的第一站。

蜜雪也不例外,2018 年将越南设为了出海的第一站,打法和国内基本一致,依托国内的供应链优势主攻性价比市场,价格带低于本土现存品牌,迅速在越南市场占据一席之地。2020 年,蜜雪又攻入了东南亚第一人口大国印尼,采用相同的策略同样取得了快速发展,目前在印尼和越南蜜雪冰城均已成为开店数量最多的连锁茶饮品牌。

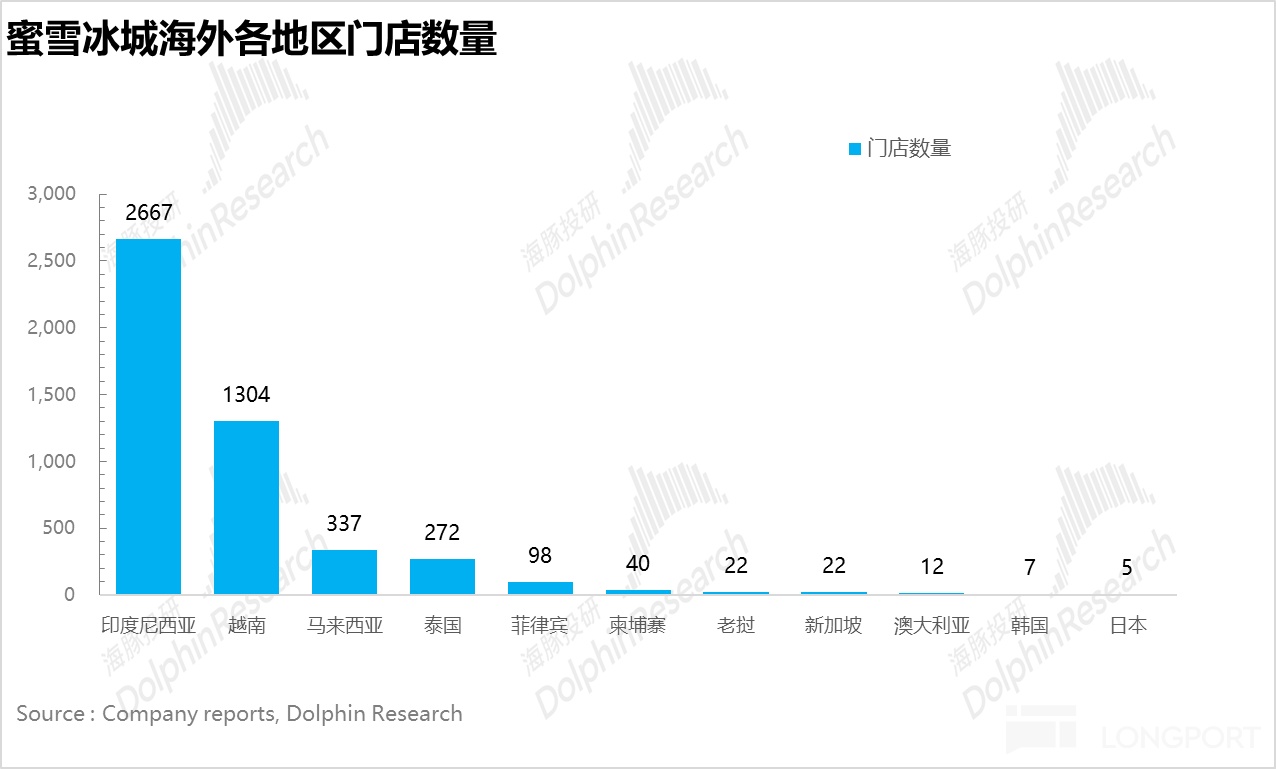

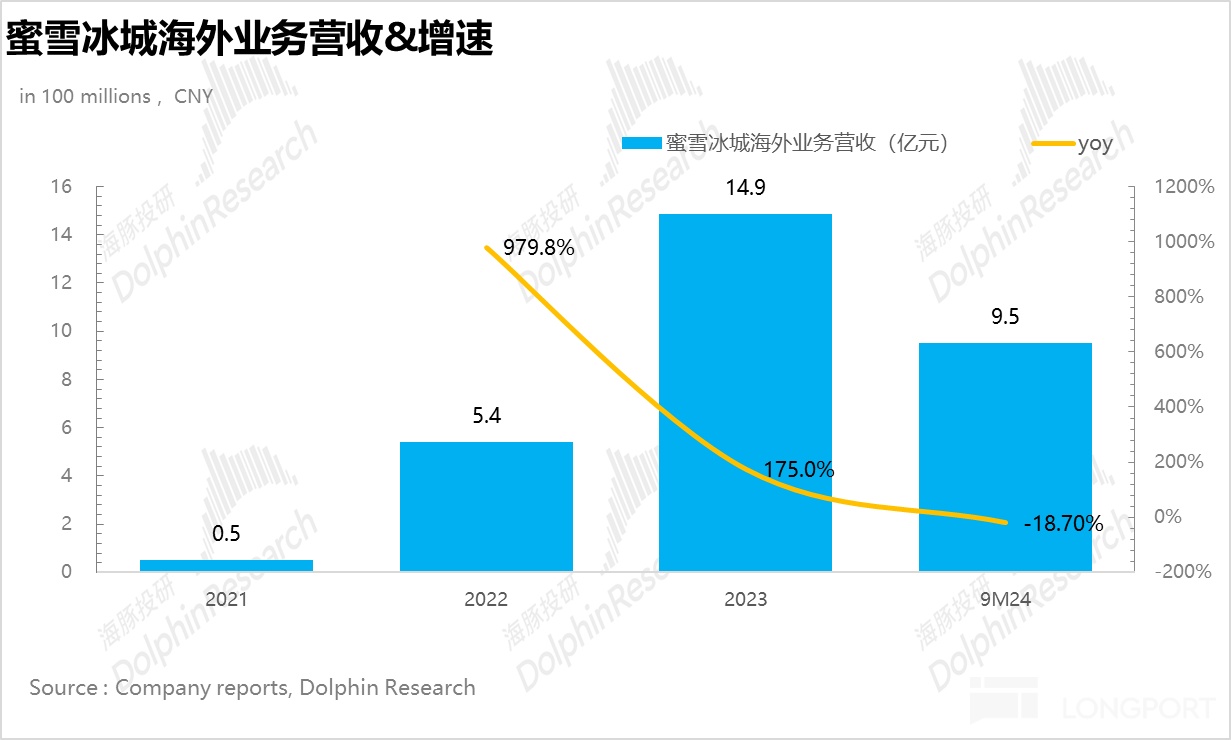

截至 2024 年底,从招股书上可以看到蜜雪海外门店主要集中在印尼和越南,二者门店数占到了蜜雪海外门店的 80%,但从营收上看,蜜雪海外的营收只占到了 5% 左右,和泡泡玛特、名创优品这种靠 IP 出海的公司相比海外业务占比还是要低出很多(名创,泡泡玛特海外业务占比已接近 40%)。

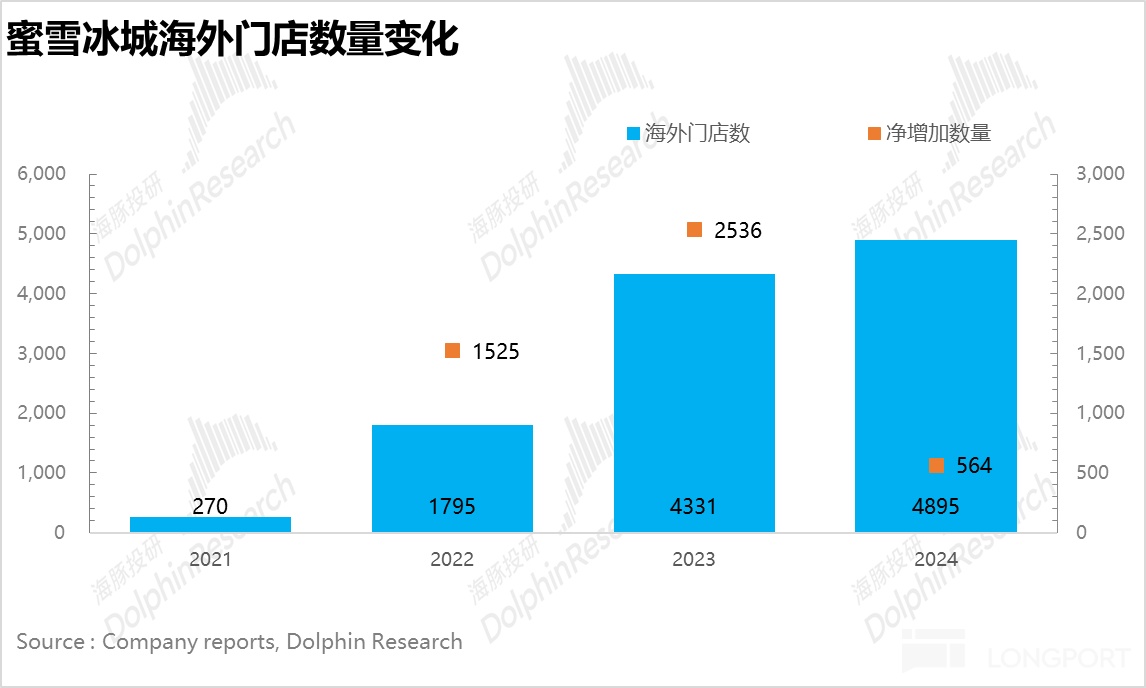

但故事在 2024 年发生了变化,从下图可以看到,蜜雪在 2024 年大幅放缓了海外开店速度,2024 年仅增加了 564 家门店,且从营收上看,出现了接近 20% 的负增长,根据海豚君测算,同店平均营收推测下滑了超 30%,那么问题出在哪?海外市场已经饱和?

其实并不然,海豚据梳理下来主要是因为:

1)前期加盟门槛较低,野蛮生长,单店分流严重

为了快速抢占市场,蜜雪在东南亚地区的加盟优惠政策与国内相比要激进许多,比如在越南部分地区,加盟商合同期三年内的特许经营费、管理费和培训费都可免除。此外,蜜雪对门店的选址、加盟商资质也并没有太多考核,这也导致了加盟商为了最快速度回本,大力争抢核心商圈的点位,根据渠道调研信息,2024 年印尼雅加达地区 500 米内能开出 3-4 家门店,门店间的分流严重。

另一方面,由于蜜雪的总部对东南亚的督导团队前期管理也不够严格,也导致了部分督导(类似于国内的区域经理,对加盟商进行管理监督)贪腐严重,损害了加盟商的利益,使得加盟体系出现了阶段性失控。

2)供应链仍不完备,断货现象频出

由于蜜雪冰城海外门店 90% 以上的设备&原材料都依赖国内进口,而蜜雪在东南亚的供应链体系又远不及国内完备,因此物流周期比较长(印尼部分地区需提前 2 个月订货),这也使得与内地相比,海外的容错空间较低。

根据渠道调研信息,2023 年因为订货规划的失误,印尼市场开斋节期间出现近 4 个月的大面积断货,导致销售额腰斩,严重损害了加盟商的信心。

根据以上分析,海豚君认为短期海外单店严重下滑的本质是蜜雪在海外快速扩张和自身的管理能力、供应链能力不匹配,而不是由于海外市场趋近饱和。

但当前蜜雪也在针对上述两大 “软肋” 进行针对性补救,一方面,借着上市募集的资金,蜜雪正在重构东南亚的供应链,2025 年公司启动了东南亚供应链中心项目,通过整合生产、仓储、物流功能,降低跨境运输依赖,另外,蜜雪也积极推动冰淇淋、椰浆等核心原材料在印尼、菲律宾的本地建厂以降低运输成本,缩短供货周期。

这一套组合拳下来海豚君预计未来蜜雪冰城在东南亚的供应链稳定性将大幅提升。

而针对加盟&腐败乱象,2024 年起蜜雪开始招募本地运营团队,加强对加盟商、门店选址的筛选标准,逐步淘汰前期不配合的加盟商。另一方面,公司从 2025 年开始也强化了对督导的管理,建立起了严格的问责机制。

最后落实到海外的开店空间,我们这里重点考虑东南亚地区(其他地区门店数量极少,仍然处于试点状态)

从人均可支配收入来看,东南亚的主流国家,印尼,马来西亚、泰国、越南等国的消费能力整体与中国二线城市相当,中国二线城市一共约 2.5 亿人,对应 7600 家门店,也就是每十万人对应 3.04 家门店。

而东南亚人口大约是 7 亿人,乐观情况下假设东南亚开店密度和国内二线城市相当,对应开店空间开店上限也就是 7 亿/10 万 *3.04 ——2.1 万家门店。

但考虑到品牌知名度、供应链的完备程度上东南亚地区不如国内,因此按照 70% 的密度测算中性情况下也对应近 1.5 万家门店,较当前有 3 倍提升空间。

三、如何看待蜜雪当前的投资价值?

1、开店速度放缓 + 同店营收走低已成定局

前文我们主要从终局视角讨论了蜜雪冰城和幸运咖国内和海外的开店空间,落实到盈利预测,我们需要搞清楚中期蜜雪冰城的开店节奏和单店营收的变化。

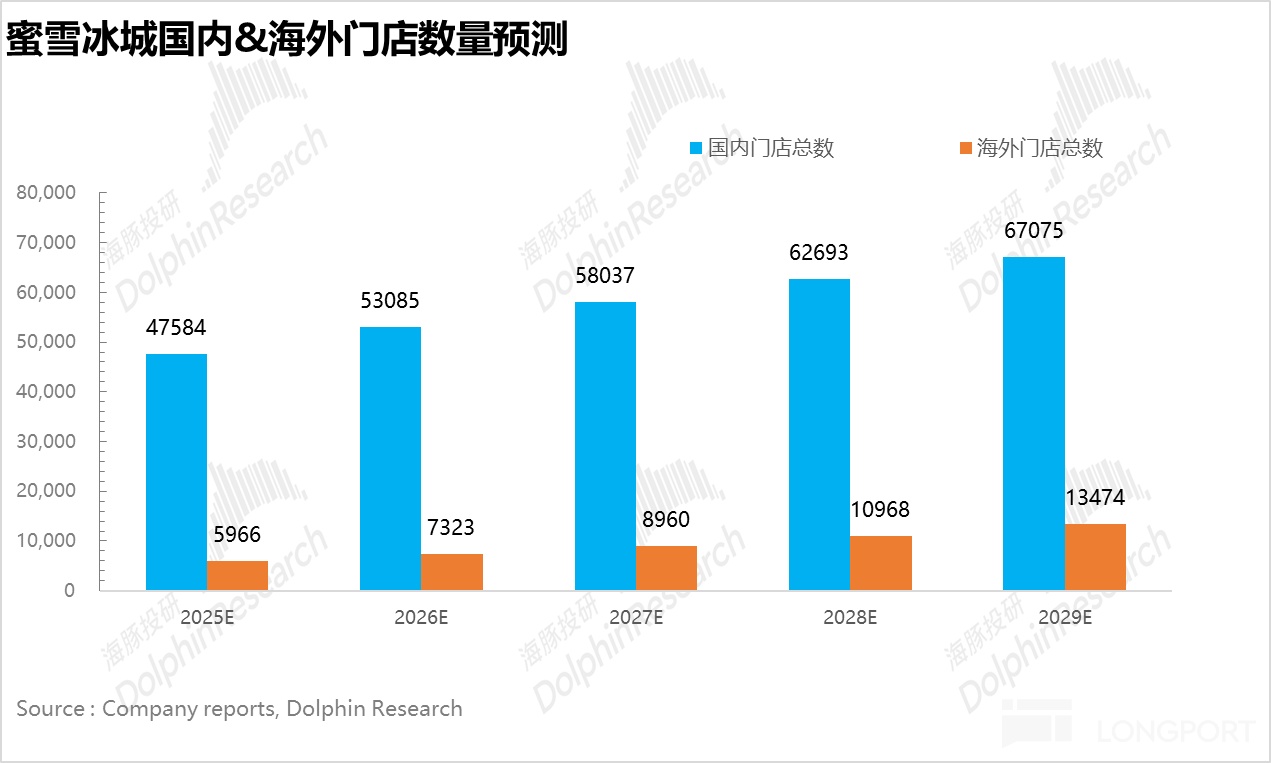

首先,开店节奏上,结合前文终局下开店空间的测算,国内蜜雪冰城 + 幸运咖开店上限为 7 万家左右,而 2024 年底蜜雪国内总门店数量已经达到 4.2 万家,再结合我们此前的判断——蜜雪城市市场的高速扩张红利期已经初步接近尾声,因此海豚君假设国内开店速度整体放缓,其中高线城市由于市场竞争更为激烈因此开店速度放缓更快,三线及以下的下沉市场由于蜜雪刚全面放开乡镇地区的加盟,我们假设放缓速度较慢,根据上述推演,到 2029 年海豚君测算国内门店数量达到 6.7 万家。

海外地区我们假设随着蜜雪在东南亚地区供应链的建设逐步完备,从野蛮生长转向精细化拓店,加强对加盟商、门店选址的筛选标准,并强化对督导的管理,开店速度逐步修复,到 2029 年海外门店数量达到 1.3 万家。

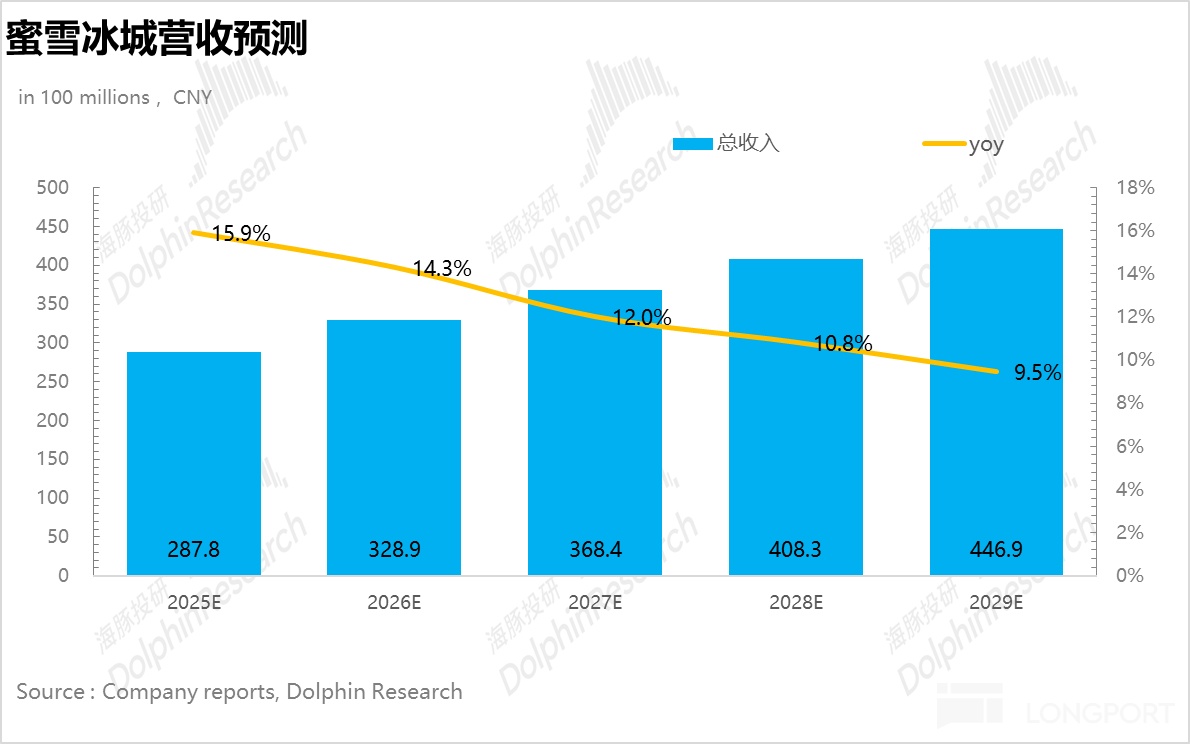

单店营收上,由于蜜雪前几年的高速开店,根据海豚君测算,从 2024 年开始平均单店营收已经开始负增长,因此我们假设伴随未来开店速度放缓,单店营收持续走低,但下降幅度逐步收窄。基于上述假设,海豚君对蜜雪冰城未来五年营收端的预期如下:

整体而言,在开店速度放缓 + 单店平均营收走低的背景下,海豚君预计 2024-2029 年蜜雪营收端 CAGR 放缓至 12%。

海豚君拿这个增长与行业预期相比,虽然蜜雪的招股书上说了 10 元内的平价现饮茶到 28 年还能有 20% 的复合增长,但实际如前窄门餐眼数据展示,24 年行业已经进入净关店状态,20% 的增长恐怕很难实现。

而根据智研咨询,经过了前期各茶饮品牌跑马圈地粗放式发展,未来伴随内卷加剧、市场空间逐步趋于相对饱和,新式茶饮规模增速预计放缓至个位数增长。

如果按照高个位数的行业增长,海豚君对蜜雪 12% 的收入复合增长预期之下,仍然隐含着头部连锁品牌市占率提升和市场整合的逻辑。

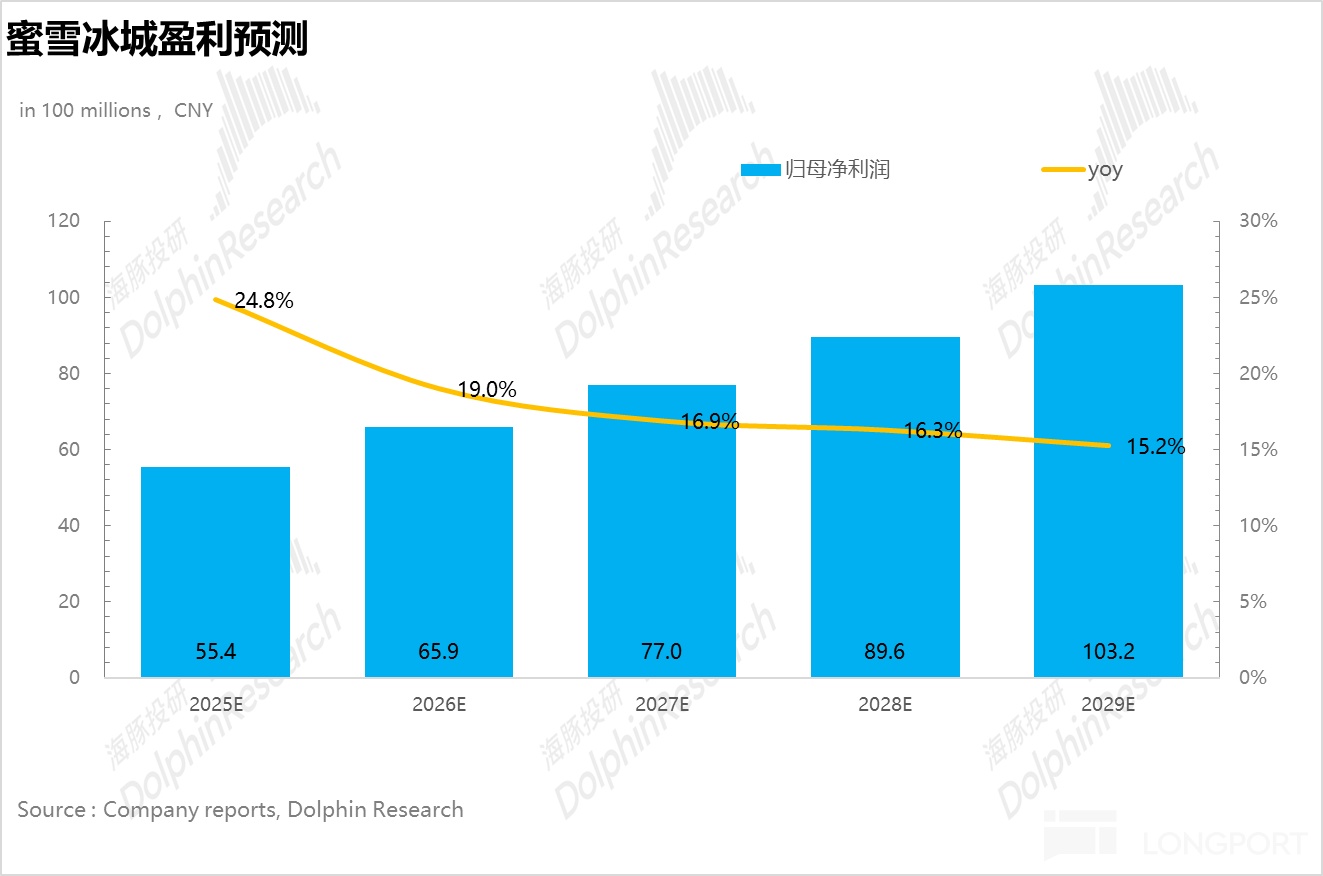

2、飞轮效应下,盈利能力保持持续提升

海豚君对蜜雪冰城的盈利能力做了较为积极的假设。首先,随着蜜雪冰城原材料自供比例的提升、加工方式的改进、规模效应的不断增强,毛利率逐步走高。

费用端,由于前几年公司高速拓店叠加上市,营销宣传费用率有所提升,上市后海豚君假设公司销售费用率从 6.4% 下降至 5%,管理费用率伴随经营杠杆的释放从 3% 下降至 2.5%,整体上海豚君预计 2024-2029 年蜜雪冰城利润端 CAGR 达到 18%,快于营收端 12% 的复合增速。

三、投资价值判断:是好资产,但短期预期已打满

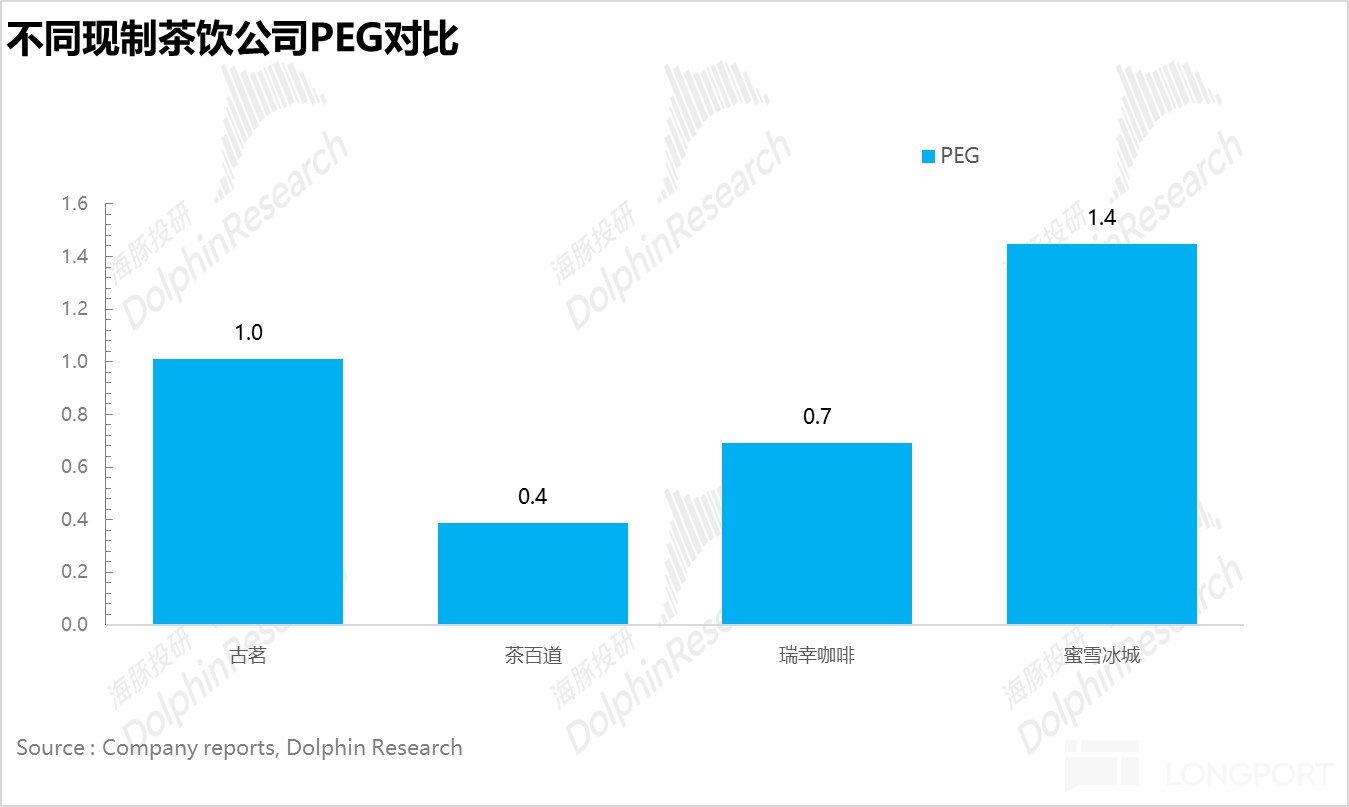

从相对估值的角度,根据海豚据前文的盈利预测,在未来 5 年蜜雪净利润增速 CAGR 18% 的情况下,尽管蜜雪自身作为行业龙头,拥有行业内最完备的供应链体系,叠加自身独特的雪王 IP 加持,可以享受一定的估值溢价。

但海豚君认为当前对应 2025 年 40x 的估值,打入了比较多的成长性溢价。与同处于现制茶饮行业的古茗、茶百道、瑞幸咖啡比,从 PEG 的角度,蜜雪的 PEG 为 1.4,也高于其他可比公司。

这里除了它还有一半的股票还在锁定状态带来的溢价之外,只能合理假设资金已经提前计入了蜜雪冰城在东南亚等海外市场的部分成功,但目前东南亚市场仍在供应链建设中,提前定价仍有操之过急的嫌疑。

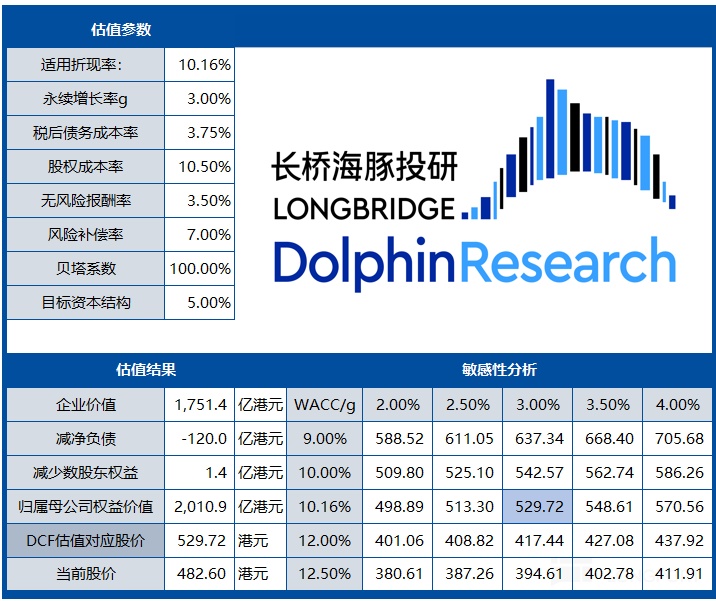

按照以上东南亚市场五年内基本跑通,且商业模式能够支撑它在恶劣的竞争环境中,利润率曲线一路上行,这种海豚君认为比较乐观的情景预期,假设 WACC=10.3%、永续增长率 3%,测算出,蜜雪冰城相对乐观预期下的 DCF 估值基本 530 港币,较当前 534 港币、2000 亿市值,溢价为零。

考虑到从今年 9 月到明年三月,蜜雪会进入解禁期,对应这个 0 的风险收益比,海豚君认为性价比并不高。对于看好蜜雪冰城海外发展的投资者,海豚君也建议等待估值修复至 25x 以内(400 港币以下),再结合彼时海外的拓展情况考虑入手。

四、总结:好公司也要配好价

基于前后两篇对蜜雪的分析,其实可以清晰地看到一个脉络:

蜜雪冰城在现制饮赛道里确实是一块好的料子。不同于多数茶饮公司一门心思搞品牌和加盟,它其实深度参与了整个产业的上下游:

1)上游通过深度的供应链布局(原料自供、自加工)的重资产模式保证库存稳健和极致成本。

2)上游少见的产能自控也能保证它在低价赛道上驰骋沙场,很难遇上对手,保证销量的高周转,实现规模效应的正循环。

3)产业链下游在门店管理上,是与其他玩家基本类似的加盟模式通过门店的高效管理,和品牌输出,来实现品牌变现和极致动销。

本质上,它是一家有着下游品牌力和加盟管理力的食品(柠檬、糖、奶等)加工厂,且进一步深入到了上游的食品原料自供上。

最终在上市之前,通过 4.5 万店的门店 “蚂蚁” 兵团已经完成了一个企业从 0-1,以及从 1 到 100 的成长。

而上市之后,站在 300 亿上下这个关键门槛上,从公司的开店规划,海外开拓计划来看,接下来它要跨过的是:

a. 国内开店红利期基本尾声,后面必须面临打磨单店坪效的 “魔鬼级”经营命题;

b. 国际化开辟第二曲线。

在第一个问题上:

a. 国内:现制茶饮纷纷上市,无论是瑞幸一季度的指引、蜜雪冰城加速发力乡镇市场,还是行业内的玩家纷纷降加盟费、卷单品价格都指向了一个事——行业 “野蛮 “高速发展的快速红利期已经接近尾声,25 年大概率是一个红利末期的市场乱战与整合期。

中期角度,海豚君这里进一步大胆推测类似于啤酒行业从 “群雄混战到寡头垄断 “行业集中度再次提升的竞争格局的转变大概率会在未来 3-5 年内加速上演。

而对应到蜜雪冰城,它的下一个攻坚战是:走过了上市之前单店驱动增长,下半场的国内可能要侧重于拉单店效益的 “技术活”。而从蜜雪自身经营来看,目前门店密度拉上来之后,单店流量已经有被分流的压力,单店营收负增长是一个需要严肃对待的风险。

b.海外能长出第二曲线吗?在国内放缓之际,未来的成长能否稳住,其实取决于海外市场能否再造一个蜜雪冰城。

短期的现实是,无论再造是否成功,2025 年蜜雪冰城对海外市场都是投入阶段——海外供应链仍在建设中,因此中短期来看,等看到蜜雪冰城供应链建好,能够重新快速开店的时候,或许就是蜜雪冰城有一个波段的成长期。

c. 长期视角:国内好在现制饮品在饮料消费总量占比仍不足 2%,而海外发达市场这一比例普遍在 15% 以上(更多的是现制咖啡)。

蜜雪冰城相比现制饮同行,一个独特的优势是,它在高效的成本把控和规模效应的正循环下,长期角度有希望通过门店的加密、新品研发,凭借着类似的价格更鲜的口感,慢慢实现对一部分包装饮料的渗透。

总体来说,从中长期来看,如果让海豚君在现制茶饮赛道选出一家公司,蜜雪冰城一定是不二之选。在行业洗牌的过程中,海豚君看好蜜雪有望凭借自身极致的供应链&门店管理效率优势吸引到更多从别的品牌退出的加盟商,强化自身的规模效应。

但短期,海豚君认为蜜雪冰城面临的最大问题在于上市后市场博弈已相对充分,短期或存在一定的高估,再加上蜜雪的原始股在 2025 年下半年以及 2026 年上半年陆续解禁,也会有一定的抛售压力。

因此,对于看好蜜雪冰城发展的投资者来说最重要的是等待估值修复至合理水平后再考虑上车,短期在无海外市场托举的情况下,蜜雪的估值下修至 2025 年 25 倍 PE 以下(对应 1300-1400 亿港币估值上下,合单股价格 350-360 港币上下),海豚君认为可能才算是比较安全的击球区。