日本6月通胀点评:对日元汇率的影响

TradingKey - 2025年7月18日,日本公布了6月的通胀数据。当月整体CPI为3.3%,相较于5月的读数降低了0.2个百分点。市场预期得以验证,剔除新鲜食品后的全国消费者物价指数(CPI)同比涨幅,从5月的3.7%下降至6月的3.3%。东京6月CPI的明显下滑、能源及公用事业价格的回落,再加上日本政府不断投放应急大米储备,这些因素一起对6月的通胀率起到了抑制作用。从未来走势来看,虽然日本的高通胀大概率已过顶峰,但短期内仍会超过日本央行2%的目标。这可能会使得该央行于2025年第三或第四季度重新开启加息进程。与之不同的是,美联储预计将在2025年9月重启降息。随着政策利差的缩小,我们觉得日元对美元有升值的可能性。

来源:TradingKey

正文

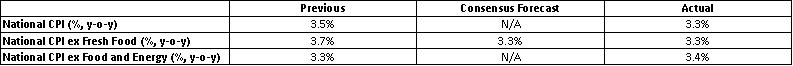

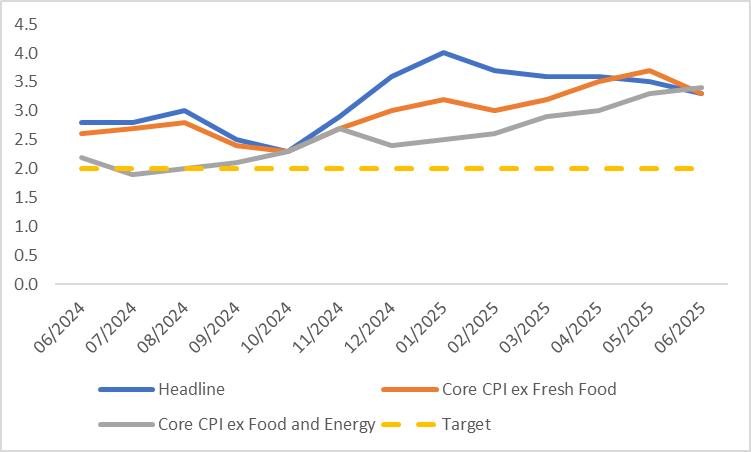

2025年7月18日,日本公布了6月的通胀数据。当月整体CPI为3.3%,相较于5月的读数降低了0.2个百分点。市场预期得以验证,剔除新鲜食品后的全国消费者物价指数(CPI)同比涨幅,从5月的3.7%下降至6月的3.3%(图1和图2) 。

图1:市场普遍预测与实际数据对比

来源:路孚特,TradingKey

图2:日本全国消费者物价指数(%,同比)

来源:路孚特,TradingKey

这一现象的出现,主要受到三个关键因素的推动:

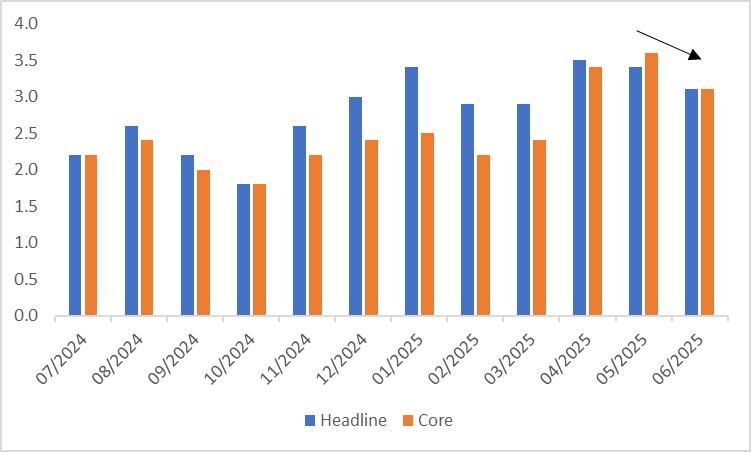

其一,东京地区6月的消费者物价指数(CPI)出现了明显下滑,其中整体CPI下降0.3个百分点,核心CPI下降0.5个百分点。由于东京的通胀数据具有领先性,其增速放缓对日本全国的通胀数据造成了较为突出的影响(图3)。

其二,汽油价格一改5月上涨的态势,6月环比有所下降。此外,东京等地区临时调低了水费,这直接导致能源及公用事业分项的数值走低。

其三,由于日本政府不断放出应急大米储备,供给量的提升减轻了食品价格的上涨势头,进一步对通货膨胀起到抑制作用。

图3:东京消费者物价指数(%,同比)

来源:路孚特,TradingKey

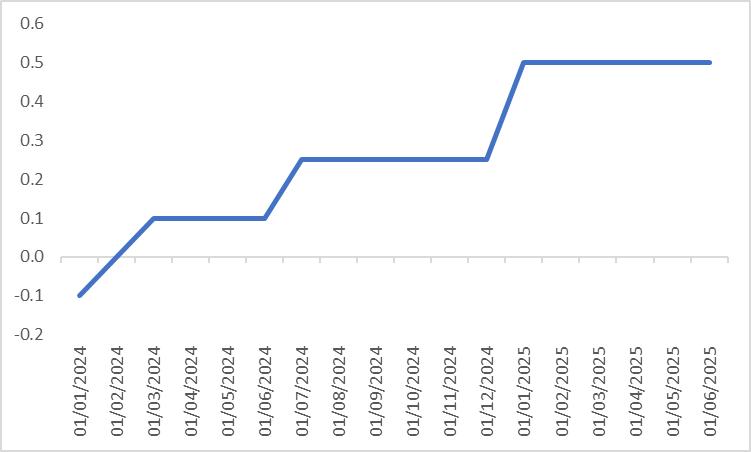

看向未来,虽然日本的高通胀或许已走过最高点,但短期内估计仍会超出日本银行(央行)设定的2%目标。在货币政策上,日本央行自从2024年3月结束负利率政策后,累计加息幅度已达60个基点(图4)。2025年6月17日,日本央行把政策利率稳定在0.5%,同时宣布从2026年4月开始,将资产负债表的缩减速度从每季度4000亿日元下调至2000亿日元。尽管这一行动表面上显得偏向宽松,但我们觉得这种情况很难维持。考虑到短期内通胀预计仍会明显高于目标水平,我们推测日本央行会转向鹰派态度,并在2025年第三季度或第四季度重新开启加息进程。与之不同的是,美联储预计会在2025年9月重新启动降息。随着两国政策利差的缩小,我们认为日元有希望对美元出现升值。

图4:日本央行政策利率(%)

来源:路孚特,TradingKey

日本6月通胀前瞻:料回落但仍超目标,短线支撑日元

Tradingkey - 日本定于2025年7月18日发布6月通胀数据,市场普遍预测,剔除生鲜食品的全国消费者物价指数(CPI)同比涨幅将从5月的3.7%回落至3.3%。我们认同这一预期。东京6月CPI的显著下降、能源及公用事业价格的走低,以及日本政府持续释放应急大米储备,这些因素预计将共同抑制6月的通胀率。展望未来,尽管日本的高通胀可能已过峰值,但短期内仍将高于日本央行2%的目标。这或许会促使日本央行在2025年第三或第四季度重启加息周期。相比之下,美国联邦储备委员会(美联储)预计将在2025年9月重启降息。随着政策利差收窄,我们认为日元对美元存在升值空间。

.jpg)

来源:TradingKey

日本将于2025年7月18日公布6月通胀数据。市场普遍预测,剔除新鲜食品后的全国消费者物价指数(CPI)同比涨幅将从5月的3.7%降至3.3%(图1和图2)。我们认同这一预期并认为整体CPI和核心CPI均将低于上月水平。

.jpg)

图1:市场普遍预测 来源:路孚特,TradingKey

.jpg)

.jpg)

图2:日本全国消费者物价指数(%,同比) 来源:路孚特,TradingKey

这主要由三个关键因素驱动:

首先,东京6月消费者物价指数(CPI)大幅下降,整体CPI和核心CPI分别下降0.3和0.5个百分点。作为领先指标,东京通胀数据的放缓对日本全国通胀数据产生了显著影响(图3)。

其次,汽油价格扭转了5月的上涨趋势,6月环比出现下降。再加上东京等地区临时下调水费,这直接拉低了能源及公用事业分项的数值。

最后,随着日本政府持续释放应急大米储备,供应的增加可能会缓解食品价格的上涨压力。这将进一步有助于抑制通货膨胀。

.jpg)

图3:东京消费者物价指数(%,同比) 来源:路孚特,TradingKey

展望未来,尽管日本的高通胀可能已过峰值,但短期内预计仍将高于日本银行(央行)设定的2%目标。货币政策方面,日本央行自2024年3月结束负利率政策以来,已累计加息60个基点(图4)。2025年6月17日,日本央行将政策利率维持在0.5%不变,并宣布自2026年4月起,将资产负债表缩减速度从每季度4000亿日元降至2000亿日元。尽管这一举措看似偏向宽松,但我们认为这种态势难以持续。鉴于短期内通胀预计仍将显著高于目标水平,我们预计日本央行将转向鹰派立场,并在2025年第三或第四季度重启加息周期。相比之下,美国联邦储备委员会(美联储)预计将于2025年9月重启降息。随着两国政策利差收窄,我们认为日元有望对美元升值。

.jpg)

图4:日本央行政策利率(%) 来源:路孚特,TradingKey