恆力期貨能化日報20240905

一眼通

油品

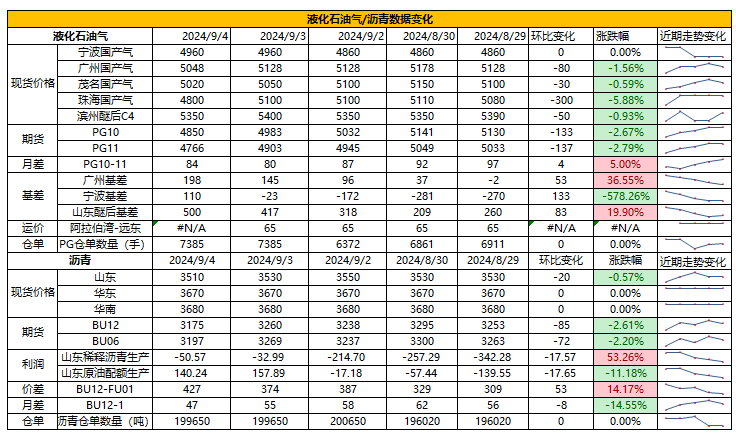

LPG

方向:偏弱

行情回顧:成本端油價走弱,宏觀經濟數據不樂觀。10月份沙特CP預期,丙烷598美元/噸(-7)。沙特阿美公司2024年9月CP出臺,丙烷605美元/噸,較上月上調15美元/噸;丁烷595美元/噸,較上月上調25美元/噸。

邏輯:

1.國內液化氣商品量爲 52.3萬噸左右,較上週減少0.03萬噸。本週煉廠庫容率26.8%,環比增加0.5%。港口庫存261萬噸,環比下降10萬噸。

2.四季度燃燒需求預計改善,當前化工需求走弱,PDH開工率69%,環比下降0.4%。MTBE開工率57.4%,環比下跌2.1%,烷基化開工率46.6%,環比上漲1.9%。

3.山東現貨走弱,民用氣5090元/噸(-10),醚後碳四市場走跌。

風險提示:宏觀因素影響

瀝青

方向:偏弱

行情回顧:現貨低價成交爲主,註冊倉單增加,國內庫存小幅下降,總庫存同比高位。

邏輯:

1.煉廠利潤虧損,國內開工率低位,周產量爲45.1萬噸,環比下降3.4萬噸 ,2024年1-9月份瀝青累計產量爲1966.35萬噸,同比減少512.68萬噸,降幅20.7%。 9月份國內瀝青計劃排產201萬噸左右,同比低位。

2. 社庫226萬噸,環比下降2%,廠庫103萬噸,環比下降3%。煉廠出貨下降,出貨量41萬噸,環比減少4.9%,山東現貨3510(-20)。

風險提示:宏觀因素影響

芳烴

苯乙烯

方向:偏空

基本面:供應端9月苯乙烯供應有較大增量。預計9月苯乙烯檢修損失量較8月少7萬噸左右,再加上盛虹45萬噸/年苯乙烯裝置投產,苯乙產量相比8月預計增加9萬噸。需求方面苯乙烯終端依舊羸弱。(1)9月三大白電排產計劃合計下修2萬臺,年內三大白電月度排產量首次下修。(2)1-7月,全國房地產開發投資60877億元,同比下降10.2%;其中,住宅投資46230億元,下降10.6%。1-7月,房地產開發企業房屋施工面積703286萬平方米,同比下降12.1%。房地產的不景氣導致苯乙烯到達某高點後必然回落。

策略:9下加工差做縮止盈,空單可逐步減倉。

風險提示:裝置意外停車

煤化工

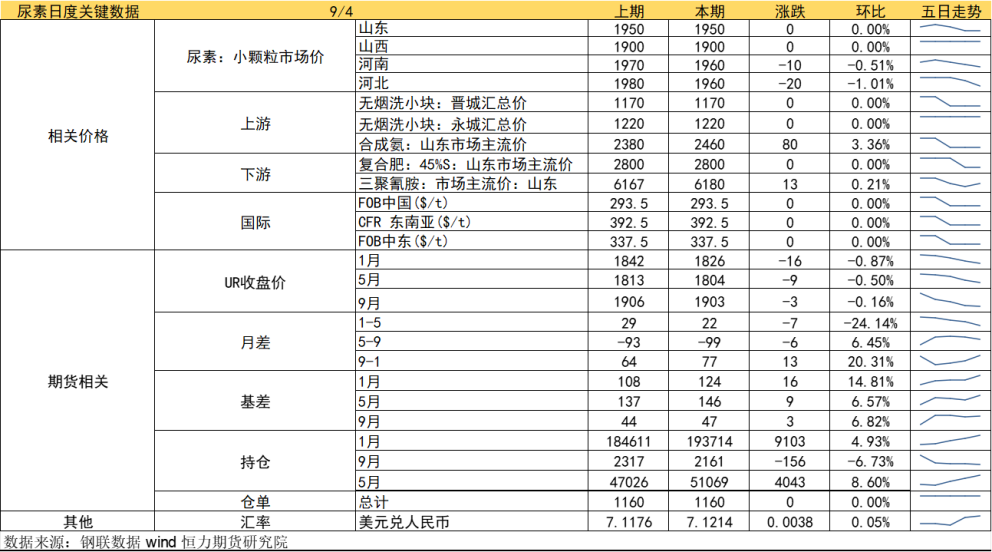

尿素

方向:震盪偏弱,注意反彈風險

邏輯:1現貨報價一路新低,成交短暫好轉,價格是否企穩仍需繼續跟蹤後續複合肥產銷。

2.供應方面,新投逐步兌現,加上裝置復產,日產回升到18萬噸以上。需求方面,高溫和環保等因素下工業依舊按需採購,農需掃尾階段,複合肥成品庫存較高,目前對尿素消耗量一般,整體實際需求仍較爲分散,九月後期可能纔會有小幅好轉。本週企業庫存量63.62萬噸,較上週增加8.77萬噸,環比增加15.99%,市場悲觀下累庫明顯。出口方面,市場再傳政策限制12月前國內尿素出口海外。整體而言,當前供應和政策壓力仍存,需求較清淡,短時利好驅動暫不明顯,不過現貨繼續處於年內低價或帶來階段性採購現象。市場預計短期偏弱整理,謹慎持續低價後迎來一波逢低採買帶來的階段性反彈,空間相對有限,需要繼續關注延後的秋季複合肥產銷狀況。01盤面短期關注下方1800整數關口支撐。出口若持續受限,中長期上方壓力較大。

向上驅動:下游剛需

向下驅動:淡儲,保供穩價,累庫

風險提示:出口政策、保供穩價、需求放量情況、新增投產、淡儲、上游煤炭端變動以及國際市場變化

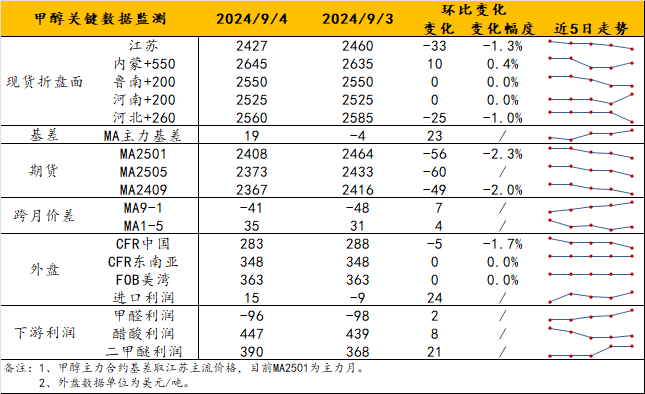

甲醇

方向:短空止盈。

理由:累庫壓力抑制估值。

邏輯:能化共振回落疊加累庫抑制,甲醇盤面延續回調。維持觀點,近期港口基差和月差同步弱化,說明伊朗裝置負荷波動暫未對遠期進口趨增產生影響。另外,烯烴負荷已恢復至年內高位,未來MTO開工只能往下走,不會再給出利多。內地價格則對盤面下跌情緒開始鈍化,關注金九表現以及供應壓力變化。觀點上,遠期估值依舊受困於高庫存+國內外雙高供應壓力,但旺季證僞前,不宜追空,短空宜止盈。

策略:旺季證僞前,MA1-5反套機會優先於高空MA2501。

風險提示:油價異動。

建材化工

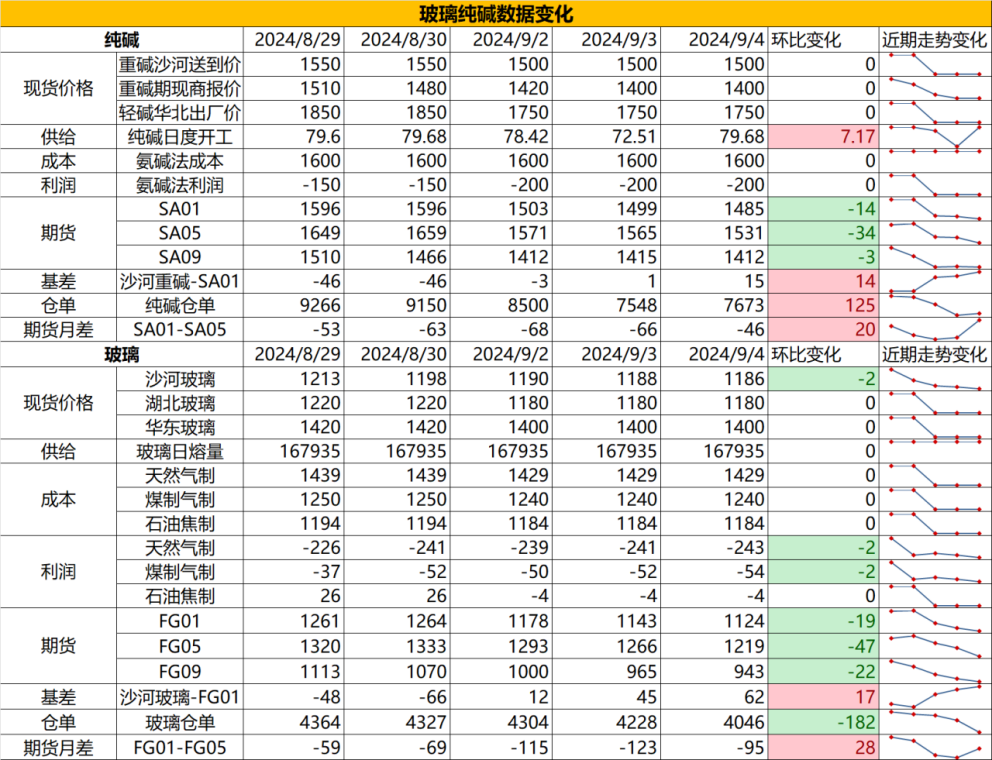

純鹼

方向:震盪偏空

行情跟蹤:

當前鹼廠送到價格在1550元/噸左右,期現價格在1400元/噸,本週由於部分企業檢修推遲,開工仍維持低開工狀態,短期純鹼仍處於相對平衡狀態,但下游前期已完成小幅補庫,9月中旬後產量回升預期強,後續大概率累庫壓力會持續加大。

四季度後鹼廠緩解庫存壓力的途徑無非是下游補庫或者上游減產,而兩者目前都比較難實現,相較往年的持續盈利,目前的虧損仍在鹼廠可承受範圍之內,不足以推導到大規模減產來聯合挺價,更多的是期望在價格更低之前搶佔更多市場訂單,鹼廠減產動力還是比較弱的;而下游玻璃基本面非常差,下游擴大補庫也非常難實現,仍需要價格持續走低來倒逼上游減產。

向上驅動:下游階段性補庫、鹼廠降負荷

向下驅動:光伏玻璃冷修、浮法玻璃虧損

策略建議: 低位不追空,反彈偏空

風險提示:遠興投產進度變化,下游玻璃廠補庫驅動

玻璃

方向:震盪偏弱

行情跟蹤:

當前玻璃現貨價格在1180元/噸左右,庫存基本接近22年的歷史最高位,目前主導供需持續失衡的主要原因也是玻璃的減產難度較大,相較於其他品種需求走弱後可以快速減產降負,以達到短週期的供需再平衡,玻璃的減產並不容易,而當前想要供需平衡,玻璃日熔量還需要下降3000-5000噸,這在短期1-2個月內還是比較難達到的。

而除了供給端的減產,穩價的另外一條路徑就是需求轉好,目前加工廠剛需端是在萎靡,而投機需求看往年當玻璃價格打到足夠低的水平,會觸發中游貿易商的冬儲備貨預期,這在往年或許行得通,但今年在現貨不斷降價過程中,貿易商也時常補庫拉低自身成本,但補到現階段的地板價基本已經補不動了,而在明年預期更差的情況下,冬儲邏輯基本站不住腳。相較於需求大方向走弱,想要實現供需再平衡的路徑只能是行業的大規模減產。

向上驅動:地產政策提振、宏觀情緒推動

向下驅動:地產資金問題未解決、下游訂單改善不明顯,下游資金情況不佳

策略建議:震盪偏空,注意低位反彈風險

風險提示:地產政策變化,宏觀情緒變化