美元/日元测试155.00,偏鹰派的FOMC与上升的日本央行加息押注相遇

- 鹰派美联储会议纪要提振美元,因日本的整体消费者物价指数(CPI)降至1.5%,减轻了对日本央行的压力。

- 周三的FOMC会议纪要传达了鹰派基调,几位成员指出如果通胀重新加速,不能排除加息的可能性,推动美元/日元回到155.00水平附近。

- 日本1月份国家消费者物价指数(CPI)从2.1%降至1.5%,剔除新鲜食品的核心CPI降至2.0%;周五的美国核心个人消费支出(PCE)将是利率预期的下一个关键测试。

周三的联邦公开市场委员会(FOMC)1月份会议纪要显示,委员会内部存在严重分歧,10-2的投票决定将利率维持在3.50%至3.75%之间,并伴随描述通货紧缩可能“更慢且更不均匀”的措辞。几位参与者支持“双向”指导,明确保留加息的选项,这一鹰派转变提振了美元,并使日元出现本月最大单日跌幅。周四,日本1月份国家CPI年率大幅下降至1.5%,低于日本央行(BoJ)2%的目标,这是几个月以来首次低于该目标,而剔除新鲜食品的核心CPI从2.4%降至2.0%,剔除食品和能源的核心CPI从2.9%降至2.6%。温和的通胀数据可能会降低市场对日本央行在4月加息的预期,目前的利率为0.75%,尽管市场仍然将该举措的概率评估为约80%。

在美国方面,周四的数据表现强劲,初请失业金人数为206K(低于225K的预期),费城联储制造业调查跃升至16.3,预期为8.5。周五的美国第四季度国内生产总值(GDP)(预期3%,前值4.4%)、核心PCE(预期2.9%,前值2.8%)和初步S&P全球采购经理人指数(PMI)数据将为本周画上句号。

在155.00附近的50日EMA的争夺战

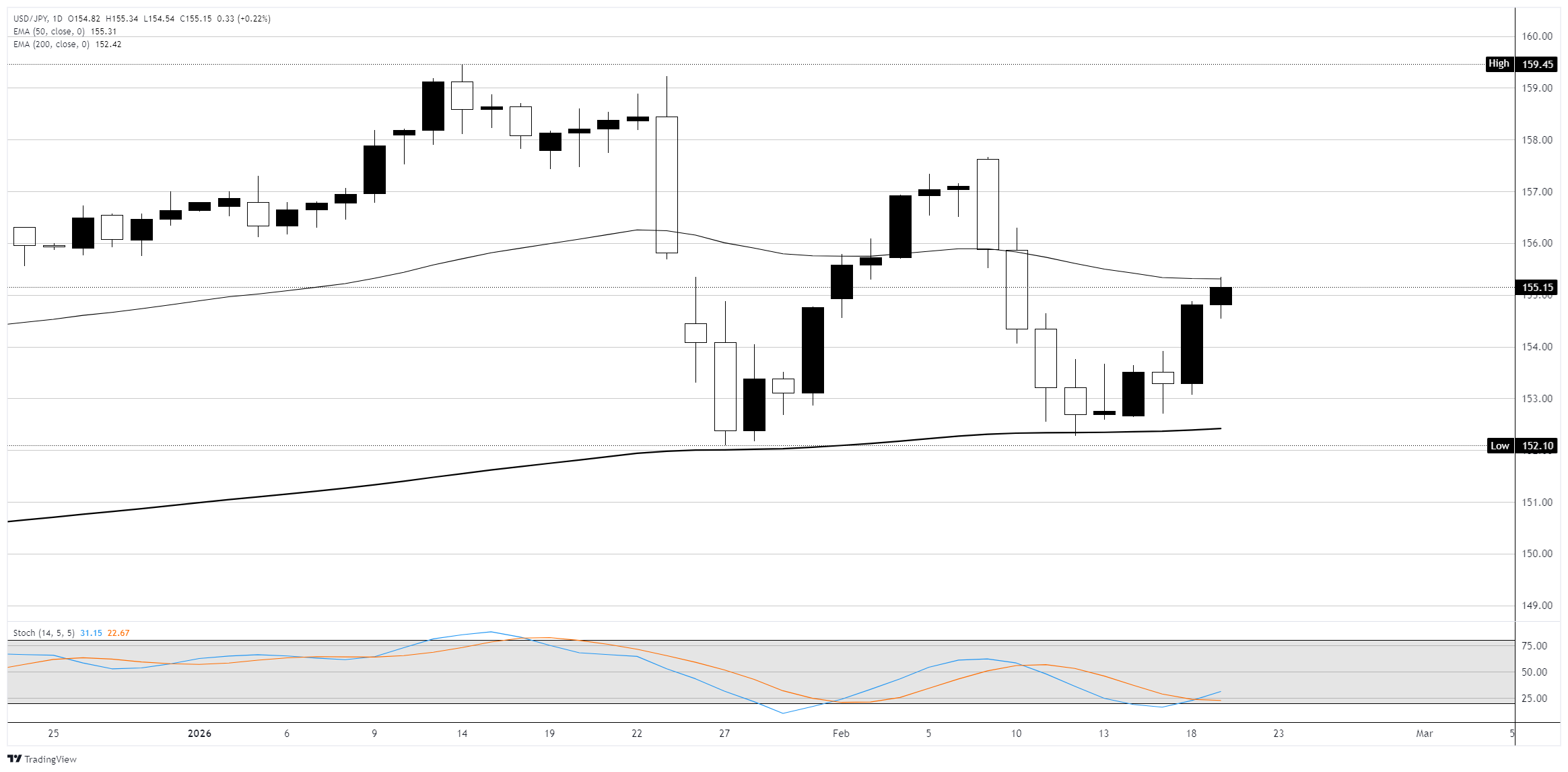

在日线图上,美元/日元周四接近155.00,位于155.30的50日指数移动平均线(EMA)下方,刚刚从本月早些时候的152.10年内低点反弹。200日EMA在152.42,继续远低于当前水平,因此自2025年末以来的长期看涨结构仍然有效,但该货币对自1月中旬以来一直在152.00到158.00的区间内波动。从159.45高点到152.10低点的急剧抛售回撤了1月份大部分的反弹,目前该货币对正在争夺50日EMA作为支撑位。随机振荡器在交叉看跌后接近超卖区域,暗示短期下行压力,尽管从该区域反弹与更广泛的区间交易模式一致。最近的交易显示出交替的看涨和看跌蜡烛,且实体逐渐扩大,表明155.00水平附近存在双向波动。阻力位在156.00和158.00区域;若持续突破50日EMA,将目标指向区间的上端。支撑位在153.00和接近152.42的200日EMA,152.10的低点在下方。

美元/日元日线图

日元常见问题(FAQ)

日元(JPY)是世界上交易量最大的货币之一。日元的价值大体上取决于日本经济的表现,但更具体地说,取决于日本央行(Bank of Japan)的政策、日美债券收益率之差,或交易员的风险情绪等因素。

“日本央行的任务之一是货币控制,因此它的举措对日元至关重要。日本央行有时会直接干预外汇市场,通常是为了降低日元的价值,不过由于主要贸易伙伴的政治担忧,日本央行通常不会这么做。由于日本央行和其他主要央行之间的政策分歧越来越大,日本央行在2013年至2024年期间的超宽松货币政策导致日元对主要货币贬值。最近,这种超宽松政策的逐渐退出给日元提供了一些支持。”

过去10年,日本央行坚持超宽松货币政策的立场,导致其与其它央行(尤其是与美联储(fed))的政策分歧不断扩大。这支撑了10年期美国国债和10年期日本国债之间利差的扩大,这有利于美元兑日元。日本央行在2024年决定逐步放弃超宽松政策,加上其他主要央行的降息,正在缩小这一差距。

日元通常被视为一种避险投资。这意味着,在市场紧张时期,投资者更有可能将资金投入日元,因为日元被认为具有可靠性和稳定性。动荡时期可能会使日元对其他被视为投资风险更大的货币升值。