Home Depot:把握家居改善市场增长机遇

投资论点

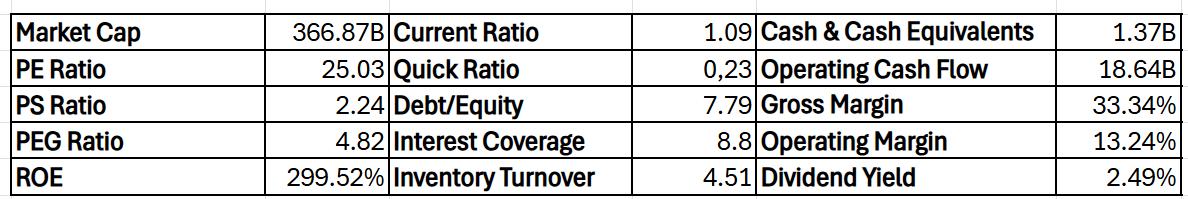

TradingKey - Home Depot(HD.NB)凭借北美2300多家门店和对专业客户的战略聚焦,稳固了全球家居改善零售市场领导地位。尽管高利率和通胀短期内抑制建筑材料需求,其多元化的供应链、强劲的电商增长及AI技术应用有效对冲风险并推动盈利。2024年及2025年的战略收购(SRS Distribution及GMS)进一步增强专业市场竞争力。美国市场超90%的收入贡献,结合通胀缓解和利率下行趋势,预示未来增长潜力。DCF估值显示目标股价403.09至415.39美元,反映稳健财务与持续增长前景,使其成为家居零售领域的优质投资选择。

Source: TradingKey

Source: The Home Depot, TradingKey

公司概况

The Home Depot, Inc.,成立于1978年,总部设在美国佐治亚州亚特兰大,是全球领先的家居改善零售商,业务遍及美国、加拿大和墨西哥。公司凭借创新的大仓式商店模式,拥有超2300家门店和约47.5万名员工,成为美国市场规模最大的家居改善零售商。其产品和服务涵盖建材、工具、家电,以及安装服务和设备租赁,服务于DIY(Do-It-Yourself)爱好者、专业承包商和DIFM(Do-It-For-Me)客户。此外,通过强大的电子商务平台和移动应用,公司积极推进数字化转型,采用全渠道战略满足消费者需求,确保在竞争激烈的市场中保持领先地位。

行业竞争分析

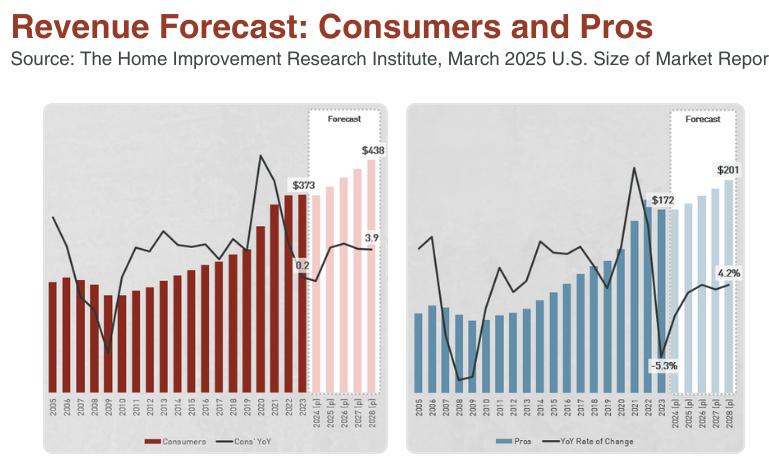

- 市场格局与趋势:家居改善零售市场高度集中,增长主要由专业市场和电子商务驱动。根据家居装修研究机构(HIRI)预测,消费者在家居装修产品上的支出将稳步增长,2026年回升,至2028年达4490亿美元。专业承包商和改造商收入预计从2025年起显著增长,至2028年达2280亿美元。可持续性和智能家居技术驱动家居改善市场,消费者渴求环保和智能产品。Home Depot通过Eco Actions计划推广节能产品(如LED照明、节水设备),并提供智能家居产品(如智能照明、恒温器、安全系统),与Google Home、Amazon Alexa合作确保兼容性,满足需求,契合市场趋势。

Source: Home Improvement Research Institute,thefarnsworthgroup

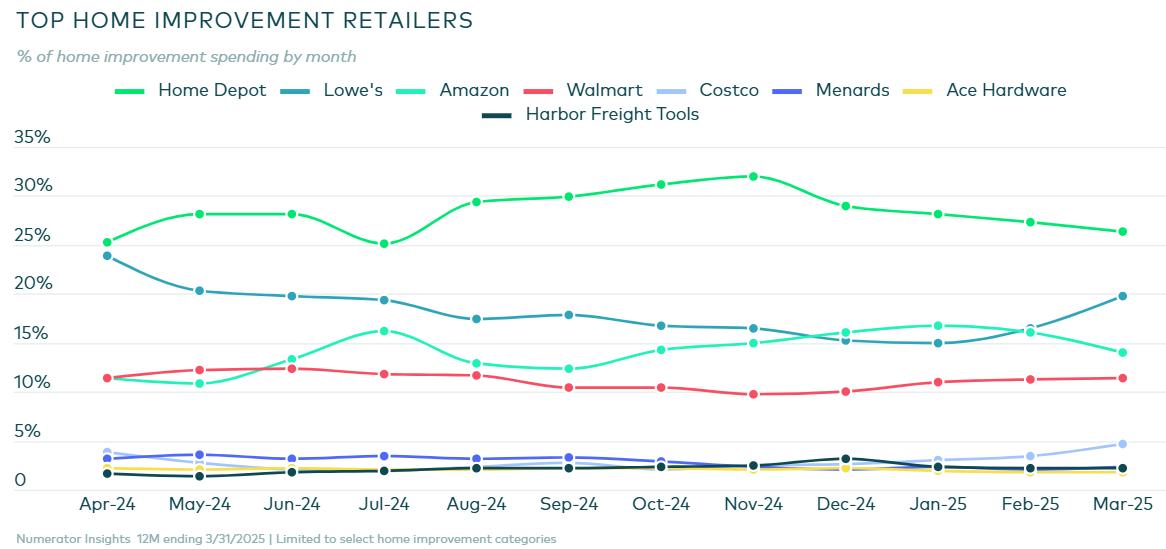

- 主要竞争对手:The Home Depot的主要竞争对手包括Lowe’s、Amazon、Walmart和Menards。Lowe’s是美国第二大家居改善零售商,拥有超过1,700家门店,服务DIY和专业客户,提供家电、工具和建材等产品。Menards为中西部家族企业,运营超300家门店,以低价策略吸引DIY爱好者和承包商,但受限于中西部区域。Amazon通过在线平台提供广泛家居改善产品,凭借便利性吸引客户。Walmart虽非专业家居零售商,但依托广泛网络和低价策略,在DIY市场具有竞争力。

Source: numerator

- 竞争优势:Home Depot凭借北美2300多家门店及对专业客户(承包商、建筑商)的专注,占据竞争优势。2024年,专业客户业务贡献超50%收入,利润率更高,增长率达4.4%(DIY市场为2.8%)。其供应链现代化和数字化能力(如高效在线订购和快速交付)构建了竞争壁垒,通过批量采购、定制安装服务及技术创新(如AR工具和含超1000个教程视频的移动应用),Home Depot实现差异化。相较Lowe’s的DIY定位和Menards的低价策略,Home Depot聚焦高端服务和技术驱动体验,锁定高价值客户。

收入结构

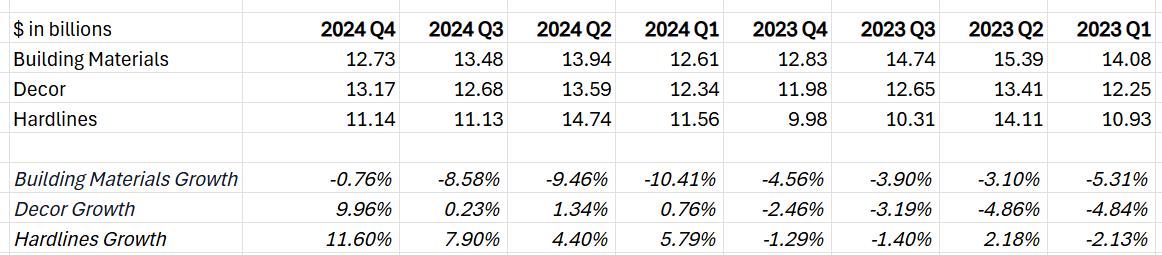

以下是Home Depot按主要产品线和服务分类的收入概况,

- 建筑材料:高利率和通胀推高借贷成本,抑制了新房建设和大型翻修需求,导致木材、砖石等建筑材料销售承压。消费者倾向于小型、低材料消耗的家居改进项目,进一步压缩需求。不过,随着通胀缓解和利率逐步下调,建筑材料收入下滑幅度显著收窄,显示该板块可能已触底,未来有望企稳回升。

- 装饰材料:高利率环境下,消费者推迟大型翻修,转向装饰性升级,如智能照明和模块化家具,带动装饰产品收入逐步恢复正增长。2024年第四季度,装饰品类实现9.96%的强劲增长,节日装饰(如万圣节、圣诞节产品)表现突出。为减少季节性依赖并吸引年轻房主和租户,Home Depot持续推出时尚、便捷的装饰产品,提升市场竞争力。

- 硬件材料:由于硬件销售受DIY客户对经济波动的敏感性影响较大,而专业客户需求相对稳定。Home Depot通过战略聚焦专业市场推动硬件销售增长。2024年第四季度收购SRS Distribution,以及2025年6月30日通过SRS进一步收购专业建筑产品分销商GMS(Gypsum Management and Supply),显著增强了对专业建筑商和承包商的服务能力。这不仅丰富了硬件产品线,还扩大了市场份额,有效对冲季节性和经济不确定性带来的风险。

Source: The Home Depot, TradingKey

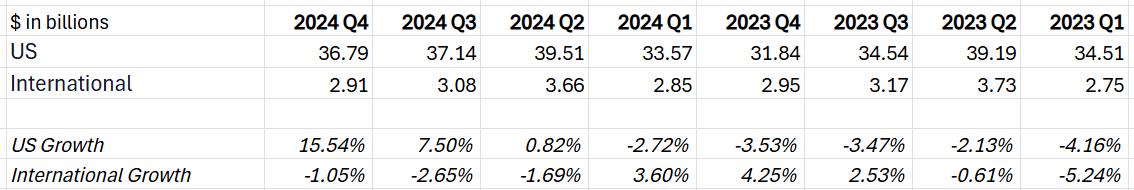

从地理分布来看,Home Depot的收入高度集中于美国市场,占比超过90%。美国市场收入保持稳健增长,受益于公司加大对电商平台和AI技术的投入,以及通过战略收购(如2024年收购SRS Distribution和2025年6月30日收购GMS)巩固市场优势。这些举措有效提升了收入和市场份额,抵御了宏观经济因素(如高利率和通胀)的压力。

相比之下,国际市场表现受限。美元走强降低了国际收入的实际价值,而部分地区经济增速放缓和竞争加剧进一步制约了增长。尽管如此,Home Depot通过优化供应链和本地化策略,努力提升国际市场的竞争力。

Source: The Home Depot, TradingKey

增长潜力

- 宏观经济因素:通胀缓解和利率下行对Home Depot的未来增长至关重要。随着利率有望继续下降和通胀逐步改善,消费者可支配收入增加,可能刺激购房需求和家居改善项目,从而直接推动销售增长。此外,Home Depot的供应链高度多元化,采买国超过30个国家,预计未来12个月内单一国家采购占比不超过10%,展现了灵活的定价能力和对全球供应链波动的抵御能力。

- 电商发展:Home Depot持续加大电商投入,特别是在分销和供应链管理方面。2025年第一季度,在线同店销售同比增长约8%,占总收入的15.1%。这一增长得益于公司对多渠道服务的优化,如线上购买门店取货(BOPIS)、门店配送(BODFS)、线上购买门店退货(BORIS)、路边取货及自助储物柜等。这些服务提升了客户体验,展现了强大的库存整合能力。由于电商运营成本较低,其毛利率高于实体门店,有助于提升整体毛利率和净利润率。

- AI技术应用:AI技术在Home Depot的客户服务和运营效率中扮演重要角色。2025年第一季度,公司推出基于生成式AI的工具“Magic Apron”,帮助客户解答家居改善相关问题、总结产品评论并提供实时支持,推动在线转化率增长8%,显著改善在线购物体验。同时,门店员工使用的AI工具提供快速访问库存状态和产品信息,提升了服务效率和客户满意度。这些举措不仅优化运营,还将通过提高毛利率和运营利润间接推动整体盈利增长。

Source: The Home Depot, TradingKey

估值分析

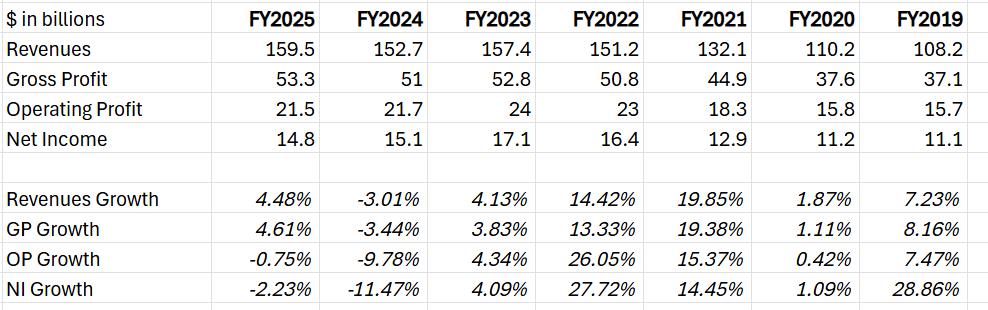

基于三年折现现金流(DCF)模型,Home Depot 的企业价值(EV)估算为4010.72亿至4133.10亿美元,包含现值(PV,535.88亿至544.77亿美元)和终端价值(TV,3954.42亿至4067.90亿美元)。模型采用收入增长率2.08%至3.27%、运营利润率11.84%至11.92%,并以美国国债收益率3.84%至4.20%外加2%的溢价作为折现率。从EV中扣除净债务508.97亿美元后,除以9.95亿流通股,得出公允价值范围403.09至415.39美元。这一估值充分体现了Home Depot稳健的财务基本面和持续的增长潜力。

Home Depot凭借其稳健的财务表现与持续的增长潜力,吸引了众多大型机构投资者的关注,其中包括The Vanguard Group Inc.、BlackRock Inc.以及State Street Corporation等全球知名资产管理公司。这些机构的显著持股反映了对Home Depot长期价值的坚定信心。欲了解更多关于这些机构投资者及其投资策略的动态,请持续关注TradingKey的“Star Investors”专栏。

风险

- 经济波动:经济衰退或消费者支出减少可能影响家居装修需求。

- 供应链中断:全球供应链问题(如运输延误或原材料短缺)可能导致库存不足。

- 竞争压力:来自Lowe’s、亚马逊等竞争对手的激烈竞争可能挤压市场份额。

- 利率:高利率可能抑制消费者在大型家居项目上的支出。