แนวโน้มและภาพรวมตลาดปี 2025 จาก TradingKey | การลดอัตราดอกเบี้ยของ Fed + การยุติ QT, วัฏจักรแข็งค่าของเงินดอลลาร์ถึงจุดเปลี่ยน?

ดอลลาร์สหรัฐเผชิญแรงกดดันในปี 2025 จากการถอนตัวของเฟดจากนโยบายเข้มงวดและการลดส่วนต่างอัตราดอกเบี้ย แม้เริ่มต้นปีแข็งแกร่งจากการคาดการณ์นโยบาย "Trump trade" แต่แผนภาษีที่ก้าวร้าวและความกังวลสงครามการค้าทำให้อ่อนแอลง ประกอบกับการยุติการลดขนาดงบดุลของเฟด ส่งผลให้ดัชนี DXY ร่วงลง ขณะที่ USD/JPY ผันผวนตามความแตกต่างของนโยบายการเงิน ระหว่างเฟดที่ปรับลดดอกเบี้ยกับ BOJ ที่ระมัดระวัง ส่วนธนาคารชั้นนำคาดการณ์ดอลลาร์อ่อนค่าต่อเนื่องในปี 2026 เนื่องจากความแตกต่างของนโยบาย ทว่าบางส่วนมองว่านวัตกรรม AI อาจหนุนการเติบโตสหรัฐฯ และเสริมสร้างเสถียรภาพให้ดอลลาร์

TradingKey - ค่าเงินดอลลาร์สหรัฐในปี 2025 กำลังเผชิญกับการเปลี่ยนแปลงพื้นฐานครั้งสำคัญ "ไพ่ตายสามใบ" ที่เคยค้ำจุนความแข็งแกร่งของดอลลาร์ในอดีต ได้แก่ ส่วนต่างอัตราดอกเบี้ยที่สูง ผลตอบแทนสัมบูรณ์ที่โดดเด่น และสถานะการเป็นแหล่งหลบภัยอันดับต้น ๆ ของกระแสเงินทุนทั่วโลก กำลังอ่อนแอลงพร้อมกัน ขณะที่ธนาคารกลางสหรัฐฯ (เฟด) ค่อย ๆ ถอนตัวจากวงจรการคุมเข้มนโยบาย และแรงกดดันทางการคลังทวีความรุนแรงขึ้น ความน่าสนใจของสินทรัพย์สหรัฐฯ ในตลาดต่างประเทศก็ลดลงอย่างเงียบ ๆ

การผงาดและการถดถอยของดอลลาร์ในปี 2025

ในช่วงต้นปี 2025 ดัชนีดอลลาร์สหรัฐฯ (DXY) ทะลุระดับ 110 ได้อย่างเด็ดขาด เป็นการต่อยอดกระแส "Trump trade" ที่เกิดขึ้นหลังการเลือกตั้งปลายปี 2024

การพุ่งขึ้นนี้มีสาเหตุมาจากความคาดหวังของตลาดต่อนโยบายของประธานาธิบดีทรัมป์ในสมัยใหม่ โดยเฉพาะอย่างยิ่งมาตรการกีดกันทางการค้า นโยบายการคลังแบบขยายตัว และการผ่อนคลายกฎระเบียบ ซึ่งคาดว่าจะกระตุ้นการเติบโตทางเศรษฐกิจของสหรัฐฯ ให้สูงกว่าที่คาดการณ์ไว้ ด้วยการที่พรรครีพับลิกันควบคุมทั้งสองสภาของรัฐสภา นักลงทุนจึงมักนิยมสินทรัพย์ที่คาดว่าจะได้รับประโยชน์จากสภาวะการเติบโตสูง อัตราเงินเฟ้อสูง และนโยบาย "America First"

อย่างไรก็ตาม ภายในเดือนเมษายน ตรรกะการซื้อขายที่ขับเคลื่อนด้วยความคาดหวังนี้ก็สลายไปอย่างรวดเร็ว สาเหตุหลักคือแผนภาษีขนาดใหญ่ที่รัฐบาลทรัมป์เสนอ ถูกมองว่าก้าวร้าวเกินไปและสร้างความวุ่นวาย ทำให้เกิดความกังวลที่เพิ่มขึ้นเกี่ยวกับภาวะเศรษฐกิจถดถอยและสงครามการค้าทั่วโลก วาทศิลป์ "America Greatness" ค่อย ๆ จางหายไป ขณะที่ธนาคารกลางสหรัฐฯ (เฟด) ซึ่งเผชิญกับแรงกดดันทางการเมืองที่เพิ่มขึ้น พบว่าเป็นการยากที่จะรักษากลไกการเงินให้มีเสถียรภาพได้อย่างอิสระ ส่งสัญญาณถึงความน่าเชื่อถือของนโยบายที่ลดลงต่อภายนอก

ในเวลาเดียวกัน ข้อมูลเศรษฐกิจของสหรัฐฯ บ่งชี้ว่าการเติบโตชะลอตัวลงเรื่อย ๆ และตลาดแรงงานก็ไม่แข็งแกร่งเหมือนเดิมอีกต่อไป ท่ามกลางสถานการณ์นี้ เฟดได้ปรับลดช่วงเป้าหมายอัตราดอกเบี้ย federal funds ลงสามครั้งนับตั้งแต่เดือนกันยายน (ครั้งละ 25 basis points) โดยช่วงอัตราดอกเบี้ยสิ้นปีอยู่ที่ 3.50%-3.75% เมื่อรวมกับการปรับลดสะสม 100 basis points ในปี 2024 "ส่วนต่างอัตราดอกเบี้ยพรีเมียม" ที่เคยสนับสนุนดอลลาร์มาอย่างยาวนานก็ค่อย ๆ อ่อนแรงลง

นอกจากการปรับลดอัตราดอกเบี้ยแล้ว เฟดยังได้ตัดสินใจอีกเรื่องหนึ่งในช่วงปลายปี: คือการยุติการดำเนินงานลดขนาดงบดุล (หรือการใช้นโยบายการเงินแบบตึงตัวเชิงปริมาณ: quantitative tightening) ที่กินเวลานานหลายปีอย่างเป็นทางการ โดยมีผลตั้งแต่วันที่ 1 ธันวาคม เฟดได้ยุติการดูดซับสภาพคล่องอย่างแข็งขัน ซึ่งถือเป็นการสิ้นสุดอย่างเป็นทางการของระยะการคุมเข้มนโยบายการเงินขนาดใหญ่ที่เริ่มขึ้นตั้งแต่เกิดการระบาดใหญ่

นักวิเคราะห์บางรายเชื่อว่านี่เป็นการบ่งชี้ว่าเฟดกำลังพยายามลดความเสี่ยงจากการขาดแคลนสภาพคล่องในระบบในระดับหนึ่ง แม้ว่าจะยังห่างไกลจากการผ่อนคลายอย่างแท้จริง (เช่น การกลับมาใช้มาตรการผ่อนคลายเชิงปริมาณ)

ประสบการณ์ในอดีตแสดงให้เห็นว่า การเปลี่ยนแปลงขนาดงบดุลของธนาคารกลางสหรัฐฯ มักมีผลกระทบสำคัญต่อดัชนีดอลลาร์สหรัฐฯ (DXY)

กลยุทธ์การลดงบดุล (QT) ทำหน้าที่คล้าย "เครื่องดูดฝุ่น" ที่ดูดซับสภาพคล่องออกจากระบบการเงินอย่างต่อเนื่อง กลไกนี้ช่วยผลักดันอัตราดอกเบี้ยที่แท้จริงและเส้นอัตราผลตอบแทนที่เกี่ยวข้องให้สูงขึ้น ซึ่งเป็นการสนับสนุนการฟื้นตัวของดอลลาร์ทางอ้อม อย่างไรก็ตาม เมื่อการดำเนินงาน QT สิ้นสุดลงอย่างเป็นทางการ ซึ่งหมายถึงการปิด "เครื่องดูดซับ" นี้ โหมด "ดูดออก" จะเปลี่ยนไปสู่ภาวะ "น้ำนิ่ง" แม้ว่าธนาคารกลางจะไม่ได้อัดฉีดเงินโดยตรง แต่โครงสร้างการจัดหาสภาพคล่องใหม่ก็ยังคงผ่อนคลายลงเล็กน้อย ในสถานการณ์นี้ ผลกระทบทางทฤษฎีต่อดอลลาร์จะเป็นกลาง หรือแม้แต่อ่อนค่าลงเล็กน้อย

ดัชนีดอลลาร์สหรัฐฯ ในปี 2025 แสดงรูปแบบที่ชัดเจนของ "เริ่มต้นแข็งแกร่ง จบลงอ่อนแอ" แม้ว่าดอลลาร์จะยังคงเป็นแหล่งหลบภัยในช่วงเวลาที่เกิดความตึงเครียดทางภูมิรัฐศาสตร์ แต่แนวโน้มขาลงโดยรวมตลอดทั้งปีก็พิสูจน์แล้วว่าไม่สามารถย้อนกลับได้ ดัชนี DXY ร่วงลงกว่า 9.6% ตั้งแต่ต้นปี ซื้อขายใกล้ระดับ 98.00 ซึ่งเป็นจุดต่ำสุดของปี

【ดัชนีดอลลาร์สหรัฐฯ (DXY); ที่มา: TradingView】

ขณะที่วงจรการปรับลดอัตราดอกเบี้ยของเฟดทวีความรุนแรงขึ้น ข้อได้เปรียบด้านผลตอบแทนของสินทรัพย์ดอลลาร์สหรัฐฯ ก็ลดลงอย่างค่อยเป็นค่อยไป กระตุ้นให้นักลงทุนมองหาภูมิภาคสกุลเงินอื่นที่ให้ผลตอบแทนสูงกว่า โดยเฉพาะอย่างยิ่งหลังจากที่การลดงบดุล (quantitative tightening) สิ้นสุดลงอย่างเป็นทางการในเดือนธันวาคม ความคาดหวังของตลาดต่อการผ่อนคลายสภาพคล่องของดอลลาร์เพิ่มเติม ได้เร่งให้เกิดการโยกย้ายเงินทุนจากสินทรัพย์ดอลลาร์ไปสู่การจัดสรรสินทรัพย์ที่หลากหลายทั่วโลก

USD/JPY: การปรับนโยบายเบื้องหลังความผันผวนกว้าง

ในปี 2025 คู่เงิน USD/JPY โดยทั่วไปแสดงความผันผวนในวงกว้าง ได้รับอิทธิพลจากความกลัวความเสี่ยงที่เพิ่มขึ้นในช่วงครึ่งแรกของปี และอัตราผลตอบแทนพันธบัตรกระทรวงการคลังสหรัฐฯ ที่ยังคงสูง ทำให้เงินเยนญี่ปุ่นแข็งค่าขึ้นอย่างเห็นได้ชัด โดยแข็งค่าขึ้นกว่า 12% เมื่อเทียบกับดอลลาร์สะสมในช่วงสี่เดือนแรก

อย่างไรก็ตาม การปรับขึ้นนี้พิสูจน์แล้วว่าไม่ยั่งยืน โดยกลับทิศทางลงอย่างเต็มที่ในช่วงครึ่งหลังของปี ภายในเดือนกันยายน หลังจากที่ Sanae Takaichi ได้รับเลือกเป็นนายกรัฐมนตรีญี่ปุ่น และมีการนำเสนอแผนกระตุ้นเศรษฐกิจใหม่ ตลาดได้เดิมพันว่าธนาคารกลางญี่ปุ่น (BOJ) จะผ่อนปรนโดยการชะลอเส้นทางการปรับขึ้นอัตราดอกเบี้ยออกไป สิ่งนี้สร้างแรงกดดันต่อเงินเยน ทำให้ดอลลาร์แข็งค่าขึ้นอย่างรวดเร็วในระยะสั้น ณ สิ้นปี USD/JPY ปรับลดลงเล็กน้อยประมาณ 1% ตลอดทั้งปี

【USD/JPY; ที่มา: TradingView】

จากมุมมองนโยบายตลอดทั้งปี แตกต่างจากธนาคารกลางสหรัฐฯ ที่เริ่มวงจรการปรับลดอัตราดอกเบี้ยในเดือนกันยายน ธนาคารกลางญี่ปุ่น (BOJ) คงอัตราดอกเบี้ยไว้ไม่เปลี่ยนแปลงตลอดช่วงเวลาส่วนใหญ่ โดยย้ำจุดยืนที่ระมัดระวังว่า "นโยบายจำเป็นต้องรอให้อัตราเงินเฟ้อได้รับแรงผลักดันจากภายใน" ด้วยข้อจำกัดจากปัจจัยต่าง ๆ เช่น การเติบโตของค่าจ้างที่ยังไม่เป็นไปตามเป้า และการบริโภคภายในประเทศที่ยังคงอยู่ในระดับปานกลาง อัตราการคุมเข้มนโยบายของ BOJ จึงตามหลังของเฟดอย่างเห็นได้ชัด

โดยเฉพาะอย่างยิ่ง สมาชิกคณะกรรมการบางท่านของธนาคารกลางญี่ปุ่น ชี้ว่าอัตราดอกเบี้ยนโยบายที่แท้จริงในปัจจุบันของญี่ปุ่นยังคงอยู่ในกลุ่มที่ต่ำที่สุดทั่วโลก และความเสี่ยงจากเงินเฟ้อที่นำเข้าจากอัตราแลกเปลี่ยนก็ยังไม่คลี่คลายไปทั้งหมด สิ่งนี้เปิดโอกาสสำหรับการปรับขึ้นอัตราดอกเบี้ยในอนาคต

ขณะเดียวกัน มุมมองอีกด้านหนึ่งชี้ว่า ด้วยมาตรการกระตุ้นเศรษฐกิจของรัฐบาลที่ขยายออกไปอีกหนึ่งถึงสองปีข้างหน้า และคาดการณ์ว่าค่าจ้างที่แท้จริงจะเติบโตในเชิงบวกในช่วงครึ่งแรกของปี 2026 ปัจจัยพื้นฐานทางเศรษฐกิจจึงกำลังปรับตัวดีขึ้นอย่างต่อเนื่อง

ความคาดหวังดังกล่าวได้ตอกย้ำการประเมินของตลาดว่าธนาคารกลางญี่ปุ่นจะดำเนินนโยบายการเงินเข้าสู่ภาวะปกติอย่างสม่ำเสมอประมาณปี 2026 ซึ่งจะผลักดันให้อัตราผลตอบแทนพันธบัตรรัฐบาลญี่ปุ่นสูงขึ้น และลดความไม่แน่นอนของการเปลี่ยนนโยบายจาก "เหยี่ยวเป็นพิราบ" อย่างกะทันหัน

ในทางตรงกันข้าม ตัวดอลลาร์เองกลับขาดแรงส่งในการฟื้นตัวอย่างยั่งยืน ด้วยความคาดหวังที่เพิ่มขึ้นเกี่ยวกับการปรับลดอัตราดอกเบี้ยเพิ่มเติมโดยธนาคารกลางสหรัฐฯ ในปี 2026 ข้อได้เปรียบด้านผลตอบแทนสินทรัพย์ของดอลลาร์จึงอยู่ภายใต้แรงกดดัน

ท่ามกลางความคาดหวังนโยบายการเงินที่แตกต่างกัน แนวโน้มส่วนต่างอัตราดอกเบี้ยสหรัฐฯ-ญี่ปุ่นที่แคบลงก็ชัดเจนยิ่งขึ้นเรื่อย ๆ

ติดอยู่ในกระแสความผันผวนของความเชื่อมั่นต่อสินทรัพย์ปลอดภัย

ความขัดแย้งทางการค้าทั่วโลกและความเสี่ยงทางภูมิรัฐศาสตร์ที่เกิดขึ้นซ้ำ ๆ ในปี 2025 ได้ทำให้ความผันผวนของอัตราแลกเปลี่ยน USD/JPY รุนแรงขึ้นอีก

เมื่อตลาดตีความว่าการเพิ่มภาษีศุลกากรเป็นสถานการณ์ที่ "สหรัฐฯ ได้รับผลกระทบน้อยกว่า ในขณะที่เศรษฐกิจอื่น ๆ เผชิญกับผลกระทบที่ใหญ่กว่า" หรือเมื่อข้อมูลเศรษฐกิจสหรัฐฯ ยังคงแข็งแกร่งอย่างต่อเนื่อง เงินทุนมักจะไหลเข้าสู่สินทรัพย์ดอลลาร์ ซึ่งช่วยหนุนดัชนีดอลลาร์สหรัฐฯ และส่งผลให้ USD/JPY ปรับตัวสูงขึ้นตามมา

ในช่วงที่สภาพคล่องดอลลาร์ตึงตัวและความต้องการเงินทุนเพิ่มขึ้น ความกลัวความเสี่ยงก็มักจะหนุนมูลค่าที่แท้จริงของดอลลาร์ สร้างห่วงโซ่การส่งผ่านที่ว่า 'เหตุการณ์ความเสี่ยง → ซื้อดอลลาร์ → USD/JPY ปรับขึ้น'

ในทางกลับกัน เมื่อนโยบายภาษีส่งผลกระทบโดยตรงต่อความน่าเชื่อถือหรือแนวโน้มการเติบโตของสหรัฐฯ และตลาดเชื่อว่า "พายุภาษี" จะสร้างความเสียหายต่อทั้งเศรษฐกิจสหรัฐฯ และเศรษฐกิจโลก เงินทุนอาจถูกถอนออกจากสินทรัพย์ดอลลาร์ โยกย้ายไปสู่สกุลเงินปลอดภัยแบบดั้งเดิมอย่างเงินเยนญี่ปุ่น ซึ่งนำไปสู่ดอลลาร์ที่อ่อนค่า เยนที่แข็งค่าขึ้น และการลดลงของ USD/JPY ที่สอดคล้องกัน

กลไกการส่งผ่านแบบสองทิศทางนี้ทำให้ USD/JPY มีความอ่อนไหวต่อความผันผวนของอุปสงค์ในฐานะ "สกุลเงินปลอดภัยคู่" ซึ่งขับเคลื่อนความผันผวนอย่างมีนัยสำคัญสำหรับคู่เงินนี้หลายครั้งตลอดปี 2025

Wall Street เป็นหมีเอกฉันท์: การอ่อนค่าของดอลลาร์ไม่สามารถย้อนกลับได้ในปี 2026 หรือไม่?

เนื่องจากการที่ธนาคารกลางสหรัฐฯ ยังคงดำเนินนโยบายปรับลดอัตราดอกเบี้ย โดยเป็นธนาคารกลางแห่งแรกในบรรดาธนาคารกลางหลักทั่วโลกที่ส่งสัญญาณผ่อนคลาย ธนาคารเพื่อการลงทุนชั้นนำหลายแห่งจึงคาดการณ์ว่าดอลลาร์จะอ่อนค่าลงอีกครั้งในปี 2026 โดยมีแรงกดดันด้านค่าเสื่อมราคาเพิ่มขึ้นอย่างมีนัยสำคัญ

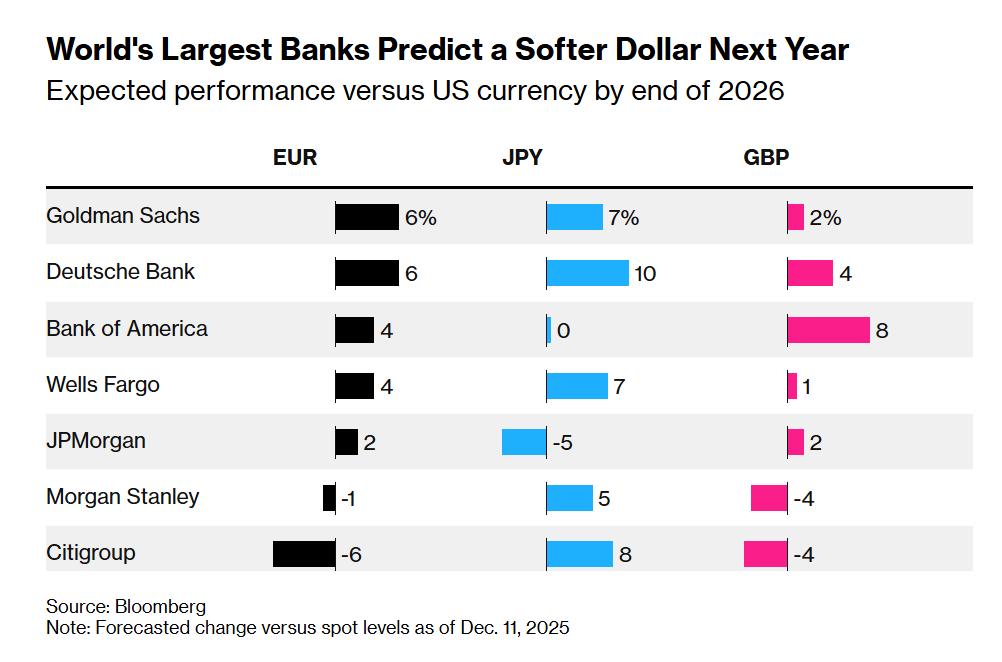

ผลสำรวจของ Bloomberg เปิดเผยว่า ธนาคารเพื่อการลงทุนรายใหญ่กว่าหกแห่งคาดการณ์โดยรวมว่าดอลลาร์จะยังคงอ่อนค่าลงเมื่อเทียบกับสกุลเงินหลัก เช่น ยูโร เยน และปอนด์ โดยดัชนีดอลลาร์มีแนวโน้มลดลงอีกประมาณ 3% ภายในสิ้นปี 2026

Deutsche Bank, Goldman Sachs, JPMorgan Chase และธนาคารเพื่อการลงทุนอื่น ๆ ระบุว่า ด้วยแนวโน้มที่ธนาคารกลางสหรัฐฯ จะปรับลดอัตราดอกเบี้ยเพิ่มเติม ในขณะที่ประเทศเศรษฐกิจหลักอื่น ๆ เช่น ธนาคารกลางยุโรป และธนาคารกลางญี่ปุ่น อาจเลือกที่จะคงอัตราดอกเบี้ยไว้ หรือแม้กระทั่งปรับขึ้นอย่างค่อยเป็นค่อยไป "ความแตกต่าง" ของนโยบายการเงินนี้จะกัดเซาะข้อได้เปรียบด้านผลตอบแทนของดอลลาร์

George Saravelos หัวหน้าฝ่ายวิจัย FX ทั่วโลกของ Deutsche Bank เน้นย้ำว่า การประเมินมูลค่าของดอลลาร์ในปัจจุบันยังคงอยู่ในระดับที่สูงทางประวัติศาสตร์ ซึ่งไม่สอดคล้องกับปัจจัยพื้นฐานทางเศรษฐกิจของดอลลาร์

ขณะเดียวกัน ทีมงานนักวิเคราะห์ Kamakshya Trivedi จาก Goldman Sachs ชี้ให้เห็นว่า ตลาดกำลังค่อย ๆ รวมแนวโน้มการเติบโตที่ดีขึ้นของเศรษฐกิจนอกสหรัฐฯ เข้าไปในอัตราแลกเปลี่ยน รูปแบบทางประวัติศาสตร์บ่งชี้ว่าเมื่อแรงผลักดันการเติบโตของเศรษฐกิจหลักทั่วโลกแข็งแกร่งขึ้นพร้อมกัน ดอลลาร์มักจะมีแนวโน้มอ่อนค่าลงเมื่อเทียบกับสกุลเงินอื่น

ขณะเดียวกัน นักวิเคราะห์บางกลุ่มก็มีความเห็นที่แตกต่างออกไป พวกเขาเชื่อว่าด้วยแรงขับเคลื่อนจากวงจรนวัตกรรมปัญญาประดิษฐ์ สหรัฐฯ อาจยังคงรักษาเส้นทางการเติบโตที่โดดเด่น ซึ่งจะดึงดูดกระแสการลงทุนเพิ่มเติมและช่วยสร้างเสถียรภาพให้กับมูลค่าของดอลลาร์

ตัวอย่างเช่น นักวิเคราะห์จาก Citigroup และ Standard Chartered ต่างระบุว่าผลตอบแทนจากเทคโนโลยีของสหรัฐฯ สนับสนุนการขยายตัวของการผลิตและการลงทุนในสินทรัพย์ถาวร ซึ่งเป็นแรงผลักดันต่อเนื่องสำหรับผลผลิตต่อหน่วยทุน ความได้เปรียบเชิงโครงสร้างนี้สามารถชดเชยผลกระทบเชิงลบบางส่วนที่เกิดจากการปรับลดอัตราดอกเบี้ยได้ “เราคาดการณ์ว่าสัญญาณของการ ‘กลับมาของวัฏจักรดอลลาร์’ อาจปรากฏขึ้นในช่วงกลางถึงปลายปี 2026” Daniel Tobon หัวหน้าทีมวิเคราะห์ของ Citigroup เขียนไว้ในรายงานแนวโน้มประจำปีของพวกเขา เขาตั้งข้อสังเกตว่า หากการปฏิวัติ AI ยังคงดำเนินต่อไปและขับเคลื่อนการเติบโตที่แท้จริงที่ดีขึ้น สหรัฐฯ จะยังคงรักษาความสามารถในการดึงดูดเงินทุน ซึ่งจะช่วยบรรเทาแรงกดดันจากการอ่อนค่าที่กล่าวมาข้างต้น “ความก้าวหน้าอย่างต่อเนื่องของความมั่งคั่งที่ขับเคลื่อนด้วยเทคโนโลยีจะเป็นพลังสำคัญสำหรับการขยายตัวอย่างยั่งยืนในดุลบัญชีเงินทุน”

เนื้อหานี้ได้รับการแปลโดยปัญญาประดิษฐ์ (AI) และผ่านตรวจสอบโดยมนุษย์ มีไว้เพื่อการอ้างอิงและข้อมูลทั่วไปเท่านั้น ไม่ใช่การแนะนำการลงทุนแต่อย่างใด