ตลาดเสี่ยงสะดุดอีกครั้ง เพราะ Fedไม่ส่งสัญญาณลดดอกเบี้ย — ไม่ใช่ฟองสบู่ AI

TradingKey - ตลอดสัปดาห์ที่ผ่านมา ตลาดพยายามหาเหตุผลว่าทำไมสินทรัพย์เสี่ยงถึงปรับฐานลง มีทั้งกระแส “ฟองสบู่ AI” และแรงเทขายคริปโต แต่ปัจจัยที่เริ่มดูสมเหตุสมผลที่สุดกลับเป็น “ท่าทีของ Fed” มากกว่าเรื่องการเทรดใด ๆ

กระแส "ความไม่เชื่อมั่นใน AI" ที่กำลังพาดหัวข่าวอยู่ในขณะนี้ ส่วนใหญ่มีจุดเริ่มต้นมาจากวันที่ 29 ตุลาคม ซึ่งเป็นวันที่นายเจอโรม พาวเวลล์ ประธานธนาคารกลางสหรัฐฯ (เฟด) ได้ส่งสัญญาณที่ตลาดไม่ต้องการ หากนายพาวเวลล์ได้กล่าวในสิ่งที่หลายคนหวังไว้ เช่น "เนื่องจากความเปราะบางของการเติบโต จึงมีแนวโน้มที่จะมีการปรับลดอัตราดอกเบี้ยเพิ่มเติม" ก็มีความเป็นไปได้สูงที่ตลาดจะได้รับแรงหนุนจากปัจจัยตามฤดูกาลในช่วงปลายเดือนพฤศจิกายน อย่างไรก็ตาม สิ่งที่เราได้รับกลับเป็นตรงกันข้าม และนับตั้งแต่นั้นเป็นต้นมา ตลาดหุ้นก็ประสบปัญหามาโดยตลอด

นี่เป็นอีกครั้งที่ตอกย้ำกฎเก่าแก่ของวอลล์สตรีทที่ว่า: "อย่าต่อกรกับเฟด" แม้แต่ Nvidia ซึ่งอาจกล่าวได้ว่าเป็นหนึ่งในไม่กี่หุ้นที่สร้างผลตอบแทนได้ดีเยี่ยมสวนกระแสภาวะเศรษฐกิจมหภาค ก็ยังไม่สามารถต้านทานการเปลี่ยนแปลงของบรรยากาศตลาดได้เพียงพอ

ซีอีโอ Nvidia ตอบโต้กระแส "ฟองสบู่"

วันพุธที่ผ่านมาเป็นช่วงเวลาสำคัญสองเหตุการณ์สำหรับ Nvidia ซึ่งทั้งสองเหตุการณ์เป็นที่จับตามองอย่างมาก

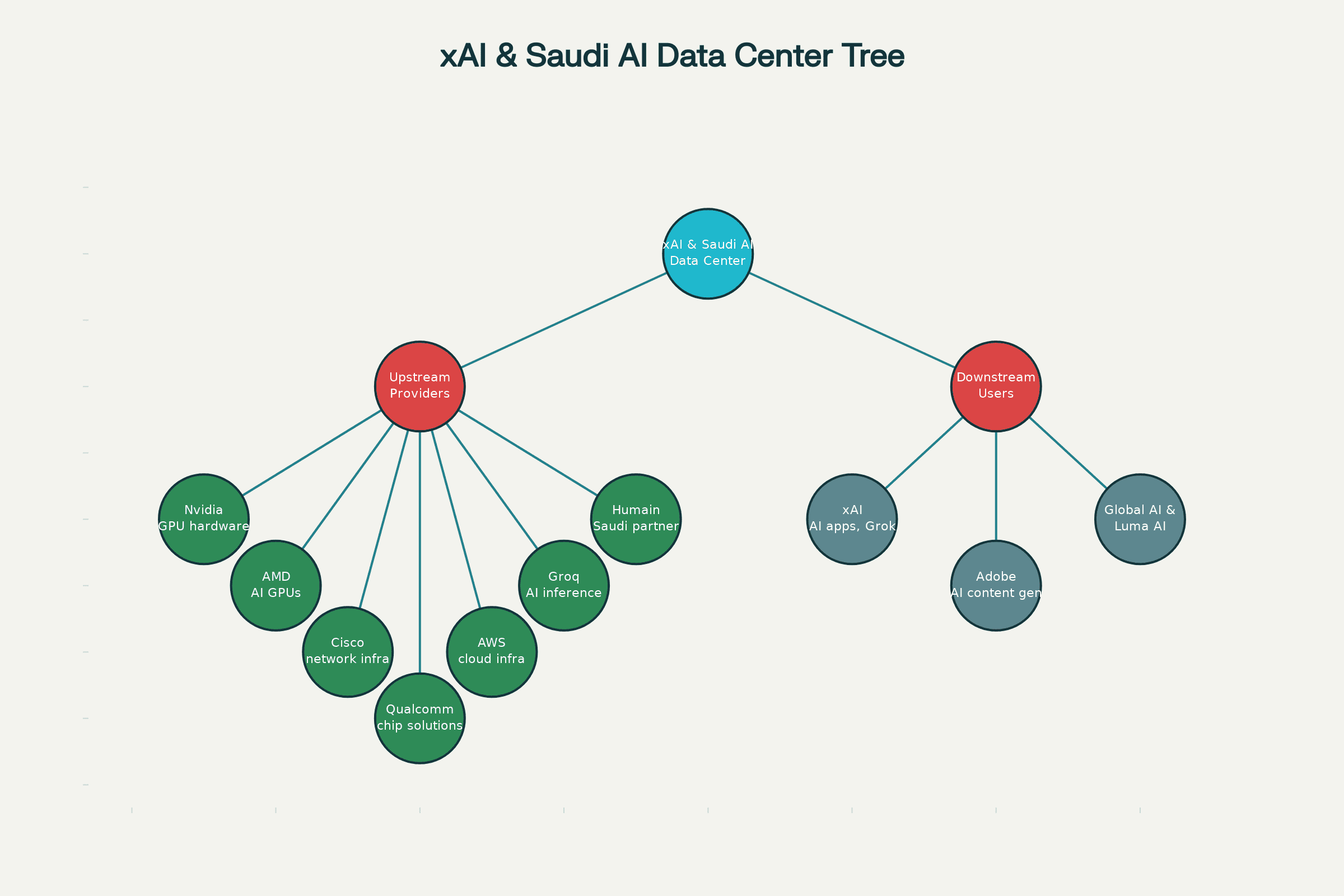

ประการแรก นายเจนเซน หวาง ประธานเจ้าหน้าที่บริหารของ Nvidia ได้ปรากฏตัวเคียงข้างนายอีลอน มัสก์ ในงาน U.S.-Saudi Investment Forum ที่กรุงวอชิงตัน โดยเจ้าหน้าที่ซาอุดีอาระเบียได้ประกาศแผนการสร้างศูนย์ข้อมูลไฮเปอร์สเกลที่ติดตั้งหน่วยประมวลผลกราฟิก (GPUs) ของ Nvidia นับแสนหน่วย ลูกค้ารายแรกของศูนย์แห่งนี้จะเป็นบริษัท xAI ซึ่งเป็นบริษัท AI ของนายมัสก์ นอกจากนี้ ซาอุดีอาระเบียยังกล่าวอีกว่า มีเป้าหมายที่จะเปิดตัวโมเดลพื้นฐานของตนเองที่ชื่อว่า "ALLAM" และจะร่วมกันบริหารจัดการการดำเนินงานกับพันธมิตรด้านเทคโนโลยีระดับโลก

ในคืนนั้น Nvidia ได้รายงานผลประกอบการซึ่งสูงกว่าที่คาดการณ์ไว้มาก บริษัทยังได้ให้แนวโน้มเชิงบวกอย่างผิดปกติ โดยผู้บริหารระบุว่าขณะนี้บริษัทมีแนวโน้มรายได้ประมาณ 5 แสนล้านดอลลาร์สำหรับแพลตฟอร์ม Blackwell และ Rubin เจเนอเรชันถัดไปไปจนถึงสิ้นปี 2569

ไม่น่าแปลกใจที่คำถามเกี่ยวกับการลงทุนเกินตัวในภาคเทคโนโลยีได้ถูกยกขึ้นมาอีกครั้ง นายหวางตอบอย่างหนักแน่นว่า "ไม่" โดยให้เหตุผลว่าตลาดกำลังเผชิญกับการเปลี่ยนแปลงเชิงโครงสร้างระยะยาว 3 ประการ ได้แก่ การเปลี่ยนจากการประมวลผลทั่วไปไปสู่การประมวลผลแบบเร่งความเร็ว การเปลี่ยนจาก Machine Learning แบบดั้งเดิมไปสู่ Generative AI และการเกิดขึ้นของแอปพลิเคชัน AI ที่ทำงานได้ด้วยตนเอง (agentic) และ AI เชิงกายภาพ

ข้อมูลการจ้างงานที่คละเคล้า ทำให้การถกเถียงเรื่องลดดอกเบี้ยกลับมาอีกครั้ง

รายงานตัวเลขการจ้างงานนอกภาคเกษตร (NFP) ของวันพฤหัสบดีได้เพิ่มความสับสนเข้าไปอีก ตัวเลขที่ออกมาคละเคล้ากัน และการตีความก็เช่นกัน

กลุ่มหนึ่งมองว่าอัตราการว่างงานที่เพิ่มขึ้นเล็กน้อยเป็นเหตุผลเพิ่มเติมสำหรับการลดอัตราดอกเบี้ยในเดือนธันวาคม ในขณะที่อีกกลุ่มหนึ่ง ซึ่งได้รับการสนับสนุนจากการเติบโตของการจ้างงานที่แข็งแกร่งเกินคาด ระบุว่าเป็นการยืนยันว่าเฟดควรรักษาอัตราดอกเบี้ยไว้โดยเฉพาะอย่างยิ่งเนื่องจากจะไม่มีการเปิดเผยข้อมูลการจ้างงานใหม่ก่อนการประชุมกำหนดนโยบายในวันที่ 9-10 ธันวาคม

อันที่จริง เนื่องจากการปิดหน่วยงานรัฐบาลที่ผ่านมา กระทรวงแรงงานสหรัฐฯ ยืนยันว่ารายงานการจ้างงานเดือนตุลาคมถูกยกเลิกทั้งหมด และข้อมูลเดือนพฤศจิกายนจะไม่มาถึงจนกว่าจะถึงวันที่ 16 ธันวาคม ซึ่งเป็นช่วงหลังการประชุมของคณะกรรมการกำหนดนโยบายการเงิน (FOMC)

มอร์แกน สแตนลีย์ ซึ่งเป็นธนาคารเพื่อการลงทุนขนาดใหญ่ ได้ยืนกรานในกลุ่ม "ไม่ลดดอกเบี้ย" ในบันทึกที่ออกหลังจากรายงานดังกล่าวไม่นาน ธนาคารได้ถอนการคาดการณ์การลดอัตราดอกเบี้ย 0.25% ในเดือนธันวาคม โดยอ้างถึง "ตลาดแรงงานที่ฟื้นตัวเกินคาด" ตัวเลขการจ้างงานเพิ่มขึ้น 119,000 ตำแหน่ง และในขณะที่อัตราว่างงานเพิ่มขึ้นเล็กน้อยเป็น 4.4% ทางธนาคารเรียกภาพรวมตลาดแรงงานว่า "มีเสถียรภาพ"

นักลงทุนดูเหมือนจะยังไม่มั่นใจในทิศทางใดทิศทางหนึ่ง หลังจากข้อมูลดังกล่าวออกมา โอกาสโดยนัยของการลดอัตราดอกเบี้ยในเดือนธันวาคมเคลื่อนไหวเพียงเล็กน้อย โดยอยู่ที่ประมาณ 35% ตามข้อมูลของ CME

ในขณะเดียวกัน เจ้าหน้าที่เฟดหลายท่านได้ออกมาส่งสัญญาณที่แข็งกร้าว

นายไมเคิล บาร์ รองประธานเฟด กล่าวว่าด้วยอัตราเงินเฟ้อยังคงอยู่ที่ประมาณ 3% "ความระมัดระวังในการดำเนินนโยบาย" ยังคงเป็นสิ่งจำเป็น นายเจฟฟรีย์ แฮมแมค ประธานเฟดสาขาแคนซัสซิตี้ เตือนว่าการลดดอกเบี้ยเร็วเกินไปอาจทำให้อัตราเงินเฟ้อยืดเยื้อและก่อให้เกิดภาวะฟองสบู่ในตลาดการเงิน นายเดวิด มีแรน จากเฟดสาขานิวยอร์ก ยังได้กล่าวแยกต่างหากว่า ธนาคารกลางไม่น่าจะกลับมาซื้อ MBS (สินทรัพย์ที่ค้ำประกันด้วยสินเชื่อที่อยู่อาศัย) ในเร็วๆ นี้ ส่วนนายออสตัน กูลส์บี ประธานเฟดสาขาชิคาโก ได้เสริมว่าเหตุผลในการลดดอกเบี้ยเชิงป้องกัน (preemptive cuts) ยังไม่ชัดเจนในขณะนี้

VIX พุ่งสูงขึ้น, สินทรัพย์เสี่ยงร่วงลง

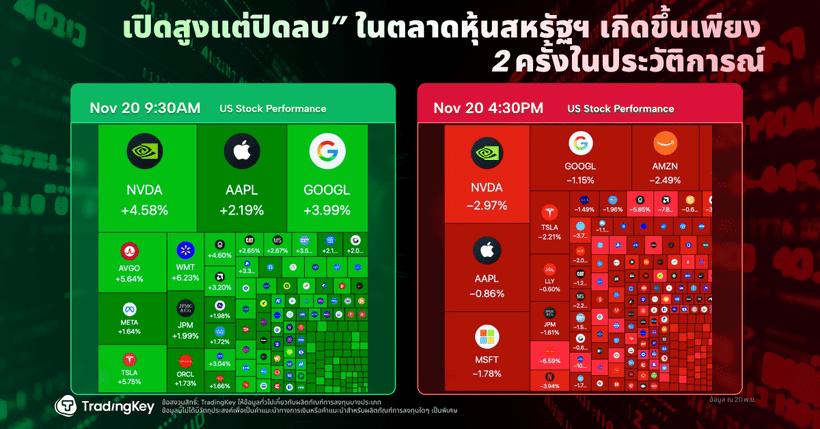

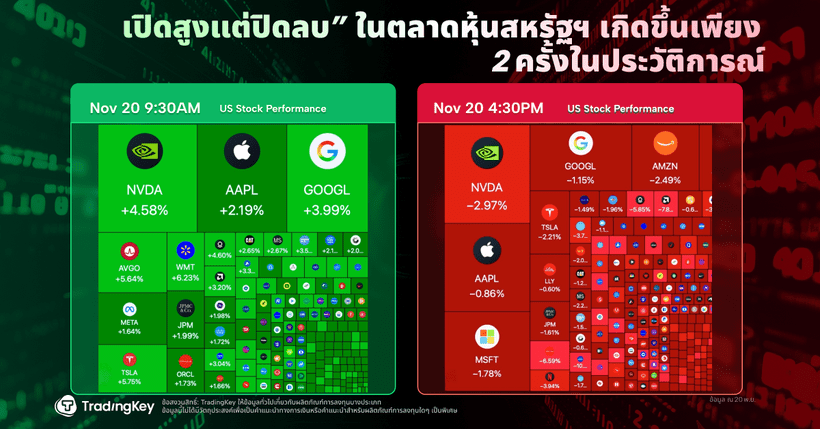

ในเช้าวันพฤหัสบดี หลังจากรายงานผลประกอบการที่ยอดเยี่ยมของ Nvidia ตลาดได้เปิดในแดนบวก โดยกลุ่มเทคโนโลยีเป็นผู้นำตลาดในช่วงแรก แต่ในช่วงกลางเช้าของนิวยอร์กประมาณ 10.00 น. แรงซื้อก็เริ่มจางหายไป จากนั้นก็เกิดการเทขายในวงกว้าง: หุ้น คริปโทเคอร์เรนซี และสินทรัพย์เสี่ยงอื่นๆ ปรับตัวลดลงพร้อมกัน

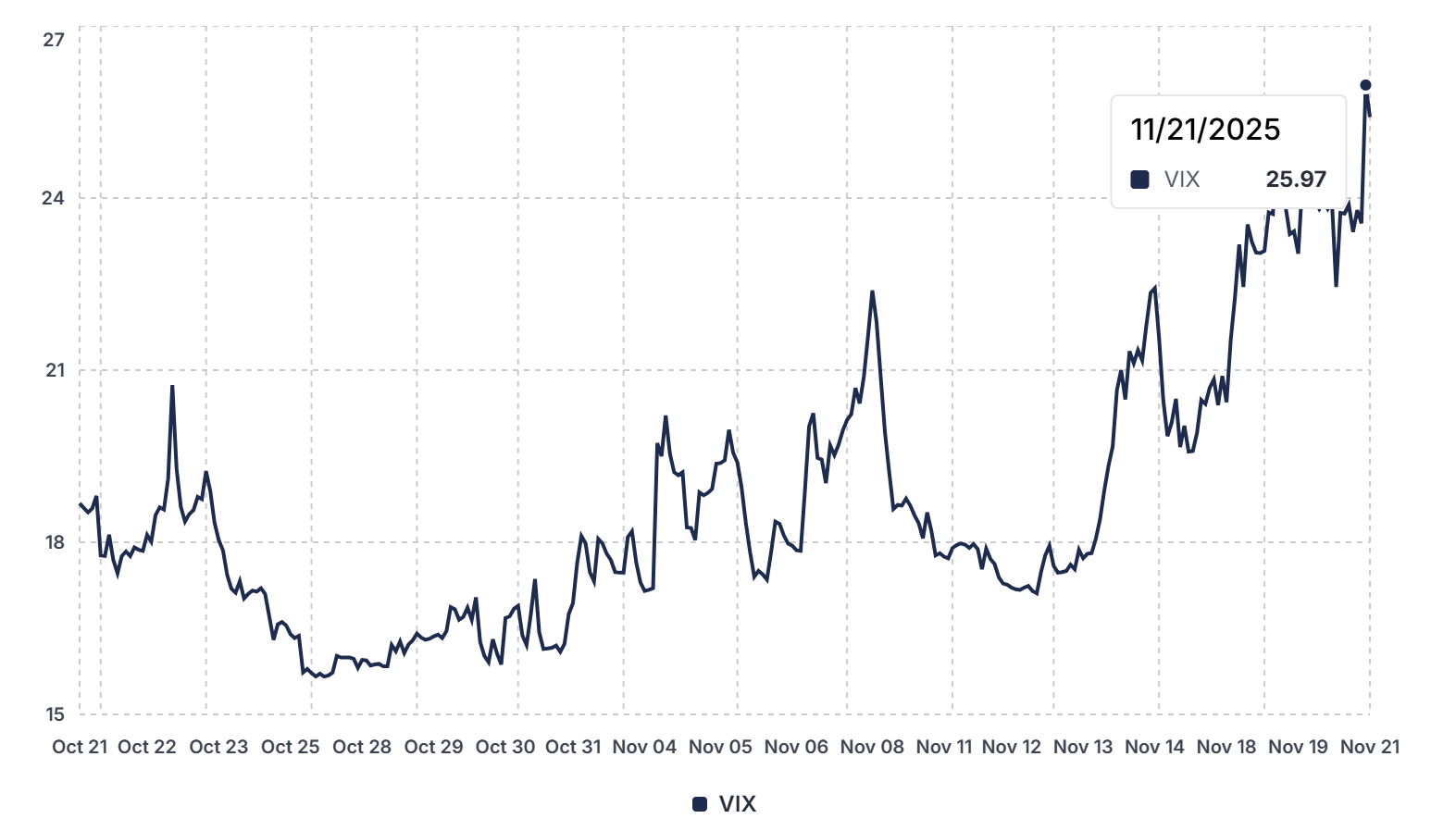

ข้อมูลแสดงให้เห็นว่าดัชนี VIX ปิดที่ 26 ซึ่งเป็นระดับสูงสุดนับตั้งแต่เดือนเมษายน ดัชนี S&P 500 บันทึกการขาดทุนรายวันที่ใหญ่ที่สุดนับตั้งแต่วันที่ 8 เมษายน

ก่อนหน้านี้มีการคาดการณ์ว่าตลาดจะมีการเปลี่ยนแปลงเชิงบวกหลังจากสิ้นสุดการปิดหน่วยงานรัฐบาล ตามทฤษฎีแล้ว สภาพคล่องควรจะกลับมาสู่ระบบ แต่ในความเป็นจริงแล้วกลับเป็นตรงกันข้าม

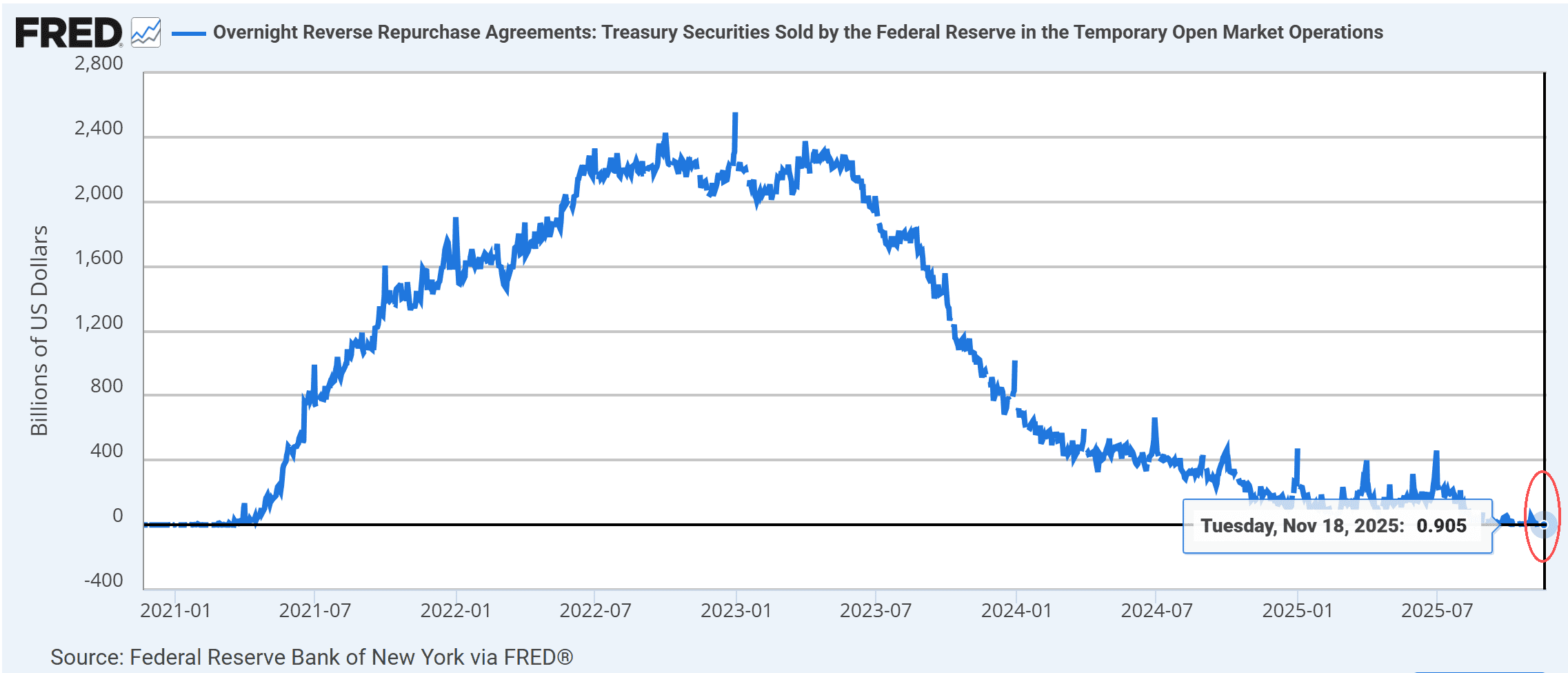

ข้อตกลง Reverse Repo ของเฟด (RRP) ซึ่งเป็นดัชนีชี้วัดสภาพคล่องส่วนเกินที่สำคัญ ได้ลดลงอย่างต่อเนื่อง โดยลดลงต่ำกว่า 1 ล้านล้านดอลลาร์เป็นครั้งแรกในรอบหลายเดือนเมื่อวันที่ 18 พฤศจิกายน นั่นแสดงให้เห็นว่าสภาพคล่องในระบบกำลังย่ำแย่ลง ไม่ใช่ฟื้นตัว

ภายใต้ฉากหลังดังกล่าว อัตราผลตอบแทนพันธบัตรสหรัฐฯ กลับปรับตัวลดลงในวันพฤหัสบดี ซึ่งบ่งชี้ถึงการเข้าซื้อสินทรัพย์ปลอดภัย

ในเอเชีย ตลาดหุ้นญี่ปุ่นและเกาหลีใต้ปรับลดลงข้ามคืน ขณะที่ตลาดหุ้นยุโรปก็เปิดในแดนลบเช่นกัน

การปรับขึ้นของตลาดในเดือนพฤศจิกายน (November rally) ที่พูดถึงกันมากกำลังเผชิญกับแรงกดดันจากทุกทิศทาง ปัจจัยด้านฤดูกาลอาจไม่เพียงพอที่จะเหนือกว่าความเสี่ยงมหภาคที่กลับมาอีกครั้งนี้ได้

เนื้อหานี้ได้รับการแปลโดยปัญญาประดิษฐ์ (AI) และผ่านตรวจสอบโดยมนุษย์ มีไว้เพื่อการอ้างอิงและข้อมูลทั่วไปเท่านั้น ไม่ใช่การแนะนำการลงทุนแต่อย่างใด