เงินเฟ้อสหรัฐฯ เดือนกันยายน: ราคาควบคุมไม่ได้หรืออยู่ในการควบคุม? ทองคำร่วงแรง — จะพุ่งกลับอีกหรือไม่?

1. บทนำ

TradingKey - ราคาทองคำพุ่งขึ้นอย่างมากในปีนี้ โดยแรงหนุนหลักของการพุ่งขึ้นล่าสุดมาจากการล่มสลายของธนาคารภูมิภาคสหรัฐฯ และการเคลื่อนไหวประท้วง “No Kings” อย่างไรก็ตาม เมื่อวันที่ 21 ตุลาคม ราคาทองคำปรับตัวลดลงอย่างรุนแรงท่ามกลางความคาดหวังที่เพิ่มขึ้นว่า สงครามรัสเซีย-ยูเครนอาจสิ้นสุดลงในเร็วๆ นี้ ส่งผลให้ราคาทองคำร่วงลงสูงสุดมากกว่า 8%

มองไปข้างหน้า ข้อมูลเงินเฟ้อสหรัฐฯ เดือนกันยายน ซึ่งจะประกาศในวันที่ 24 ตุลาคม จะเป็นเหตุการณ์สำคัญที่กำหนดทิศทางระยะสั้นของทองคำ ในช่วงที่รัฐบาลสหรัฐฯ ปิดทำการ รายงานที่ทุกคนรอคอยนี้จะออกมาก่อนการประชุมกำหนดอัตราดอกเบี้ยของธนาคารกลางสหรัฐฯ (เฟด) ในเดือนตุลาคม และถือเป็นข้อมูลนำเข้าที่สำคัญที่สุดสำหรับการตัดสินใจของเฟด

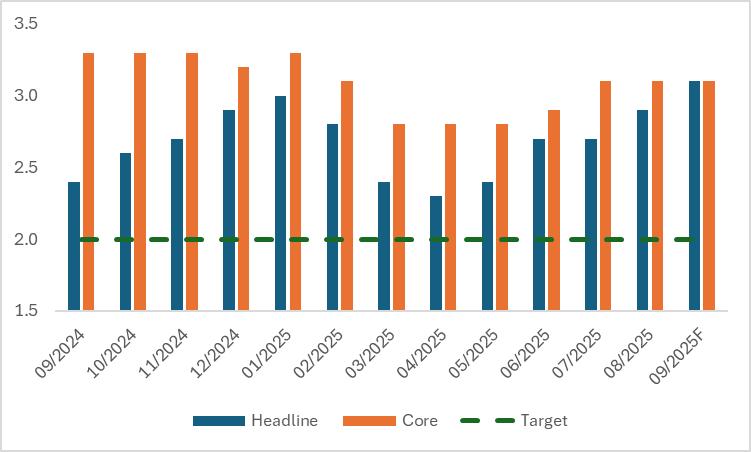

ตลาดโดยทั่วไปคาดการณ์ว่า ดัชนี CPI ทั่วไป (headline CPI) และ CPI พื้นฐาน (core CPI) ในเดือนกันยายนจะอยู่ที่ 3.1% (รูปที่ 1)

สำหรับการเปิดเผยข้อมูลสำคัญครั้งนี้ เราได้ทำการวิเคราะห์ตามสถานการณ์สมมติ:

- สถานการณ์ที่ 1: เงินเฟ้อเดือนกันยายนสูงกว่าที่ตลาดคาดการณ์ไว้มาก บ่งชี้ว่าราคาในสหรัฐฯ ควบคุมไม่ได้

- สถานการณ์ที่ 2: CPI ตรงกับหรือต่ำกว่าระดับ 3.1% ที่ตลาดคาดไว้ ชี้ว่าเงินเฟ้อยังคงอยู่ภายใต้การควบคุม

การวิเคราะห์ของเราสรุปได้ว่า: ไม่ว่าจะเกิดสถานการณ์ใด ทองคำจะยังคงปรับตัวขึ้นและทำสถิติสูงสุดใหม่ต่อไป สิ่งนี้ชี้ให้เห็นว่า แม้ทองคำจะปรับตัวขึ้นมาอย่างมากแล้ว แต่ยังคงเป็นการลงทุนที่เชื่อถือได้ที่สุดจากมุมมองความเสี่ยงต่อผลตอบแทน

รูปที่ 1: ดัชนี CPI ของสหรัฐฯ (% เทียบปีต่อปี)

ที่มา: Refinitiv, TradingKey

2. สถานการณ์ที่ 1: เงินเฟ้อควบคุมไม่ได้

ความเสี่ยงที่เงินเฟ้อสหรัฐฯ จะพุ่งทะยานเกิดจากปัจจัยหลายอย่างที่เชื่อมโยงกัน:

- ผลกระทบต่อเนื่องจากนโยบายภาษีนำเข้าของทรัมป์ เช่น ความตึงเครียดทางการค้าสหรัฐฯ–จีนที่ทวีความรุนแรง อาจผลักดันราคาสินค้านำเข้าให้สูงขึ้น

- ขาดดุลงบประมาณและหนี้ภาครัฐที่เพิ่มขึ้นอย่างต่อเนื่อง ส่งผลให้ปริมาณเงินในระบบมากเกินไป การใช้จ่ายของรัฐบาลระดับสูงเพื่อกระตุ้นเศรษฐกิจที่ชะลอตัว จะเร่งอุปสงค์และก่อให้เกิดแรงกดดันด้านราคา

- คอขวดในห่วงโซ่อุปทานและความเสี่ยงทางภูมิรัฐศาสตร์ เช่น การหยุดยิงในสงครามรัสเซีย-ยูเครนที่ล่าช้า หรือความขัดแย้งอิสราเอล–ปาเลสไตน์ที่อาจปะทุขึ้นอีก ซึ่งจะผลักดันต้นทุนพลังงานและนำเข้าแรงกดดันเงินเฟ้อ

- ดอลลาร์สหรัฐฯ ที่เสื่อมค่าลงในฐานะสกุลเงินสำรองโลก ทำให้ราคาสินค้านำเข้าพุ่งสูงขึ้น

แรงกดดันเหล่านี้อาจร่วมกันผลักดันให้เงินเฟ้อสูงขึ้น โดยเฉพาะในช่วงที่ความไม่แน่นอนทางเศรษฐกิจโลกทวีความรุนแรง

ราคาทองคำมักปรับตัวขึ้นเมื่อเงินเฟ้อสหรัฐฯ พุ่งเกินการควบคุม ด้วยเหตุผลหลัก 4 ประการ:ประการแรก คุณสมบัติในการป้องกันเงินเฟ้อของทองคำจะแข็งแกร่งขึ้น — เงินเฟ้อที่ควบคุมไม่ได้จะกัดกร่อนอำนาจซื้อของสกุลเงินอย่างรวดเร็ว ลดความเชื่อมั่นของนักลงทุนในดอลลาร์สหรัฐฯ และกระตุ้นให้ย้ายเงินไปยังทองคำ ซึ่งเป็นสินทรัพย์ปลอดภัยแบบดั้งเดิม ทองคำในฐานะ “แหล่งเก็บมูลค่า” ช่วยชดเชยการสูญเสียมูลค่าจากเงินเฟ้อ จึงเพิ่มความต้องการและผลักดันราคาประการที่สอง อัตราดอกเบี้ยจริง (real interest rates = อัตราดอกเบี้ยที่แท้จริง ลบด้วยอัตราเงินเฟ้อ) จะลดลง ทำให้ต้นทุนโอกาสในการถือสินทรัพย์ที่ไม่ให้ผลตอบแทนอย่างทองคำลดลง นักลงทุนจึงเต็มใจถือทองคำมากกว่าเงินสดในพันธบัตรหรือบัญชีออมทรัพย์ ส่งผลให้ราคาทองคำปรับสูงขึ้นประการที่สาม ดอลลาร์สหรัฐฯ อ่อนค่า — เงินเฟ้อที่ควบคุมไม่ได้อาจบ่อนทำลายสถานะดอลลาร์ในฐานะสกุลเงินสำรองโลกและทำให้ค่าเงินอ่อนลง เนื่องจากราคาทองคำอ้างอิงดอลลาร์สหรัฐฯ การอ่อนค่าของดอลลาร์จะทำให้ทองคำถูกลงสำหรับผู้ถือสกุลเงินอื่น เพิ่มความต้องการในตลาดโลกและดันราคาทองคำขึ้นประการที่สี่ ความไม่แน่นอนทางภูมิรัฐศาสตร์และเศรษฐกิจเพิ่มขึ้น — เงินเฟ้อที่ควบคุมไม่ได้มักนำมาซึ่งความปั่นป่วนทางเศรษฐกิจและความไม่แน่นอนเชิงนโยบาย ทำให้ความผันผวนของตลาดรุนแรงขึ้น ทองคำในฐานะ “สินทรัพย์ปลอดภัย” จึงได้รับความนิยมมากขึ้นเมื่อความไม่แน่นอนเพิ่มสูง

สรุปคือ เงินเฟ้อที่พุ่งเกินการควบคุมมักส่งเสริมราคาทองคำผ่านกลไกหลายทาง ได้แก่ การลดอัตราดอกเบี้ยจริง การอ่อนค่าของดอลลาร์ และการเพิ่มความต้องการสินทรัพย์ปลอดภัย ข้อมูลประวัติศาสตร์ชี้ว่า ในช่วงเงินเฟ้อสูงของสหรัฐฯ ช่วงทศวรรษ 1970 ราคาทองคำปรับตัวสูงขึ้นอย่างมาก และสถานการณ์คล้ายกันอาจเกิดขึ้นอีกในอนาคต

3. สถานการณ์ที่ 2: เงินเฟ้อยู่ภายใต้การควบคุม

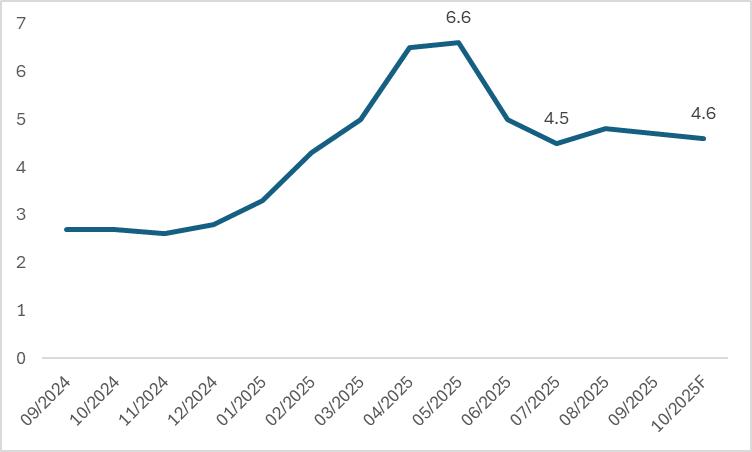

แม้จะมีความเสี่ยงที่เงินเฟ้อสหรัฐฯ จะพุ่งเกินการควบคุม แต่ตลาดโดยทั่วไปเชื่อว่า ความน่าจะเป็นที่เงินเฟ้อจะอยู่ในเกณฑ์ควบคุมได้นั้นสูงกว่า ดัชนีความคาดหวังเงินเฟ้อของมหาวิทยาลัยมิชิแกน (University of Michigan’s Inflation Expectations Index) ซึ่งวัดความคาดหวังของผู้บริโภคต่อการเปลี่ยนแปลงราคาสินค้าและบริการในอีก 12 เดือนข้างหน้า พีคที่ 6.6% ในเดือนพฤษภาคม และลดลงอย่างค่อยเป็นค่อยมาตั้งแต่นั้น (รูปที่ 3) แนวโน้มนี้ชี้ว่า แรงกดดันเงินเฟ้อของสหรัฐฯ จะถูกควบคุมในระยะกลาง

การลดลงของเงินเฟ้อสหรัฐฯ จะได้รับอิทธิพลจากปัจจัยหลายอย่าง:

- ตลาดแรงงานที่อ่อนแอลงจะทำให้การเติบโตของค่าจ้างชะลอตัว และลดกำลังซื้อของผู้บริโภค ซึ่งอาจก่อให้เกิดวงจรขาลงของค่าจ้าง–การบริโภค–ราคา

- แม้เศรษฐกิจสหรัฐฯ จะยังคงแข็งแกร่งในขณะนี้ แต่แนวโน้มการชะลอตัวโดยรวมยากจะพลิกกลับได้ และการชะลอตัวนี้จะช่วยควบคุมเงินเฟ้อจากด้านอุปสงค์

- ราคาพลังงานคาดว่าจะทรงตัว ซึ่งจะช่วยบรรเทาผลกระทบจากเงินเฟ้อที่นำเข้า

การลดลงของเงินเฟ้อเป็นหนึ่งในปัจจัยหลักที่ผลักดันให้เฟดปรับลดอัตราดอกเบี้ยต่อเนื่อง ซึ่งเชื่อมโยงโดยตรงกับภารกิจคู่ (dual mandate) ของเฟด ได้แก่ “รักษาระดับราคาให้คงที่และส่งเสริมการจ้างงานเต็มที่” อัตราดอกเบี้ยสูงเป็นเครื่องมือสำคัญในการควบคุมเงินเฟ้อ แต่การรักษาระดับอัตราดอกเบี้ยไว้สูงเป็นเวลานานอาจบั่นทอนพลวัตเศรษฐกิจ เมื่อเงินเฟ้อลดลง การรักษาอัตราดอกเบี้ยสูงอาจเพิ่มภาระต้นทุนการเงินให้กับภาคธุรกิจ ลดการบริโภคและการลงทุน และกระทบตลาดแรงงานได้ เมื่อเงินเฟ้อผ่อนคลาย การลดอัตราดอกเบี้ยสามารถฟื้นฟูเศรษฐกิจได้โดยการลดต้นทุนการกู้ยืม ในขณะเดียวกันก็หลีกเลี่ยงความเสี่ยงที่เศรษฐกิจจะ “ลงจอดอย่างรุนแรง” (hard landing) โดยสรุป การผ่อนคลายเงินเฟ้อเปิดช่องให้เฟดใช้นโยบายการเงินผ่อนคลายได้

การปรับลดอัตราดอกเบี้ยอย่างต่อเนื่องและนโยบายการเงินผ่อนคลายอื่นๆ ของเฟด คาดว่าจะส่งเสริมการปรับตัวขึ้นของราคาทองคำอย่างมีนัยสำคัญ ทองคำเป็นสินทรัพย์ที่ไม่ให้ผลตอบแทน ไม่สร้างดอกเบี้ยหรือเงินปันผล การลดอัตราดอกเบี้ยจะลดผลตอบแทนจากสินทรัพย์ที่ให้ผลตอบแทน เช่น พันธบัตรรัฐบาลและบัญชีออมทรัพย์ ทำให้ช่องว่างผลตอบแทนระหว่างสินทรัพย์เหล่านั้นกับทองคำแคบลง

ตัวอย่างเช่น ในช่วงกันยายนถึงธันวาคม 2024 อัตราดอกเบี้ยนโยบายลดลงจาก 5% เป็น 4.5% ผลตอบแทนพันธบัตรระยะสั้นลดลงตาม กระตุ้นให้นักลงทุนจัดสรรเงินเพิ่มไปยังทองคำ ส่งผลให้ความต้องการทองคำและราคาปรับตัวสูงขึ้น ในช่วงดังกล่าว ราคาทองคำเพิ่มขึ้นจากประมาณ 2,493 ดอลลาร์สหรัฐ/ออนซ์ เป็น 2,718 ดอลลาร์สหรัฐ/ออนซ์ คิดเป็นผลตอบแทนมากกว่า 9%

รูปที่ 3: ดัชนีความคาดหวังเงินเฟ้อ 1 ปี ของมิชิแกน สหรัฐฯ (% เทียบปีต่อปี)

ที่มา: Refinitiv, TradingKey

4. สรุป

โดยสรุป ข้อมูลเงินเฟ้อสหรัฐฯ ที่จะประกาศในวันที่ 24 ตุลาคม คาดว่าจะส่งผลบวกต่อราคาทองคำ ไม่ว่าผลลัพธ์สุดท้ายจะสูงหรือต่ำกว่าระดับ 3.1% ที่ตลาดคาดการณ์ไว้ก็ตาม สิ่งนี้แสดงให้เห็นว่า แม้ราคาทองคำจะปรับตัวขึ้นมาอย่างมากในปีนี้แล้ว นักลงทุนยังคงจำเป็นต้องติดตามแนวโน้มของทองคำต่อไปจากมุมมองความเสี่ยงต่อผลตอบแทน

กลยุทธ์การลงทุนที่เราแนะนำคือ การปรับตัวลงระยะสั้นใดๆ ควรพิจารณาว่าเป็นโอกาสในการซื้อ และการใช้กลยุทธ์ “ซื้อไว้แล้วถือ” (buy-and-hold) อาจนำมาซึ่งผลตอบแทนสูงให้กับนักลงทุน

เนื้อหานี้แปลโดย AI ซึ่งอาจมีข้อผิดพลาดจากข้อจำกัดทางเทคโนโลยีและภาษา จึงไม่สามารถรับประกันความถูกต้อง และความสมบูรณ์ของเนื้อหาได้ทั้งหมด ในการนำข้อมูลไปใช้ โปรดอ้างอิงจากต้นฉบับ และใช้วิจารณญาณประกอบการตัดสินใจ ทั้งนี้ บริษัทฯ จะไม่รับผิดชอบต่อความเสียหายหรือความเข้าใจผิดใดๆ ที่เกิดขึ้นจากการใช้เนื้อหาดังกล่าว