Chuyển dịch Chiến lược Cổ phiếu Mỹ năm 2026: Phân tích Chuyên sâu Ngành Bất động sản dưới Động lực từ Vùng đáy Định giá và "Cổ tức Chính sách"

Thị trường chứng khoán Mỹ năm 2026 chứng kiến định giá Nasdaq và S&P 500 biến động mạnh, nhà đầu tư lo ngại rủi ro. Ngược lại, bất động sản cho thấy giá trị đầu tư hiếm có nhờ phục hồi định giá cực đoan, can thiệp hành chính và tái khởi động thanh khoản theo chu kỳ.

Hành động "Shadow QE" của Nhà Trắng, bao gồm cấm nhà đầu tư tổ chức mua nhà và thúc đẩy Fannie Mae, Freddie Mac mua 200 tỷ USD MBS, nhằm giảm lãi suất cho người mua nhà.

Chính sách năm 2026 tập trung giải quyết "Hiệu ứng khóa" bằng cách kéo lãi suất giảm, giải phóng nhu cầu thay đổi chỗ ở bị dồn nén. Nhà đầu tư nên chú ý "tỷ lệ vòng quay" thay vì chỉ giá nhà.

Chuỗi ngành bất động sản hưởng lợi theo trình tự: công ty xây dựng, nền tảng tài chính và giao dịch, sau đó là môi giới và cải tạo nhà cửa. Các ETF như ITB và XHB là lựa chọn đầu tư.

Năm bầu cử 2026, việc cải thiện thị trường nhà ở là mục tiêu chính sách quan trọng, biến bất động sản thành kênh đầu tư an toàn.

Trong thị trường chứng khoán Mỹ năm 2026, sự bùng nổ định giá của Nasdaq và S&P 500 đã bước vào giai đoạn biến động mạnh. Khi các khoản thặng dư từ AI đã được phản ánh đầy đủ vào giá, nhà đầu tư đang đối mặt với tâm lý "sợ độ cao" ngày càng lớn và rủi ro đu đỉnh. Tuy nhiên, đằng sau ánh hào quang công nghệ, lĩnh vực bất động sản vốn bị lãng quên từ lâu đang cho thấy giá trị đầu tư hiếm có. Đây không đơn thuần là sự luân chuyển nhóm ngành, mà là một cuộc "chuyển giao thịnh vượng" được thúc đẩy bởi sự phục hồi từ các mức định giá cực đoan, sự can thiệp hành chính và việc tái khởi động thanh khoản theo chu kỳ. Trong bối cảnh nhận được sự quan tâm chung từ các biểu tượng đầu tư giá trị như Warren Buffett và các nhà hoạch định chính sách, lĩnh vực bất động sản đang chuyển mình từ một "bẫy giá trị" thành một loại tài sản tiềm năng với biên an toàn cao và khả năng bùng nổ mạnh mẽ.

Định giá cực đoan: Sự tất yếu của việc hồi quy về mức trung bình

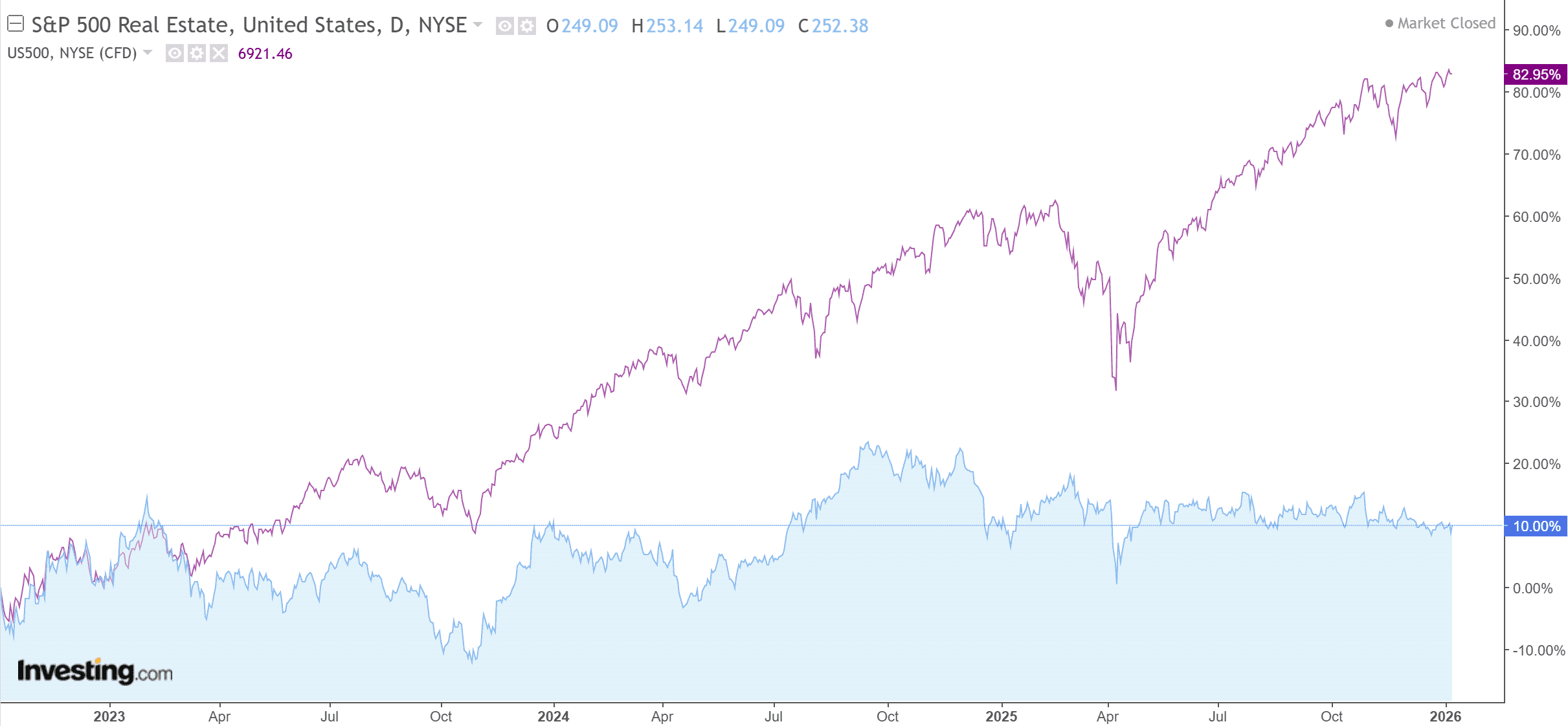

Nguồn: Investing

Từ góc độ định giá lịch sử, trạng thái hiện tại của lĩnh vực bất động sản giống như một chiếc lò xo bị nén hết mức. Trong ba năm qua, bất chấp sự kiên cường của kinh tế vĩ mô Mỹ, lĩnh vực này liên tục tụt hậu so với S&P 500 do chính sách lãi suất cao của Cục Dự trữ Liên bang (Fed). Hiện tại, hệ số giá trên thu nhập (P/E) của ngành đã rơi về mức thấp kỷ lục tương đương giai đoạn đầu của đại dịch năm 2020.

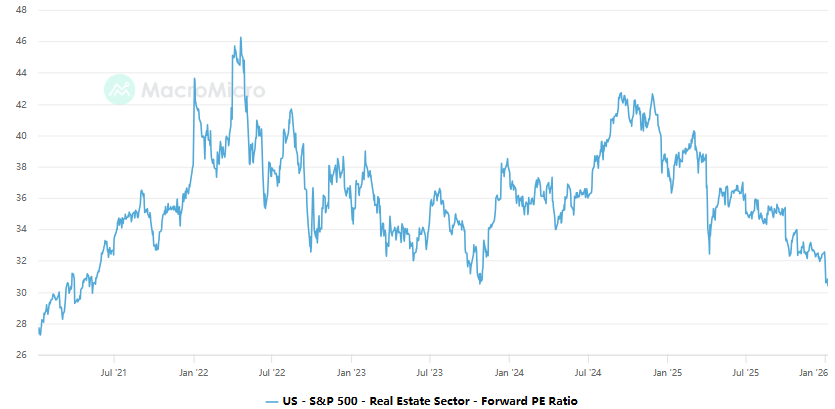

Nguồn: macromicro

Từ góc nhìn phân tích chuyên nghiệp, sự đảo ngược định giá này tiết lộ một "sai lầm nhận thức bậc hai" nghiêm trọng trên thị trường. Công chúng thường đổ lỗi cho tình trạng sụt giảm của thị trường nhà ở là do giá cao, nhưng bản chất là sự cạn kiệt hệ thống của thanh khoản tài chính. Khi định giá ngành chạm mức cực đoan lịch sử, bất kỳ diễn biến tích cực biên nào—đặc biệt là sự trở lại của thanh khoản—cũng sẽ kích hoạt quá trình hồi quy về mức trung bình một cách mạnh mẽ. Môi trường thị trường năm 2026 đang đứng tại điểm bùng phát quan trọng giữa sự tuyệt vọng và hy vọng.

“QE bóng tối”: Bơm thanh khoản có mục tiêu dưới sự can thiệp hành chính

Biến số có tác động lớn nhất trên thị trường gần đây là một loạt các biện pháp can thiệp hành chính của Nhà Trắng nhắm vào thị trường bất động sản. Về bản chất, đây là một phiên bản "nới lỏng định lượng bóng tối (Shadow QE)."

Đầu tiên, bằng cách cấm các nhà đầu tư tổ chức tham gia quy mô lớn vào thị trường nhà ở, các nhà hoạch định chính sách đang cố gắng làm sạch môi trường cạnh tranh ở phía cầu và trả lại quyền tiếp cận mua nhà cho người mua cá nhân. Một tác động chính sách đáng kể hơn đến từ việc sử dụng quyền lực hành chính để thúc đẩy Fannie Mae và Freddie Mac mua lại tới 200 tỷ USD chứng khoán đảm bảo bằng thế chấp (MBS). Động thái này bỏ qua lộ trình chính sách tiền tệ thông thường của Fed và tác động trực tiếp vào thị trường thứ cấp.

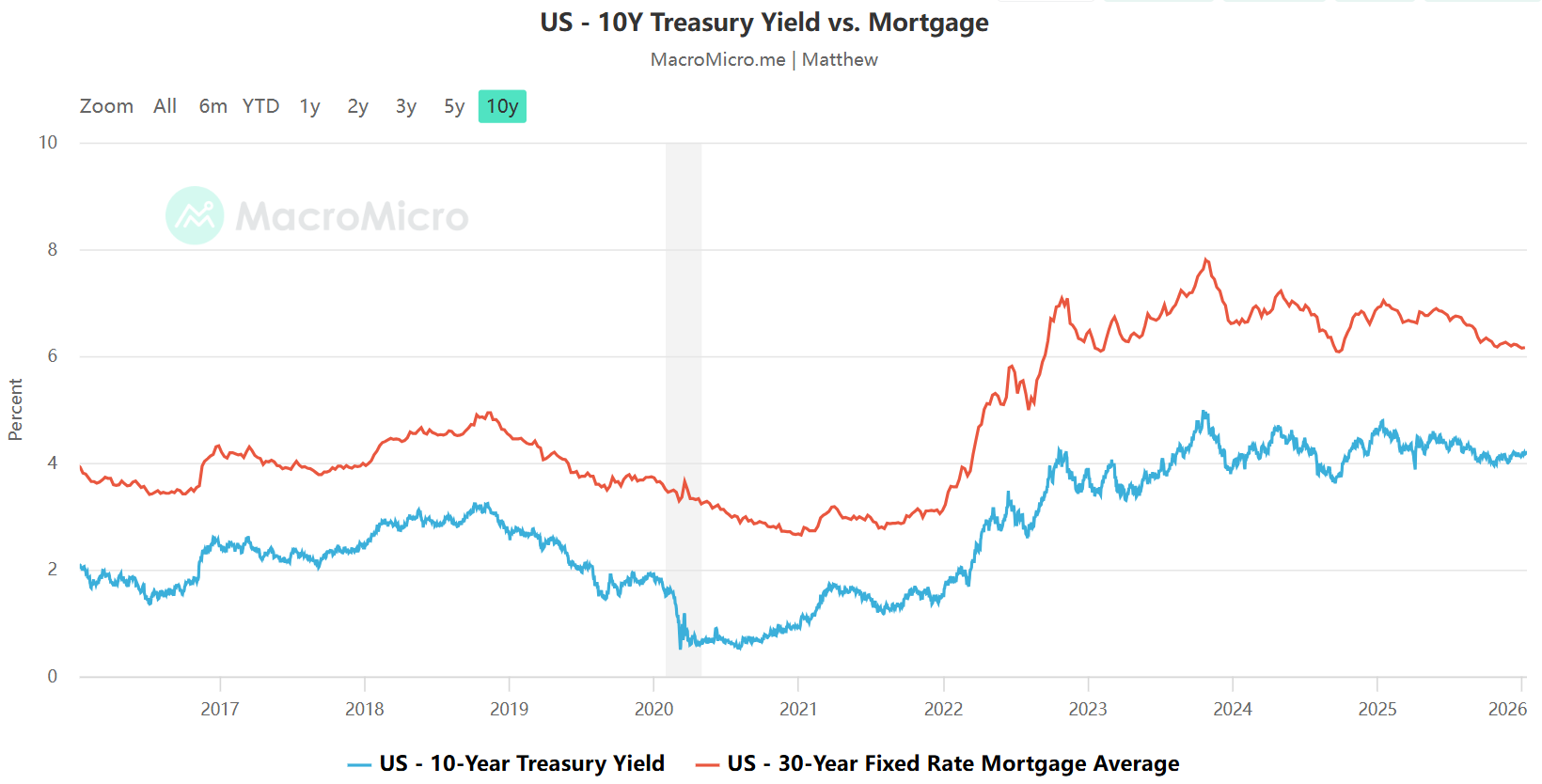

Trong logic tài chính, điều này được gọi là "thu hẹp chênh lệch lợi suất". Thông thường, mức chênh lệch giữa lãi suất thế chấp 30 năm và lợi suất trái phiếu Kho bạc 10 năm duy trì ở mức từ 150 đến 200 điểm cơ bản, nhưng nó từng vọt lên trên 300 điểm cơ bản trong những năm gần đây do phí thặng dư thanh khoản. Thông qua chương trình mua lại MBS trị giá 200 tỷ USD, các lực lượng hành chính đang nhắm chính xác vào "phần thặng dư vượt mức" này để thực hiện "cắt giảm lãi suất có mục tiêu" cho người mua nhà. Sự can thiệp quyết liệt vào chênh lệch tài chính này sẽ trực tiếp giảm bớt áp lực thanh toán hàng tháng và tạo cú hích cho thị trường giao dịch đang đình trệ. Hơn nữa, kế hoạch IPO của các "GSE" vào năm 2026 báo hiệu một cuộc tái cấu trúc tín dụng lịch sử của hệ thống tài chính bất động sản Mỹ.

Nguồn: macromicro

Xóa bỏ hiệu ứng khóa: Độ đàn hồi lợi nhuận thúc đẩy bởi vòng quay giao dịch

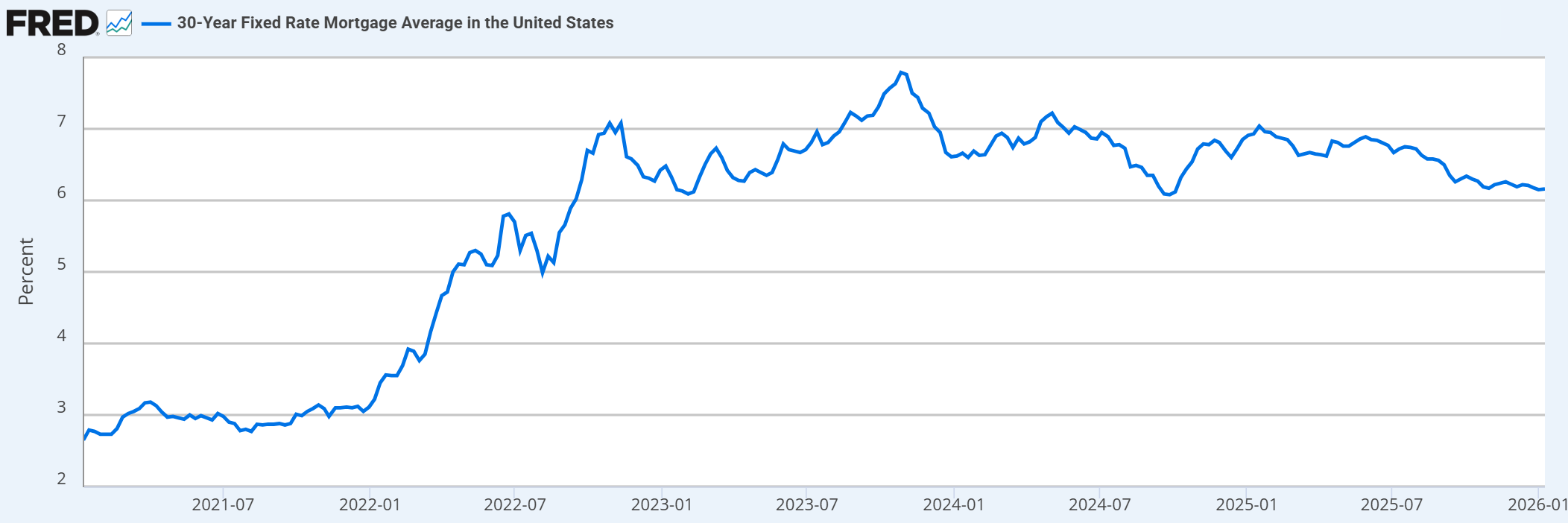

Điểm nghẽn cốt lõi của thị trường nhà ở Mỹ hiện nay là "Hiệu ứng khóa" (Lock-in Effect). Một lượng lớn chủ sở hữu nhà đang nắm giữ các khoản vay lãi suất cực thấp dưới 3% từ thời đại dịch; trong môi trường lãi suất hiện tại, việc đổi nhà đồng nghĩa với chi phí tài chính tăng vọt. Những chiếc "còng tay vàng" này đã khiến tỷ lệ vòng quay giao dịch trên thị trường nhà cũ giảm xuống mức đóng băng, tạo ra thế bế tắc tê liệt ở cả cung và cầu.

Nguồn: Freddie Mac qua FRED

Logic cốt lõi của tổ hợp chính sách năm 2026 là "mở khóa" bằng cách kéo lãi suất xuống. Một khi lãi suất giảm về điểm cân bằng tâm lý cho cả người mua và người bán tiềm năng, nhu cầu thay đổi chỗ ở bị dồn nén trong ba năm sẽ được giải phóng mạnh mẽ. Trong quá trình này, nhà đầu tư không chỉ nên tập trung vào giá nhà mà cần chú ý hơn đến chỉ số cốt lõi là "tỷ lệ vòng quay". Chỉ khi thanh khoản phục hồi, độ đàn hồi lợi nhuận của toàn bộ chuỗi ngành mới có thể được hiện thực hóa.

Bản đồ thịnh vượng toàn cảnh: Trình tự triển khai của chuỗi ngành

Trong chu kỳ phục hồi của lĩnh vực bất động sản, việc lựa chọn mục tiêu tuân theo một logic trình tự rõ ràng:

- Các công ty xây dựng nhà thâm dụng tài sản (Giai đoạn đầu): Những đơn vị xây dựng hàng đầu như D.R. Horton (DHI), Lennar (LEN) và PulteGroup (PHM) là những đối tượng hưởng lợi đầu tiên. Do tình trạng thiếu hụt nguồn cung nhà ở dài hạn tại Mỹ, các công ty xây dựng có quyền ấn định giá mạnh mẽ và có thể hấp thụ hiệu quả chi phí vật liệu xây dựng tăng cao do thuế quan thượng nguồn.

- Nền tảng tài chính và giao dịch (Giai đoạn bùng nổ): Khi lãi suất giảm, các đơn vị cung cấp dịch vụ thế chấp nhạy cảm với lãi suất như Rocket Companies (RKT) và LoanDepot (LDI) sẽ là những cái tên đầu tiên chạm tới điểm đảo chiều về lợi nhuận. Trong khi đó, nền tảng giao dịch trực tuyến Opendoor (OPEN) sở hữu thuộc tính Beta cao khi khối lượng giao dịch phục hồi.

- Môi giới ít tài sản và hỗ trợ hạ nguồn (Giai đoạn trưởng thành): Các gã khổng lồ môi giới như RE/MAX (RMAX), vốn không có nợ và chỉ thu phí hoa hồng, sẽ thấy lợi nhuận tăng trưởng theo cấp số nhân khi khối lượng giao dịch tăng lên. Sau đó, các ông lớn ngành cải tạo nhà cửa như Home Depot (HD) và Lowe's (LOW) sẽ nắm bắt sự bùng nổ tiêu dùng hạ nguồn trong làn sóng chuyển nhà. Đối với các nhà đầu tư có mức độ chấp nhận rủi ro thấp hơn, ITB (ETF Xây dựng nhà) và XHB (ETF Cải tạo nhà chọn lọc) cung cấp các lựa chọn công cụ có độ thuần khiết cao.

Tổng kết: Kinh tế chính trị của năm bầu cử giữa nhiệm kỳ 2026

Từ góc độ kinh tế chính trị đa chiều, "nỗi ám ảnh về bất động sản" của ông Trump không phải là ngẫu nhiên. Với việc năm 2026 là năm bầu cử giữa nhiệm kỳ, việc làm cho nhà ở trở nên "vừa túi tiền" đối với cử tri đã trở thành một KPI cốt lõi. Đối với các nhà hoạch định chính sách xuất thân từ ngành bất động sản, sự thịnh vượng của lĩnh vực này là kênh trực quan nhất để cử tri cảm nhận được sự cải thiện của nền kinh tế.

Sự "tác động kép" từ việc Fed bước vào chu kỳ cắt giảm lãi suất kết hợp với quyền lực hành chính đảm bảo rằng lĩnh vực bất động sản năm 2026 không còn là một ngành cũ trì trệ, mà là một hầm trú ẩn an toàn có tính chắc chắn cao trên thị trường chứng khoán Mỹ. Trong khi thị trường tiếp tục tranh luận về bong bóng AI tiếp theo, các cổ tức bất động sản do chính sách thúc đẩy đã âm thầm hình thành. Tại điểm giao thoa giữa vùng đáy định giá và sự hỗ trợ từ chính sách, việc nhìn thấu màn sương để hiểu rõ sự hồi phục giá trị do chính phủ dẫn dắt này có thể là quyết định đầu tư quan trọng nhất của năm 2026.

Nội dung này được dịch bằng trí tuệ nhân tạo và đã được hiệu đính cho dễ hiểu hơn. Chỉ mang tính chất tham khảo.