Những điều bạn cần biết về đà lao dốc của giá vàng và bạc

Vàng và bạc giảm mạnh nhất kể từ năm 1981, do các đợt tăng giá trước đó được thúc đẩy bởi dòng vốn đầu cơ, vượt ra ngoài các yếu tố định giá vĩ mô truyền thống. Lãi suất thực cao tạm thời và sự mất niềm tin vào chính sách tài khóa Mỹ đã làm suy yếu vai trò của lãi suất thực làm điểm tựa định giá. Thay đổi cấu trúc trong phân bổ tài sản toàn cầu và nhu cầu phòng ngừa rủi ro vĩ mô đã thúc đẩy nhu cầu kim loại quý. Bạc, với tính thanh khoản mong manh và đặc tính công nghiệp, có xu hướng biến động mạnh hơn vàng. Tâm lý bi quan lan rộng và các vị thế phòng thủ bị buộc phải mua đuổi đã tạo ra "đặc tính phi tuyến tính" cho đợt tăng giá. Địa chính trị làm suy yếu niềm tin vào hệ thống tiền tệ duy nhất, định nghĩa lại vàng là "kho lưu trữ giá trị trung lập". Mặc dù các ngân hàng trung ương vẫn lạc quan về vàng trong dài hạn, nhưng các nhà đầu tư ngắn hạn nên chờ đợi tín hiệu ổn định. Bạc vẫn đối mặt với rủi ro biến động và sụt giảm cao hơn do định giá quá cao và thiếu sự hỗ trợ chính thức. Nhà đầu tư nên áp dụng chiến lược trung bình giá và ưu tiên đầu tư giá trị thay vì lướt sóng ngắn hạn.

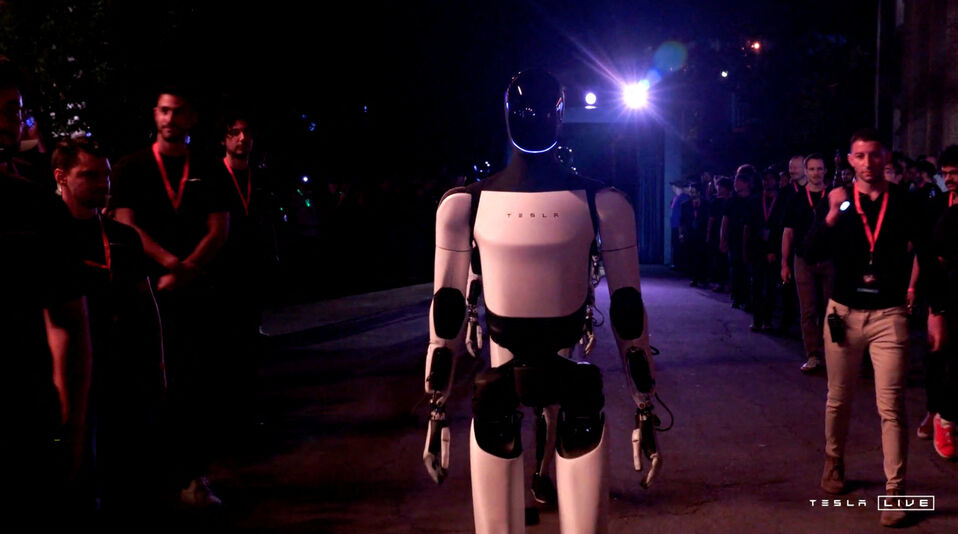

TradingKey - Ngày 30 tháng 1, Giờ phương Đông, Bạc (XAGUSD) và Vàng (XAUUSD) đã trải qua đợt sụt giảm mạnh nhất kể từ sau nỗ lực thao túng thị trường của anh em nhà Hunt vào năm 1981. Tính đến thời điểm viết bài, vàng và bạc vẫn chưa ngừng đà rơi. Trong thị trường giá lên của kim loại quý này, các đợt tăng giá của bạc và vàng đã trở nên "biến dạng", mà chúng tôi định nghĩa là một "bong bóng kim loại quý". Những mức tăng như vậy là bất thường và không bền vững đối với các tài sản trú ẩn an toàn, vì chúng chủ yếu được thúc đẩy bởi dòng vốn đầu cơ.

[Vàng và bạc giảm mạnh sau các đợt tăng giá kỷ lục, Nguồn: TradingView]

Dưới đây là một số điều bạn cần biết:

Điều gì đã thúc đẩy sự tăng giá của vàng và bạc?

Thứ nhất, sự lỏng lẻo của các điểm tựa định giá vĩ mô đã trở thành tiền đề cơ bản cho đợt tăng giá của vàng và bạc.

Theo khuôn khổ truyền thống, vàng có mối tương quan nghịch biến chặt chẽ với lãi suất thực của Mỹ. Tuy nhiên, đợt tăng giá hiện tại đã vượt qua những giới hạn này, chuyển hướng sang sự mất niềm tin của thị trường vào các lộ trình chính sách trong tương lai.

Thị trường đang đặt dấu hỏi về tính bền vững tài khóa của Mỹ—kỳ vọng về việc "nới lỏng thụ động" chính sách tiền tệ trong môi trường nợ cao tiếp tục làm xói mòn uy tín của lãi suất thực dài hạn với tư cách là điểm tựa định giá.

Thị trường nhận ra rằng lãi suất cao có thể chỉ là một công cụ tạm thời, từ đó đương nhiên nâng cao trở lại cơ sở định giá cho các thuộc tính trú ẩn an toàn mạnh mẽ của vàng. Đợt tăng giá này không phải là phản ứng đối với một lần cắt giảm lãi suất đơn lẻ, mà là một sự đánh giá lại về tỷ lệ chiết khấu tín dụng tổ chức.

Thứ hai, những thay đổi cấu trúc trong logic phân bổ tài sản toàn cầu đã khuếch đại nhu cầu đối với kim loại quý. Trong bối cảnh định giá cổ phiếu ở mức cao kỷ lục và lợi suất thực của trái phiếu bị xói mòn trong dài hạn, mô hình "phân bổ kép cổ phiếu - trái phiếu" truyền thống đang thất bại.

Các nhà đầu tư tổ chức lớn, đặc biệt là các quỹ đầu tư quốc gia, nguồn vốn dài hạn và các quỹ bảo hiểm, đã bắt đầu tăng tỷ trọng phân bổ vào "các tài sản không có rủi ro đối tác". Do đó, vàng không còn chỉ là một công cụ trú ẩn an toàn mà đang dần quay trở lại vai trò là "công cụ phòng ngừa rủi ro vĩ mô". Trong quá trình này, hiệu suất của bạc linh hoạt hơn đáng kể; logic tăng trưởng của nó được thúc đẩy bởi vàng nhưng cũng sở hữu cơ chế khuếch đại riêng độc đáo. So với vàng, thị trường bạc nhỏ hơn với thanh khoản mong manh hơn, đồng thời sở hữu cả đặc tính tài chính và công nghiệp.

Khi dòng vốn bắt đầu luân chuyển từ "kim loại quý phòng thủ" sang "kim loại quý tấn công", bạc thường trở thành tài sản được ưu tiên. Đặc biệt khi những câu chuyện về công nghiệp như năng lượng mới và quang điện vẫn còn nguyên vẹn, kỳ vọng về nhu cầu công nghiệp cung cấp thêm sự hỗ trợ cơ bản cho bạc, khiến nó thể hiện đặc tính beta cao hơn đáng kể so với vàng trong các đợt tăng giá.

Từ góc độ cấu trúc thị trường tài chính, tâm lý hạ tỷ trọng hoặc thậm chí là bi quan đã lan rộng trước khi vàng và bạc bắt đầu đà tăng. Một khi giá phá vỡ các mức kỹ thuật và tâm lý quan trọng, dòng vốn đang đứng ngoài hoặc ở vị thế phòng thủ bị buộc phải mua đuổi ở mức giá cao hơn. Đợt tăng giá này, được thúc đẩy bởi việc tất toán vị thế, thường đi kèm với dòng vốn đồng thời đổ vào các hợp đồng tương lai và quỹ ETF, tạo cho sự tăng giá một "đặc tính phi tuyến tính". Bạc là minh chứng đặc biệt cho giai đoạn này; bất kỳ dòng vốn biên nào đổ vào cũng có thể gây ra những biến động dữ dội do chiều sâu thị trường hạn chế.

Trong bối cảnh bức tranh toàn cầu, địa chính trị không chỉ đơn thuần là sự nhiễu loạn ngắn hạn mà là sự hỗ trợ hợp lý cho các thuộc tính trú ẩn an toàn của kim loại quý. Cho dù đó là sự cạnh tranh giữa các cường quốc, xung đột khu vực, hay sự phân mảnh của hệ thống thương mại và tài chính, những yếu tố này tiếp tục làm suy yếu nền tảng niềm tin toàn cầu vào một hệ thống tiền tệ duy nhất.

Trong bối cảnh này, vàng đang được định nghĩa lại là một "kho lưu trữ giá trị trung lập". Sự thay đổi trong nhận thức này không phản ánh vào giá hàng ngày, nhưng một khi đã được thị trường chấp nhận rộng rãi, tác động của nó thường sâu sắc và khó đảo ngược.

Những sự kiện lịch sử nào đã thúc đẩy các đợt tăng giá của vàng và bạc?

Sự kiện anh em nhà Hunt là trường hợp lịch sử kinh điển nhất về việc giá bạc bị biến dạng bởi sức mạnh trực tiếp của dòng vốn. Vào cuối những năm 1970, giữa bối cảnh lạm phát cao và niềm tin vào đồng USD lung lay, anh em nhà Hunt đã cố gắng kiểm soát nguồn cung bạc lưu thông bằng cách tích trữ bạc vật chất quy mô lớn và thiết lập các vị thế mua khổng lồ trên thị trường kỳ hạn để đẩy giá lên cao.

Trong một thời gian ngắn, bạc đã trải qua đợt tăng vọt vượt xa các yếu tố cơ bản và vượt trội đáng kể so với vàng. Tuy nhiên, khi sàn giao dịch tăng yêu cầu ký quỹ và hạn chế giao dịch, cấu trúc đòn bẩy đã sụp đổ nhanh chóng, và giá lao dốc, kết thúc bằng một vụ sụp đổ lịch sử.

Sự kiện này đóng vai trò như một lời cảnh báo cho các thị trường vốn: khi các đợt tăng giá kim loại quý được thúc đẩy chủ yếu bởi dòng vốn tập trung và đòn bẩy thay vì nhu cầu phân bổ dài hạn, các mức tăng thường không bền vững và các đợt điều chỉnh sẽ cực kỳ nghiêm trọng.

Khi nào đợt sụt giảm hiện tại của vàng và bạc sẽ kết thúc?

Trước tiên, chúng tôi phải nêu rõ quan điểm của mình: xét đến việc phân bổ dài hạn của các ngân hàng trung ương và sự bất ổn liên tục của các yếu tố vĩ mô, chúng tôi vẫn lạc quan về giá vàng. Tuy nhiên, cân nhắc đến sự chuyển dịch từ đỉnh điểm tâm lý hiện tại và thực tế là dòng vốn đầu cơ vẫn chưa bị loại bỏ hết, vẫn chưa có điểm vào rõ ràng trong ngắn hạn.

Vàng dự kiến sẽ ổn định trong ngắn hạn nhờ sự hỗ trợ từ chính phủ các nước. Tuy nhiên, cũng phải xem xét tác động dài hạn của các yếu tố vĩ mô. Với việc Kevin Warsh đang được xem xét cho vị trí Chủ tịch Fed, thị trường diễn giải đây là một sự chuyển dịch theo hướng diều hâu, phần nào làm tăng kỳ vọng rằng chính sách tiền tệ sẽ duy trì lập trường tương đối thắt chặt. Nếu kỳ vọng lạm phát hạ nhiệt tiếp tục tăng mạnh, áp lực lên giá vàng sẽ vẫn tồn tại.

Do sự hiện diện của dòng vốn đòn bẩy đáng kể và tác động của tâm lý đầu cơ, chúng tôi tin rằng xu hướng giảm của bạc vẫn còn nguyên vẹn từ góc độ dài hạn do mức định giá quá cao hiện tại. Chúng tôi không thấy giá trị đầu tư đáng kể ở các mức giá này, vì giá trị công nghiệp và logic trú ẩn an toàn không thể biện minh cho các mức tăng như vậy. Hơn nữa, bạc thiếu đi sự hỗ trợ của chính phủ, và cho đến khi thị trường quay trở lại phân tích cơ bản hợp lý, chúng tôi không coi bạc là một ứng cử viên đầu tư thuận lợi.

Do đó, logic trung và dài hạn cho vàng không bị phá hủy hoàn toàn bởi đợt điều chỉnh ngắn hạn; giá của nó có nhiều khả năng sẽ bước vào giai đoạn củng cố trong phạm vi cao, chờ đợi các biến số vĩ mô mới để định giá lại. Ngược lại, bạc, vốn thiếu vị thế dự trữ chính thức và nhạy cảm hơn với thanh khoản, tiếp tục đối mặt với rủi ro biến động và sụt giảm cao hơn đáng kể so với vàng, khiến nó khó hồi phục hơn trong ngắn hạn.

Chúng ta nên áp dụng những chiến lược gì trước sự sụt giảm của vàng và bạc?

Với xu hướng giảm đầy bất ổn của vàng, chúng tôi khuyên các nhà đầu tư không chuyên nên sử dụng chiến lược trung bình giá (DCA) ở "phía bên trái" của giao dịch, chờ đợi tín hiệu tạo đáy và ổn định xác thực trước khi tham gia với các vị thế nhỏ. Chúng tôi ưu tiên việc các nhà đầu tư tham gia đầu tư giá trị dựa trên các yếu tố cơ bản của kim loại quý thay vì lướt sóng ngắn hạn.

Do các đợt tăng giá gần đây của bạc là quá mức, chúng tôi tin rằng phe bán hiện đang chiếm ưu thế, khiến nó không phù hợp để mở các vị thế mua. Với biến động ngắn hạn vẫn còn lớn, chúng tôi khuyên các nhà đầu tư không nên mở các vị thế lớn. Từ góc độ cơ bản, bạc vẫn đang bị định giá tương đối cao.

Nội dung này được dịch bằng trí tuệ nhân tạo và đã được hiệu đính cho dễ hiểu hơn. Chỉ mang tính chất tham khảo.