ยูโรโซนเปิดเผยดัชนี CPI สิงหาคม: ค่าเงินยูโรจะยังคงผันผวนในกรอบเดิมต่อไปหรือไม่?

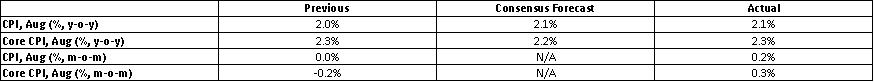

TradingKey - เมื่อวันที่ 2 กันยายน 2025 ยูโรโซนเปิดเผยข้อมูลอัตราเงินเฟ้อสำหรับเดือนสิงหาคม โดยดัชนีราคาผู้บริโภค (CPI) หลักเพิ่มขึ้นเล็กน้อยสู่ระดับ 2.1% จาก 2.0% ในเดือนกรกฎาคม สอดคล้องกับความคาดหมายของตลาด ขณะที่ดัชนี CPI หลัก (Core CPI) คงที่ที่ 2.3% เท่าเดือนกรกฎาคม ซึ่งสูงกว่าการคาดการณ์ตลาด 0.1 เปอร์เซ็นต์

ในระยะต่อไป อัตราเงินเฟ้อในยูโรโซนจะยังคงถูกขับเคลื่อนด้วยปัจจัยสองทิศทางตรงกันข้าม — หนึ่งด้านที่กดดันให้ลดลง และอีกด้านที่ผลักดันให้เพิ่มขึ้น ปัจจัยที่จะลดอัตราเงินเฟ้อมีดังนี้: การชะลอตัวของการเติบโตเศรษฐกิจยูโรโซน การผ่อนคลายความตึงเครียดทางการค้าระหว่างยุโรปกับสหรัฐฯ อย่างค่อยเป็นค่อยไป และราคาน้ำมันที่ยังคงอยู่ในระดับต่ำอย่างต่อเนื่อง ในทางตรงกันข้าม ปัจจัยที่จะผลักดันให้อัตราเงินเฟ้อสูงขึ้น ได้แก่: อัตราการเติบโตของค่าจ้างในยูโรโซนที่สูงกว่าคาดเล็กน้อย และแผนการปรับขึ้นค่าแรงขั้นต่ำของเยอรมนีในช่วงสองปีข้างหน้า ด้วยปัจจัยทั้งสองทิศทางที่ต้านทานกัน ความเสี่ยงของการเกิดเงินเฟ้อรุนแรง (severe reflation) คาดว่าจะยังคงอยู่ในระดับต่ำ ดังนั้น เราจึงคาดการณ์ว่าธนาคารกลางยุโรป (ECB) จะยังคงรักษาแนวทางนโยบายการเงินแบบผ่อนคลายต่อไป

ในการวิเคราะห์ตลาดแลกเปลี่ยนเงินตรา ด้านหนึ่ง แนวโน้มการลดการใช้ดอลลาร์สหรัฐฯ ทั่วโลกและการที่ธนาคารกลางสหรัฐฯ (เฟด) กลับมาเริ่มวงจรการลดอัตราดอกเบี้ย จะยังคงกดดันดอลลาร์สหรัฐฯ ต่อเนื่อง ด้าน друг ภาวะเศรษฐกิจยูโรโซนที่เติบโตอ่อนแอ ร่วมกับมาตรการลดอัตราดอกเบี้ยของธนาคารกลางยุโรปที่ยังดำเนินอยู่ จะส่งผลให้ค่าเงินยูโรอ่อนตัวลง ด้วยผลกระทบจากทั้งสองสกุลเงินในคู่สกุลเงินนี้ที่อ่อนตัวลง เราเชื่อว่า EUR/USD จะเข้าสู่ช่วงการผันผวนในกรอบแคบ

ที่มา: TradingKey

เนื้อหาหลักเมื่อวันที่ 2 กันยายน 2025 ยูโรโซนเปิดเผยข้อมูลอัตราเงินเฟ้อสำหรับเดือนสิงหาคม โดยดัชนีราคาผู้บริโภค (CPI) หลักเพิ่มขึ้นเล็กน้อยจาก 2.0% ในเดือนกรกฎาคม เป็น 2.1% สอดคล้องกับความคาดหมายของตลาด ขณะที่ดัชนี CPI หลัก (Core CPI) คงที่ที่ 2.3% เท่าเดือนกรกฎาคม ซึ่งสูงกว่าการคาดการณ์ตลาด 0.1 เปอร์เซ็นต์ (รูปที่ 1)

รูปที่ 1: การเปรียบเทียบระหว่างการคาดการณ์ตลาดกับข้อมูลจริง

ที่มา: Refinitiv, TradingKey

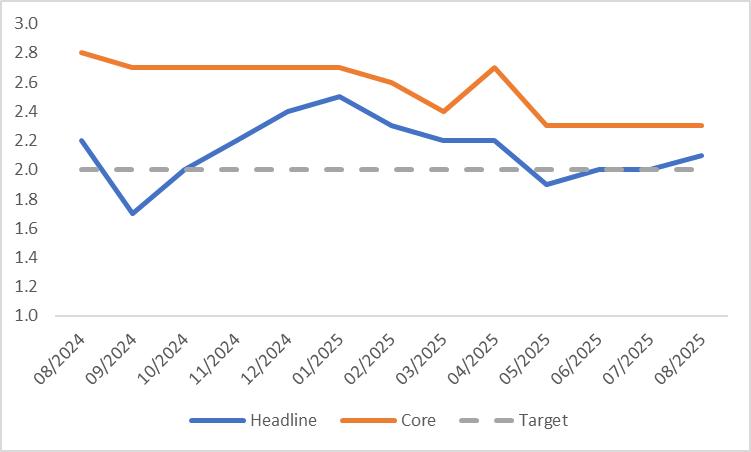

จากมุมมองของการจำแนกอัตราเงินเฟ้อ แม้อัตราเงินเฟ้อในภาคบริการจะยังคงแนวโน้มลดลง แต่ความคงที่ของราคาสินค้าหลัก (core goods prices) ยังคงอยู่ นี่บ่งชี้ว่า แม้เศรษฐกิจยูโรโซนจะยังคงอ่อนแอ แต่ความกดดันด้านราคาในระดับสินค้ายังไม่ได้รับการบรรเทาอย่างมีนัยสำคัญ จากมุมมองระดับประเทศ อัตราเงินเฟ้อของเยอรมนีเพิ่มขึ้นสู่ระดับ 2.1% จากผลของฐานเปรียบเทียบต่ำเมื่อปีที่แล้ว ในขณะที่อิตาลีและสเปนยังคงมีอัตราเงินเฟ้อที่ค่อนข้างมั่นคง ส่วนฝรั่งเศสมีอัตราเงินเฟ้อลดลงเล็กน้อย

รูปที่ 2: ดัชนี CPI ยูโรโซน (%, y-o-y)

ที่มา: Refinitiv, TradingKey

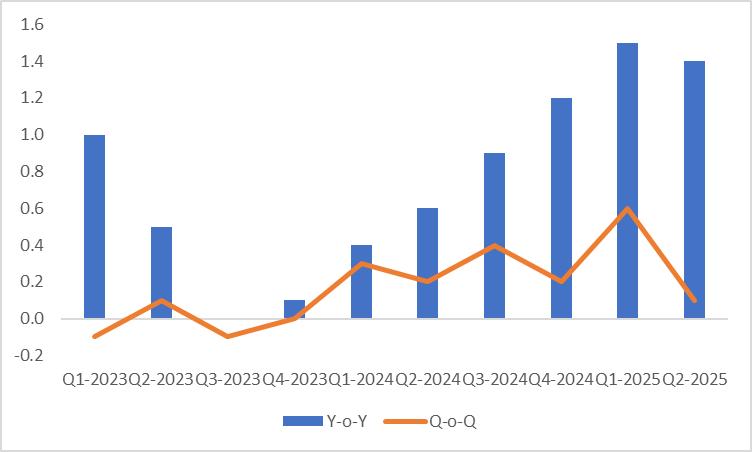

ในระยะต่อไป อัตราเงินเฟ้อในยูโรโซนจะยังคงถูกขับเคลื่อนด้วยปัจจัยสองทิศทางตรงกันข้าม — หนึ่งด้านที่ลดลง และอีกด้านที่ผลักดันให้เพิ่มขึ้น ด้านที่ลดอัตราเงินเฟ้อ ได้แก่: การชะลอตัวของการเติบโตเศรษฐกิจยูโรโซน (รูปที่ 3) การผ่อนคลายความตึงเครียดทางการค้าระหว่างยุโรปกับสหรัฐฯ อย่างค่อยเป็นค่อยไป และราคาน้ำมันที่ยังคงอยู่ในระดับต่ำอย่างต่อเนื่อง ซึ่งทั้งหมดช่วยบรรเทาความกดดันด้านเงินเฟ้อในภูมิภาค ส่วนด้านที่ผลักดันให้อัตราเงินเฟ้อเพิ่มขึ้น ได้แก่: การเติบโตของค่าจ้างที่สูงกว่าคาดเล็กน้อย — ในไตรมาสที่สอง ค่าจ้างรายชั่วโมงและค่าจ้างตามสัญญาร่วมเพิ่มขึ้น 3.7% และ 4.0% ตามลำดับ เมื่อเทียบปีต่อปี นอกจากนี้ แผนการปรับขึ้นค่าแรงขั้นต่ำของเยอรมนีในช่วงสองปีข้างหน้าจะยิ่งเพิ่มแรงผลักดันให้อัตราเงินเฟ้อสูงขึ้น

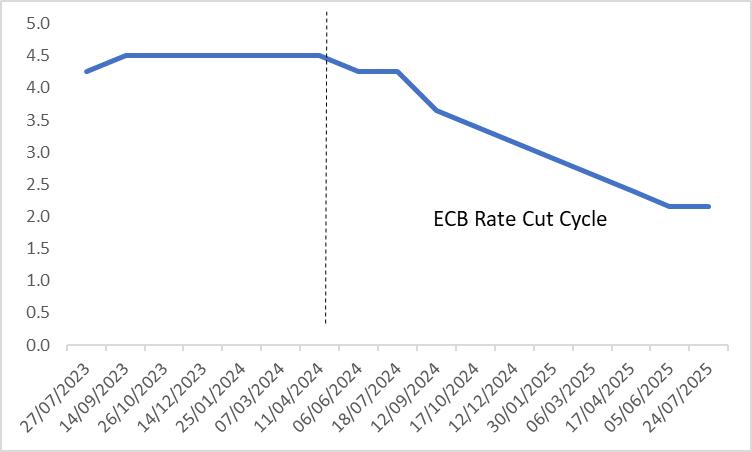

ภายใต้การผสมผสานของปัจจัยเหล่านี้ เราคาดการณ์ว่าดัชนี CPI ยูโรโซนจะยังคงอยู่ใกล้ระดับเป้าหมายของธนาคารกลางยุโรป (ECB) ในอีกไม่กี่เดือนข้างหน้า เนื่องจากความเสี่ยงของการเกิดเงินเฟ้อรุนแรงมีอยู่ในระดับต่ำ เราจึงคาดว่า ECB จะยังคงรักษาแนวทางนโยบายการเงินแบบผ่อนคลาย (รูปที่ 4) โดยยูโรโซนน่าจะเข้าสู่ภาวะอัตราดอกเบี้ยต่ำภายในช่วงครึ่งแรกของปี 2026

ในการวิเคราะห์ตลาดแลกเปลี่ยนเงินตรา แนวโน้มการลดการใช้ดอลลาร์สหรัฐฯ ทั่วโลกและการที่เฟดกลับมาเริ่มวงจรการลดอัตราดอกเบี้ย จะยังคงกดดันดอลลาร์สหรัฐฯ ต่อเนื่อง ในขณะเดียวกัน ภาวะเศรษฐกิจยูโรโซนที่เติบโตอ่อนแอ ร่วมกับการลดอัตราดอกเบี้ยของ ECB ที่ยังดำเนินอยู่ จะส่งผลให้ค่าเงินยูโรอ่อนตัวลง ด้วยปัจจัยกดดันทั้งสองสกุลเงิน เราจึงคาดการณ์ว่า อัตราแลกเปลี่ยน EUR/USD จะเข้าสู่ช่วงการผันผวนในกรอบแคบ

รูปที่ 3: GDP จริงยูโรโซน (%)

ที่มา: Refinitiv, TradingKey

รูปที่ 4: อัตราดอกเบี้ยนโยบาย ECB (%)

ที่มา: Refinitiv, TradingKey

เนื้อหานี้แปลโดย AI ซึ่งอาจมีข้อผิดพลาดจากข้อจำกัดทางเทคโนโลยีและภาษา จึงไม่สามารถรับประกันความถูกต้อง และความสมบูรณ์ของเนื้อหาได้ทั้งหมด ในการนำข้อมูลไปใช้ โปรดอ้างอิงจากต้นฉบับ และใช้วิจารณญาณประกอบการตัดสินใจ ทั้งนี้ บริษัทฯ จะไม่รับผิดชอบต่อความเสียหายหรือความเข้าใจผิดใดๆ ที่เกิดขึ้นจากการใช้เนื้อหาดังกล่าว