Nắm bắt câu chuyện mới của vàng sau những biến động mạnh

Mối quan hệ nghịch biến truyền thống giữa vàng và lãi suất thực đã thay đổi do lo ngại về khả năng chi trả nợ công và nguy cơ lạm phát/phá giá tiền tệ. Vàng đang chuyển vai trò từ tài sản chu kỳ sang công cụ phòng vệ cấu trúc chống lại nợ và áp lực tín dụng. Sự suy yếu của đồng USD và những thay đổi trong chính sách của Cục Dự trữ Liên bang cũng củng cố vai trò chiến lược của vàng trong danh mục đầu tư toàn cầu. Nợ cao, lạm phát dai dẳng và rủi ro kỳ hạn gia tăng khiến vàng trở thành một công cụ phòng vệ hấp dẫn chống lại biến động thị trường và sự mất giá tiền tệ.

Quyền năng đang phai nhạt của câu chuyện lãi suất

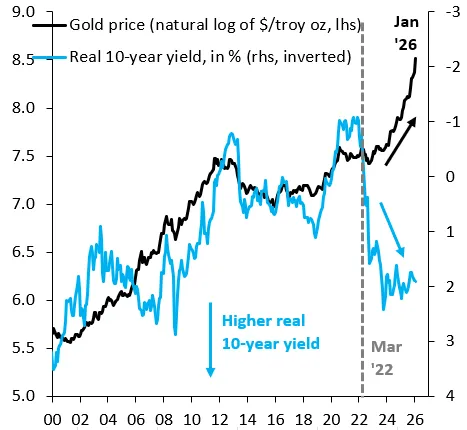

TradingKey - Trong nhiều thập kỷ, mối liên hệ nghịch biến của vàng với (XAUUSD) lãi suất thực từng là một trong những giao dịch vĩ mô rõ ràng nhất. Khi lợi suất thực tăng, giá vàng thường giảm — suy cho cùng, kim loại này không trả lãi, vì vậy lãi suất cao hơn sẽ làm tăng chi phí cơ hội của nó. Tuy nhiên, logic đó đã bị phá vỡ một cách đáng kinh ngạc. Thị trường không còn quá chú trọng vào “chi phí nắm giữ”; thay vào đó, họ tập trung vào điều gì đó sâu xa hơn — liệu các chính phủ có còn khả năng chi trả các khoản nợ của mình hay không, và liệu họ có tìm đến lạm phát hoặc phá giá tiền tệ để thực hiện điều đó hay không. Gánh nặng nợ công càng lớn và kỷ luật tài khóa càng yếu, thì cái giá cuối cùng phải trả cho lãi suất, tiền tệ và tín dụng sẽ càng cao.

Vàng đang chuyển mình — từ một tài sản mang tính chu kỳ chịu sự thúc đẩy của lãi suất sang một công cụ phòng vệ mang tính cấu trúc chống lại nợ và áp lực tín dụng. Ngay cả khi các đợt điều chỉnh ngắn hạn xuất hiện, sự kết hợp giữa đòn bẩy cao, thâm hụt ngân sách nặng nề và địa chính trị căng thẳng cho thấy vàng hiện đang giữ một vị trí chiến lược hơn trong việc xây dựng danh mục đầu tư toàn cầu so với bất kỳ thời điểm nào trong những thập kỷ gần đây.

Câu chuyện về đồng USD ngày càng sâu sắc

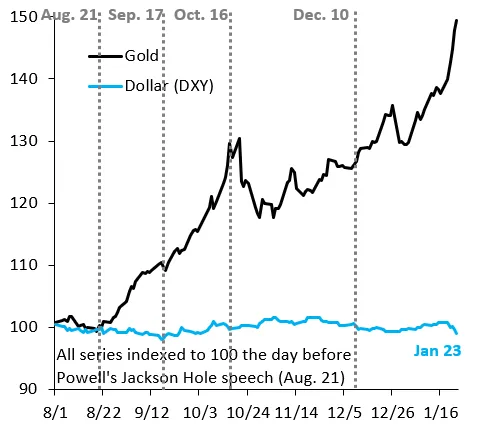

Về mặt lịch sử, một trong những cặp giao dịch vĩ mô lâu đời nhất rất đơn giản: đồng USD giảm, vàng tăng. Một đồng USD yếu hơn sẽ làm giảm sức hấp dẫn của các tài sản định danh bằng đồng bạc xanh như Trái phiếu Kho bạc và cổ phiếu Mỹ, thúc đẩy dòng vốn chuyển dịch sang các tài sản thực hoặc các danh mục không sử dụng đồng USD — đây là giao dịch “phi đô la hóa” kinh điển.

Đến cuối năm 2025, đồng bạc xanh đã ổn định, thậm chí đôi khi còn mạnh lên, tuy nhiên thị trường đã bắt đầu đặt cược rằng xu hướng dài hạn tiếp theo của nó sẽ là giảm xuống. Đầu năm 2026 đã xác nhận quan điểm đó: đồng USD bắt đầu sụt giảm một cách dứt khoát. Sự thay đổi đó đã tạo thêm một động lực truyền thống cho giá vàng, cộng hưởng với câu chuyện hiện tại về nợ nần và những lo ngại về hệ thống tiền tệ. Đối với các dòng tiền ngoài Mỹ, mua vàng đột nhiên mang lại cảm giác như đang mua bảo hiểm với giá chiết khấu. Kết quả là: dòng vốn chuyển dịch nhanh hơn từ đồng USD sang vàng, làm khuếch đại cả đà tăng giá và tâm lý thoái vốn ồ ạt khỏi một đồng tiền đang quá tải.

Biến số từ Cục Dự trữ Liên bang

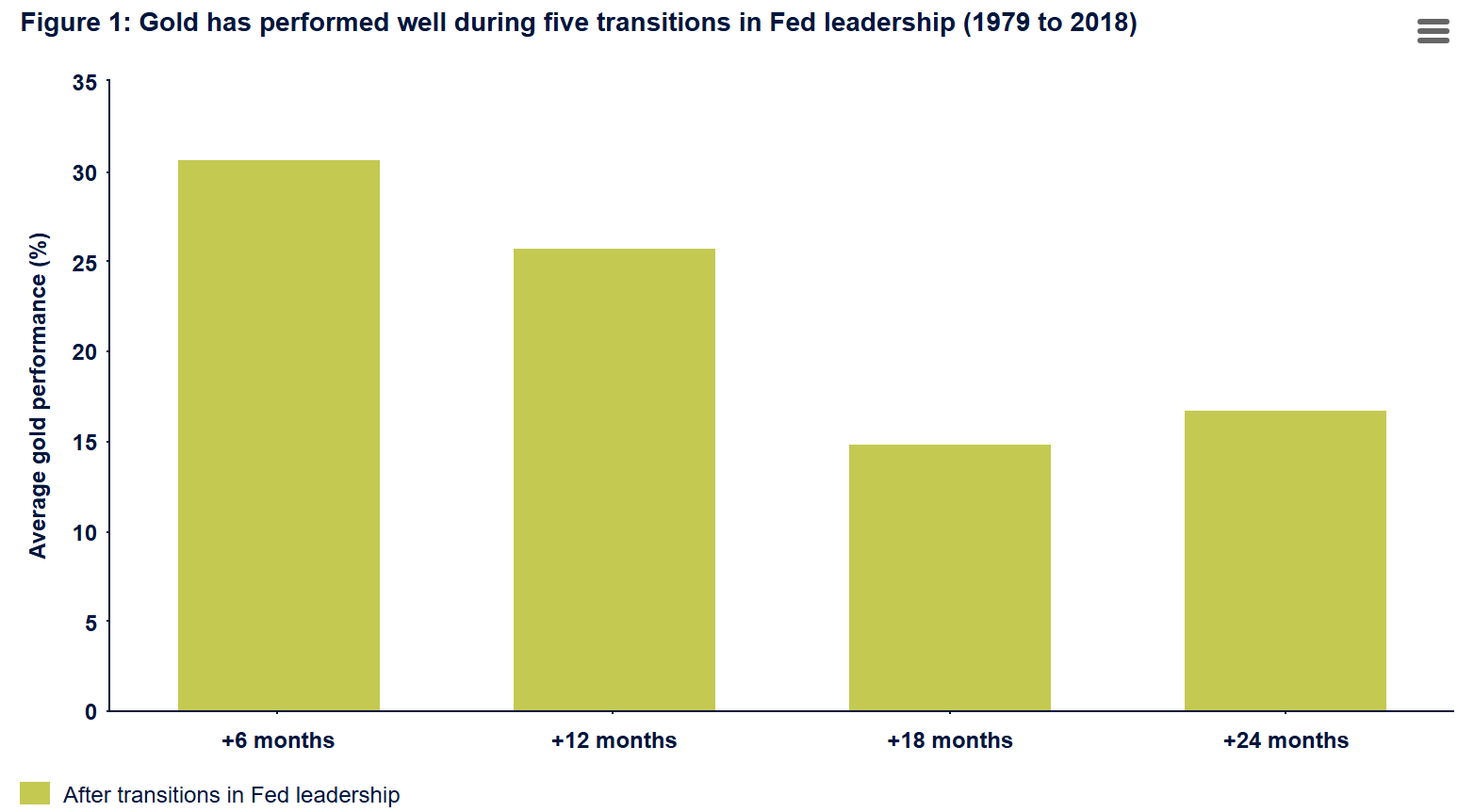

Bất cứ khi nào Cục Dự trữ Liên bang (Fed) thay đổi ban lãnh đạo, thị trường thường dành một hoặc hai năm sau đó để điều chỉnh lại các kỳ vọng — nhằm thử nghiệm cách chủ tịch mới cân bằng giữa khả năng chấp nhận lạm phát với các rủi ro về tăng trưởng và ổn định tài chính. Lịch sử đã có tiền lệ: vào năm 1979, giá vàng đã tăng mạnh trong khoảng từ 6–24 tháng sau quá trình chuyển giao của Fed.

Tân chủ tịch Kevin Warsh từ lâu đã đặt nghi vấn về việc nới lỏng định lượng và bảng cân đối kế toán phình to của Fed. Các nhà đầu tư kỳ vọng rằng ngay cả khi ông cắt giảm lãi suất, ông sẽ miễn cưỡng trong việc khởi động lại các chương trình mua tài sản quy mô lớn hoặc kìm hãm lợi suất dài hạn một cách nhân tạo. Quan điểm đó ám chỉ thanh khoản sẽ thắt chặt hơn và đường cong lợi suất sẽ dốc hơn. Không ngạc nhiên khi việc định giá lại ban đầu đã giáng một đòn mạnh vào các giao dịch mua vàng và bạc sử dụng đòn bẩy quá mức vốn được xây dựng dựa trên kỳ vọng về sự mất giá tiền tệ vĩnh viễn.

Tuy nhiên, vai trò phòng thủ của vàng không biến mất. Nó chỉ đơn giản là đã thay đổi — từ một đợt tăng giá cực mạnh theo một chiều sang một giai đoạn đi ngang ở mức cao đầy biến động và bám sát hơn vào các yếu tố cơ bản. Khi các kỳ vọng về thanh khoản được thiết lập lại, chức năng của kim loại này như một công cụ phòng vệ thay vì là một công cụ chạy theo đà tăng trưởng lại một lần nữa được khẳng định.

Phòng vệ rủi ro kỳ hạn

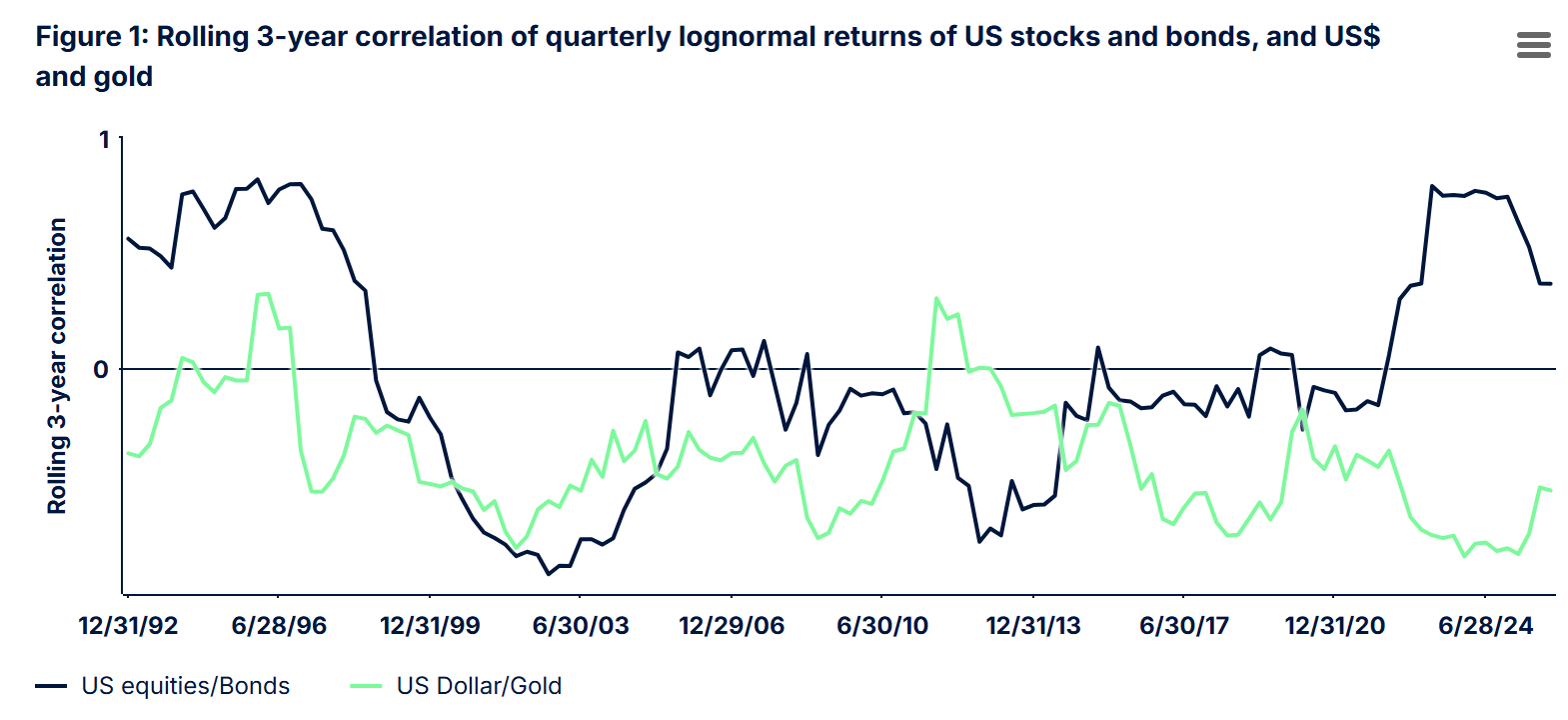

Nợ cao và lạm phát dai dẳng đang đẩy lợi suất dài hạn lên cao hơn, liên tục bị giằng co giữa áp lực thị trường và sự can thiệp chính sách. Kết quả là: giá trái phiếu kho bạc kỳ hạn 10 đến 30 năm biến động mạnh hơn và rủi ro kỳ hạn (duration risk) vốn từng được coi là không đáng kể nay đã trỗi dậy. Trong thế giới của đòn bẩy kỷ lục và sự dịch chuyển lợi suất do lạm phát thúc đẩy, vàng ngày càng được xem là một công cụ phòng vệ hấp dẫn chống lại cả sự biến động kỳ hạn và sự mất giá của tiền tệ.

Các mối tương quan về mặt cấu trúc cũng đã thay đổi. Qua đợt lạm phát tăng vọt sau đại dịch và chu kỳ thắt chặt của Fed, mối tương quan giữa cổ phiếu và trái phiếu tại Mỹ đã tăng lên mức cao nhất trong ba thập kỷ. Trong môi trường mới đó — với nợ cao, rủi ro kỳ hạn gia tăng, mối liên kết giữa cổ phiếu và trái phiếu chặt chẽ hơn và xu hướng phi đô la hóa đang tăng tốc — trái phiếu kho bạc dài hạn không còn mang lại một khoản “lợi nhuận phi rủi ro” đáng tin cậy nữa.

Các ngân hàng trung ương và các tổ chức đang phản ứng tương tự, đưa vàng lên thành trụ cột thứ ba trong việc phòng thủ danh mục đầu tư: một đối trọng cho sự sụt giảm của cổ phiếu, sự biến động của giá trái phiếu và sự xói mòn dần niềm tin vào chính các đồng tiền pháp định.

Nội dung này được dịch bằng trí tuệ nhân tạo và đã được hiệu đính cho dễ hiểu hơn. Chỉ mang tính chất tham khảo.