EUR/USD se desliza por debajo de 1.1650 mientras los resistentes datos laborales estadounidenses respaldan al Dólar

- El EUR/USD cae a medida que los datos laborales resilientes de EE.UU. compensan la inflación moderada, retrasando las expectativas de alivio de la Fed a corto plazo.

- Los mercados reducen las probabilidades de recortes de la Fed a pesar de la inflación por debajo de lo esperado, citando un empleo fuerte y un impulso económico estable.

- La atención se centra en los funcionarios de la Eurozona y en el PPI de EE.UU. y las ventas minoristas para obtener señales de política más claras.

El EUR/USD cotiza con pérdidas el martes, a pesar de que la última inflación en Estados Unidos fue benigna, lo que sugiere que la Reserva Federal podría efectivamente reducir las tasas de interés, tal como lo han valorado los mercados financieros. Al momento de escribir, el par cotiza a 1.1642, con una caída de más del 0.20%.

El Euro se debilita a pesar de la inflación benigna en EE.UU., ya que los sólidos datos laborales y la retórica de la Fed impulsan al Dólar

El Dólar recuperó algo de terreno después de que el Índice de Precios al Consumidor (CPI) de diciembre en EE.UU. estuviera mayormente alineado con las estimaciones, con la inflación subyacente bajando una décima en la impresión anual. Esto justificaría recortes de tasas por parte de la Reserva Federal, pero el sólido informe de Nóminas no Agrícolas del viernes pasado, la caída en la Tasa de Desempleo y un buen informe promedio de cambio de empleo de ADP de 4 semanas, indican un mercado laboral resiliente.

El año pasado, los tres recortes de tasas de la Fed fueron provocados por la debilidad del mercado laboral, a pesar de que la inflación sigue alta. Ahora, el mercado laboral se mantiene sólido y los precios, aunque más cerca del 3% que del 2%, permanecen estables.

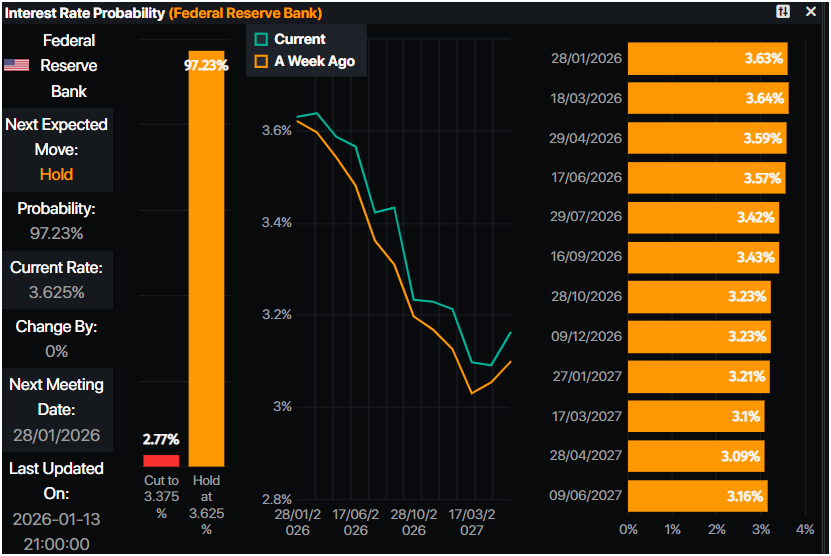

El mercado monetario ha recortado las probabilidades de un recorte de tasas de 25 puntos básicos por parte de la Fed, reveló la herramienta de Probabilidad de Tasa de Interés de Prime Market Terminal. Los operadores ven la tasa de fondos de la Fed terminando en 3.23% hasta ahora, lo que implica 52 puntos básicos de recortes.

Después del informe del CPI de EE.UU., el presidente de EE.UU., Donald Trump, criticó nuevamente al presidente de la Fed, Jerome Powell. Publicó en su red social Truth: "Números de inflación para EE.UU. Eso significa que Jerome 'Demasiado Tarde' Powell debería recortar las tasas de interés, ¡DE MANERA SIGNIFICATIVA! Si no lo hace, simplemente seguirá siendo, '¡DEMASIADO TARDE!' TAMBIÉN FUERA, GRANDES NÚMEROS DE CRECIMIENTO. Gracias SEÑOR TARIFA! Presidente DJT."

Anteriormente, el presidente de la Fed de St. Louis, Alberto Musalem, fue neutralmente agresivo, dijo que la economía probablemente crecerá a o por encima de su potencial en 2026.

El miércoles, la agenda económica de la Eurozona contará con un discurso del vicepresidente del Banco Central Europeo, Luis De Guindos. En EE.UU., la atención de los operadores se centrará en la publicación del Índice de Precios de Producción (PPI) para octubre y noviembre, las ventas minoristas de noviembre y una serie de funcionarios de la Fed.

Resumen diario de los movimientos del mercado: El Euro se desploma en medio del informe de inflación suave de EE.UU.

- El CPI de EE.UU. llegó en gran medida alineado con las previsiones. El CPI general se mantuvo sin cambios en 0.3% intermensual, igualando el ritmo de noviembre, mientras que la inflación anual se mantuvo estable en 2.7%, exactamente como se proyectó. El CPI subyacente mostró signos de un leve alivio, desacelerándose a 0.2% intermensual desde 0.3%, como se esperaba. En términos anuales, la inflación subyacente se situó en 2.6%, sin cambios desde noviembre pero ligeramente por debajo de las estimaciones del mercado, apuntando a una desinflación gradual.

- Mientras tanto, los datos del mercado laboral fueron sólidos. El promedio de cuatro semanas del Cambio de Empleo de ADP aumentó, mejorando de 11K a 11.75K, sugiriendo una leve estabilización en el impulso de contratación del sector privado.

- Las Ventas de Nuevas Viviendas de octubre cayeron un 0.1% intermensual, bajando de 738K a 737K. Sin embargo, los datos del Departamento de Comercio de EE.UU. mostraron un fuerte aumento en términos anuales, sugiriendo que la disminución de las tasas hipotecarias y los precios de las viviendas más bajos están comenzando a apoyar al mercado de la vivienda.

Perspectiva técnica: El EUR/USD se desploma a medida que los vendedores se acumulan, empujando al par por debajo de 1.1650

El EUR/USD continúa consolidándose después de no lograr superar la resistencia clave en la media móvil simple (SMA) de 20 días en 1.1716, lo que envió al par deslizándose por debajo de 1.1700 y la cifra de 1.1650. El momentum medido por el Índice de Fuerza Relativa (RSI) muestra que los vendedores están a cargo, ya que el RSI se mantiene por debajo de su nivel neutral.

Dicho esto, si el EUR/USD cae por debajo de 1.1600, esto podría exponer la SMA de 200 días en 1.1575. Una ruptura de esta última despejaría el camino para desafiar el 1.1500 y el mínimo del 1 de agosto de 1.1391. Por otro lado, si los compradores recuperan las SMAs de 50 y 100 días, cada una en 1.1647 y 1.1663, entonces el siguiente objetivo sería 1.1700. Si se supera, los operadores podrían apuntar a la SMA de 20 días en 1.1716.

Euro - Preguntas Frecuentes

El Euro es la moneda de los 19 países de la Unión Europea que pertenecen a la eurozona. Es la segunda moneda más negociada del mundo, detrás del dólar estadounidense. En 2022, representó el 31 % de todas las transacciones de divisas, con un volumen de negocios diario promedio de más de 2,2 billones de dólares al día. El EUR/USD es el par de divisas más negociado del mundo, con un estimado del 30 % de todas las transacciones, seguido del EUR/JPY (4 %), el EUR/GBP (3 %) y el EUR/AUD (2 %).

El Banco Central Europeo (BCE), con sede en Frankfurt (Alemania), es el banco de reserva de la eurozona. El BCE establece los tipos de interés y gestiona la política monetaria. El mandato principal del BCE es mantener la estabilidad de precios, lo que significa controlar la inflación o estimular el crecimiento. Su principal herramienta es la subida o la bajada de los tipos de interés. Los tipos de interés relativamente altos (o la expectativa de tipos más altos) suelen beneficiar al euro y viceversa. El Consejo de Gobierno del BCE toma decisiones sobre política monetaria en reuniones que se celebran ocho veces al año. Las decisiones las toman los directores de los bancos nacionales de la Eurozona y seis miembros permanentes, entre ellos la presidenta del BCE, Christine Lagarde.

Los datos de inflación de la eurozona, medidos por el Índice Armonizado de Precios al Consumidor (IPCA), son un importante indicador econométrico para el euro. Si la inflación aumenta más de lo esperado, especialmente si supera el objetivo del 2% del BCE, obliga al BCE a subir los tipos de interés para volver a controlarla. Los tipos de interés relativamente altos en comparación con sus homólogos suelen beneficiar al euro, ya que hacen que la región sea más atractiva como lugar para que los inversores globales depositen su dinero.

Los datos publicados miden la salud de la economía y pueden tener un impacto en el euro. Indicadores como el PIB, los PMI de manufactura y servicios, el empleo y las encuestas de confianza del consumidor pueden influir en la dirección de la moneda única. Una economía fuerte es buena para el Euro. No sólo atrae más inversión extranjera, sino que puede alentar al BCE a subir los tipos de interés, lo que fortalecerá directamente al euro. De lo contrario, si los datos económicos son débiles, es probable que el Euro caiga. Los datos económicos de las cuatro mayores economías de la zona del euro (Alemania, Francia, Italia y España) son especialmente significativos, ya que representan el 75% de la economía de la zona del euro.

Otro dato importante que se publica sobre el Euro es la balanza comercial. Este indicador mide la diferencia entre lo que un país gana con sus exportaciones y lo que gasta en importaciones durante un período determinado. Si un país produce productos de exportación muy demandados, su moneda ganará valor simplemente por la demanda adicional creada por los compradores extranjeros que buscan comprar esos bienes. Por lo tanto, una balanza comercial neta positiva fortalece una moneda y viceversa en el caso de un saldo negativo