EUR/CHF baja tras la publicación de la inflación engañosamente alta de la zona euro y el PIB suizo

- EUR/CHF cae levemente el viernes mientras los mercados digieren los datos de inflación IPCA de la Eurozona para noviembre.

- El Euro se debilita ya que hace poco para cambiar las perspectivas de las tasas de interés, un factor clave en la valoración de divisas.

- El CHF gana marginalmente con datos de crecimiento del PIB más fuertes, pero se ve obstaculizado por los comentarios del presidente del SNB, Schlegel.

El EUR/CHF baja para cotizar en el nivel de 0.9300 el viernes después de que la publicación de los datos de inflación de la Eurozona sigue sugiriendo que los miembros del Banco Central Europeo (BCE) recortarán las tasas de interés en su reunión de diciembre a pesar de que las cifras cumplieron con las expectativas de los economistas. Las tasas de interés más bajas son negativas para el Euro (EUR) ya que disminuyen los flujos de capital netos, y esto pone presión sobre el par.

Mientras tanto, el Franco suizo (CHF) gana un leve viento de cola después de que los datos del Producto Interior Bruto (PIB) de Suiza muestran que el crecimiento económico suizo superó las expectativas y se aceleró en el tercer trimestre en términos interanuales. Sin embargo, es probable que el efecto se vea atenuado por los comentarios del presidente del Banco Nacional Suizo, Martin Schlegel, la semana pasada, que aún están frescos en la mente de los operadores. Schlegel dijo que las tasas de interés en Suiza podrían caer por debajo de cero. Aun así, el EUR/CHF ha caído en territorio negativo después de ambos conjuntos de datos debido al rendimiento superior del Franco suizo.

Datos de inflación de la Eurozona engañosamente altos

El Índice Armonizado de Precios al Consumo (IPCA) preliminar de la Eurozona subió un 2.3% interanual en noviembre, en línea con las expectativas y por encima del 2.0% del mes anterior, según datos publicados el viernes por Eurostat. El IPCA subyacente aumentó un 2.8%, también en línea con las expectativas.

A pesar de parecer que la inflación estaba aumentando, varios analistas dijeron que las cifras elevadas de noviembre se debieron casi en su totalidad a los "efectos base". Un efecto base se refiere al mes correspondiente del año anterior, si la inflación fue demasiado baja en ese mes, solo se requiere un pequeño aumento para que los datos muestren un gran aumento porcentual en el año actual.

"El aumento de la inflación general del 2.0% en octubre al 2.3% en noviembre estuvo en línea con las expectativas y fue causado casi en su totalidad por un efecto base impulsado por un aumento en la inflación de la energía", dijo Jack Allen-Reynolds, economista jefe adjunto de la Eurozona en Capital Economics.

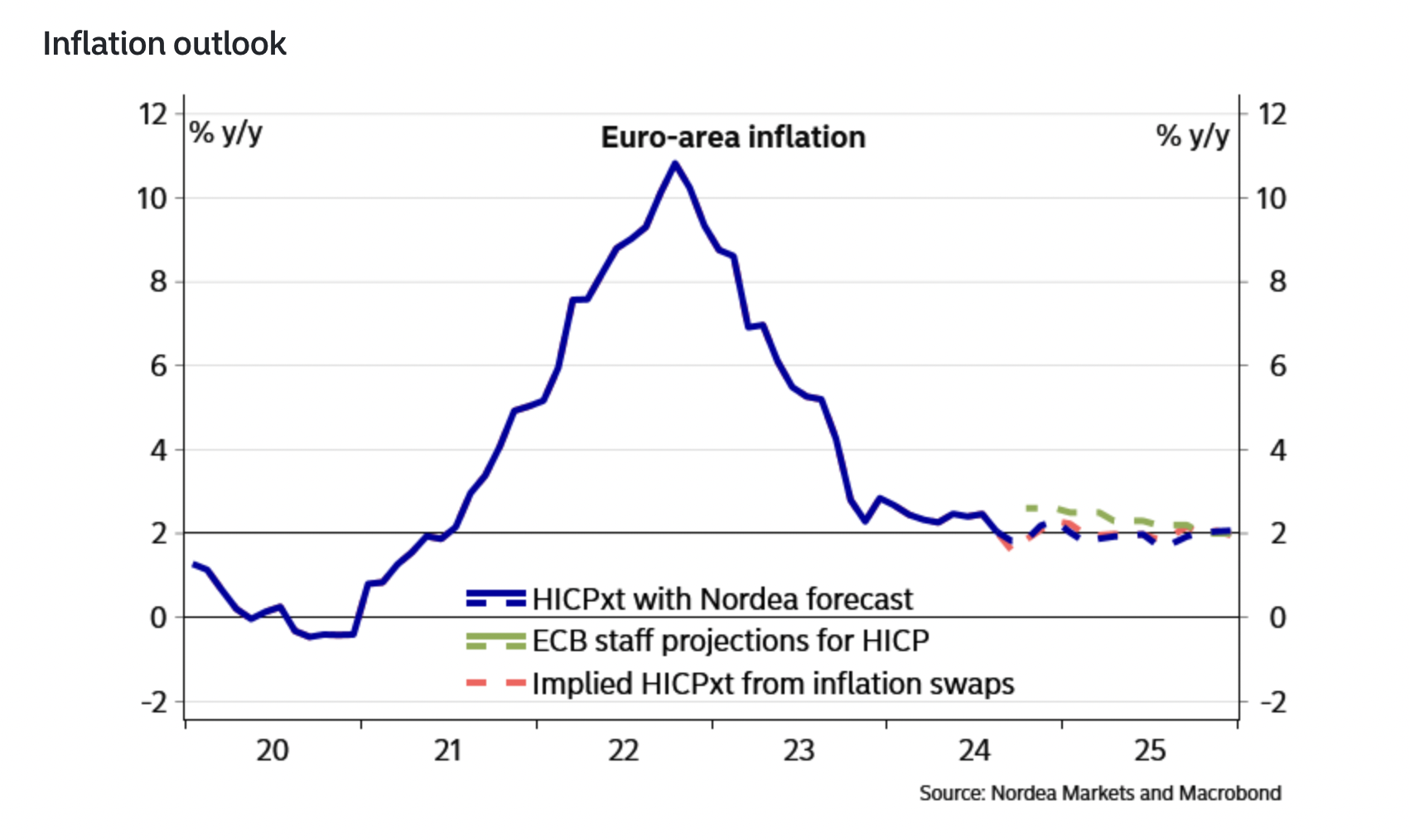

La opinión fue compartida por Anders Svendsen, analista jefe en Nordea, quien dijo, "La inflación aumenta por los efectos base pero sigue en camino de volver al objetivo de inflación del BCE en la primera parte de 2025, permitiendo al BCE continuar recortando las tasas de política hacia un nivel neutral."

Svendsen va más allá y argumenta que la inflación probablemente caerá al objetivo del 2.0% del Banco Central Europeo (BCE) más rápidamente de lo que el BCE está pronosticando actualmente.

"Los mercados y el BCE coinciden en que la inflación se acercará al 2%, pero discrepan en el momento. Creemos que el BCE cambiará su pronóstico para reflejar un retorno más temprano al 2% en su reunión de diciembre. Con esa perspectiva, el BCE puede continuar recortando las tasas de política hacia un nivel neutral," escribe.

Allen-Reynolds de Capital Economics piensa que los datos de noviembre reducen marginalmente la posibilidad de que el BCE haga un recorte doble de 50 puntos básicos (pbs) (0.50%) en diciembre, sin embargo, a pesar de esto, todavía hay una "buena posibilidad" de una reducción de 50 pbs, así como tasas más bajas en el futuro.

"La continua fortaleza de la inflación de los servicios en la zona euro en noviembre reduce la posibilidad de que el BCE recorte las tasas de interés en 50 pbs en diciembre," y añade, "Aunque creemos que hay un buen caso para que el BCE recorte las tasas de interés en 50 pbs en diciembre, varios miembros influyentes del Consejo de Gobierno parecen oponerse a la idea y la fortaleza de la inflación de los servicios probablemente reforzará su caso. Pero si estamos en lo correcto y la inflación de los servicios disminuye en diciembre y más allá, y la economía sigue débil, creemos que recortes mayores estarán en el horizonte tarde o temprano."

Los problemas presupuestarios de Francia son un lastre

Otro lastre para el Euro es el riesgo político en torno al presupuesto francés, con el primer ministro Michel Barnier luchando para que se aprueben recortes presupuestarios estrictos en el parlamento debido a su escasa mayoría.

La batalla política destaca la débil posición fiscal de Francia y ha llevado a que el diferencial de rendimientos entre los bonos del gobierno francés y los Bunds alemanes se amplíe en 82 pbs, lo que indica riesgos desproporcionados para los tenedores de bonos franceses.

"El primer ministro francés Michel Barnier tendrá que hacer más concesiones al proyecto de ley presupuestaria para evitar la caída del gobierno. El presidente del partido de extrema derecha Reagrupamiento Nacional, Bardella, subrayó ayer que "otras líneas rojas" permanecen. Mientras tanto, la incertidumbre política francesa no se está extendiendo al resto de la Eurozona, lo que limita el lastre sobre el EUR."

CHF vulnerable por la retórica del SNB

El EUR/CHF vio una presión a la baja limitada después de los datos del PIB suizo, a pesar de que se habría esperado que fortaleciera al CHF. El PIB suizo registró un aumento del 2.0% en el tercer trimestre interanual, por encima del 1.8% previsto y del 1.8% anterior. El PIB trimestral aumentó un 0.4%, en línea con las expectativas y por debajo del 0.6% revisado a la baja del segundo trimestre.

El efecto de los datos fue atenuado por las crecientes expectativas de que el Banco Nacional Suizo (SNB) reducirá las tasas de interés en 50 pbs en su reunión de diciembre, tras los comentarios del presidente del SNB, Schlegel, en los que advirtió que no se pueden descartar tasas de interés negativas.

"El SNB tiene mucho margen para recortar la tasa de política ya que la inflación suiza está por debajo del pronóstico del banco del 1.0% para el cuarto trimestre. El mercado está valorando una probabilidad del 60% de un recorte de tasas de 50 pbs al 0.50% en la reunión del 12 de diciembre," dijo Elias Haddad, estratega senior de mercados en Brown Brothers Harriman (BBH).