NZD/USD recupera la marca de 0.6100 en medio de un USD más débil, el potencial alcista parece limitado

- NZD/USD se apoya en una modesta debilidad del USD y un tono de riesgo positivo.

- La incertidumbre sobre el recorte de tasas de la Fed debería limitar las pérdidas del USD y las ganancias del par.

- Los problemas económicos de China justifican la cautela para los traders alcistas agresivos.

El par NZD/USD atrae algunas compras en la caída durante la sesión asiática del lunes y busca consolidar el modesto rebote del viernes desde la vecindad de la zona media de 0.6000, o su nivel más bajo desde mediados de mayo tocado el viernes. Los precios al contado actualmente se negocian alrededor de la marca de 0.6100 en medio de una modesta debilidad del Dólar estadounidense (USD), aunque carecen de convicción alcista en medio de la incertidumbre sobre el camino de recorte de tasas de la Reserva Federal (Fed).

El Índice de Precios del Gasto en Consumo Personal (PCE) de EE.UU. publicado el viernes confirmó la tendencia desinflacionaria mostrada por el Índice de Precios al Consumo (CPI) y el Índice de Precios de Producción (PPI) de mayo. Los datos reafirmaron las apuestas del mercado de que la Fed comenzará a recortar las tasas de interés en la reunión de política monetaria de septiembre, lo que mantiene a los alcistas del USD a la defensiva. Además de esto, un tono positivo en torno a los futuros de acciones de EE.UU. socava el Dólar como refugio seguro y presta soporte al par NZD/USD.

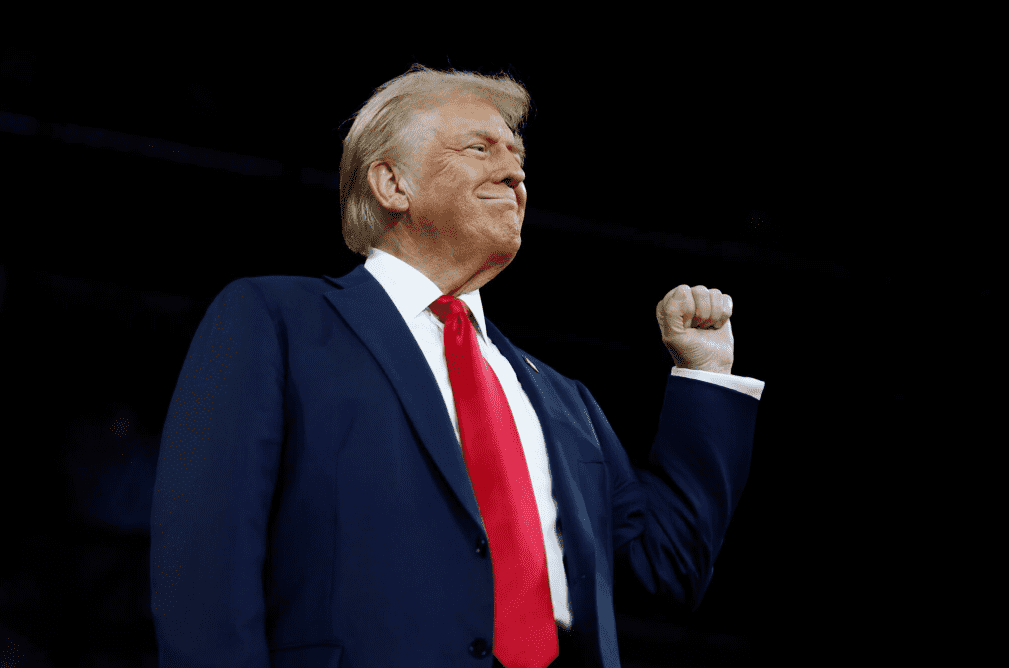

Dicho esto, la Fed adoptó una postura más de línea dura al final de la reunión de política monetaria de junio y pronosticó solo un recorte de tasas de interés en 2024. Además, el desastroso debate del presidente Joe Biden con su oponente republicano aumentó las probabilidades de una presidencia de Trump. Esto, a su vez, alimentó preocupaciones de que la imposición de aranceles agresivos por parte de la administración Trump podría impulsar la inflación y desencadenar tasas más altas, lo que sigue siendo un apoyo para los elevados rendimientos de los bonos del Tesoro de EE.UU. y debería limitar las pérdidas del USD.

A esto se suman las expectativas de que el Banco de la Reserva de Nueva Zelanda (RBNZ) recortará las tasas antes de lo proyectado y los problemas económicos de China podrían frenar a los traders alcistas de realizar nuevas apuestas en torno al par NZD/USD. De hecho, los datos oficiales publicados el domingo mostraron que la actividad manufacturera de China cayó por segundo mes en junio, mientras que la actividad de servicios cayó a un mínimo de cinco meses. Esto, a su vez, justifica cierta cautela antes de confirmar que los precios al contado han formado un fondo a corto plazo.

De cara al futuro, los traders ahora esperan importantes publicaciones macroeconómicas de EE.UU. programadas para el inicio de un nuevo mes, comenzando con el PMI Manufacturero del ISM, para oportunidades a corto plazo más tarde durante la sesión norteamericana. Sin embargo, el foco permanecerá centrado en los detalles mensuales de empleo de EE.UU., conocidos popularmente como el informe de Nóminas no Agrícolas (NFP) del viernes. Este último jugará un papel clave en influir en la dinámica de precios del USD a corto plazo y en impulsar el par NZD/USD.

El Dólar estadounidense FAQs

El Dólar estadounidense (USD) es la moneda oficial de los Estados Unidos de América, y la moneda "de facto" de un número significativo de otros países donde se encuentra en circulación junto con los billetes locales. Según datos de 2022, es la divisa más negociada del mundo, con más del 88% de todas las operaciones mundiales de cambio de divisas, lo que equivale a una media de 6.6 billones de dólares en transacciones diarias. Tras la Segunda Guerra Mundial, el USD tomó el relevo de la libra esterlina como moneda de reserva mundial.

El factor individual más importante que influye en el valor del Dólar estadounidense es la política monetaria, que está determinada por la Reserva Federal (Fed). La Fed tiene dos mandatos: lograr la estabilidad de precios (controlar la inflación) y fomentar el pleno empleo. Su principal herramienta para lograr estos dos objetivos es ajustar las tasas de interés. Cuando los precios suben demasiado deprisa y la inflación supera el objetivo del 2% fijado por la Fed, ésta sube los tipos, lo que favorece la cotización del dólar. Cuando la Inflación cae por debajo del 2% o la tasa de desempleo es demasiado alta, la Fed puede bajar las tasas de interés, lo que pesa sobre el Dólar.

En situaciones extremas, la Reserva Federal también puede imprimir más dólares y promulgar la flexibilización cuantitativa (QE). La QE es el proceso mediante el cual la Fed aumenta sustancialmente el flujo de crédito en un sistema financiero atascado. Se trata de una medida de política no convencional que se utiliza cuando el crédito se ha agotado porque los bancos no se prestan entre sí (por miedo al impago de las contrapartes). Es el último recurso cuando es poco probable que una simple bajada de las tasas de interés logre el resultado necesario. Fue el arma elegida por la Fed para combatir la contracción del crédito que se produjo durante la Gran Crisis Financiera de 2008. Consiste en que la Fed imprima más dólares y los utilice para comprar bonos del gobierno estadounidense, principalmente de instituciones financieras. El QE suele conducir a un debilitamiento del Dólar estadounidense.

El endurecimiento cuantitativo (QT) es el proceso inverso por el que la Reserva Federal deja de comprar bonos a las instituciones financieras y no reinvierte el capital de los valores en cartera que vencen en nuevas compras. Suele ser positivo para el dólar estadounidense.