CFTC-Positionsbericht: Bärische Wetten dominieren den US-Dollar

Der jüngste CFTC-Positionierungsbericht für die Woche zum 1. Juli hebt einen signifikanten Anstieg im risikobehafteten Handel hervor. Die Marktteilnehmer bewerteten aktiv den von Trump vermittelten Waffenstillstand im Nahen Osten sowie weitere Fortschritte in den Handelsverhandlungen zwischen den USA und China.

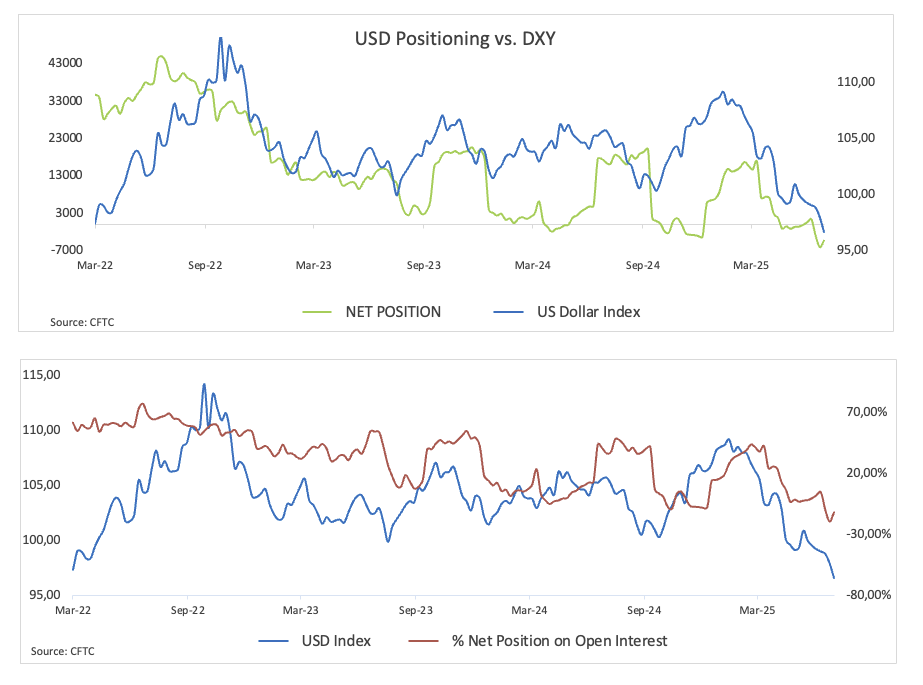

Die nicht-kommerziellen Netto-Short-Positionen im US-Dollar (USD) sind auf Zwei-Wochen-Tiefs gefallen und erreichen etwa 4,3K Kontrakte. Dieser Rückgang erfolgt parallel zu einem fünften aufeinanderfolgenden Anstieg des Open Interest, das nun Niveaus erreicht hat, die seit Mitte März nicht mehr beobachtet wurden, etwa 36,3K Kontrakte. Der US-Dollar-Index (DXY) setzte seinen Abwärtstrend fort und fiel auf Mehrjahrestiefs nahe 96,40.

Die spekulativen Netto-Long-Positionen im Euro (EUR) haben einen moderaten Rückgang erfahren und stehen nun bei etwa 107,5K Kontrakten. Kommerzielle Akteure, überwiegend Hedgefonds, haben ihre Netto-Short-Positionen auf etwa 160,6K Kontrakte verringert, obwohl sie weiterhin nahe Mehrmonatshochs bleiben. Darüber hinaus hat das Open Interest Drei-Wochen-Hochs erreicht und übersteigt 779K Kontrakte. EUR/USD hat seine starke Erholung fortgesetzt und durchbrach zum ersten Mal seit September 2021 die 1,1800-Marke.

Die nicht-kommerziellen Händler haben einen fortgesetzten Rückgang der Netto-Long-Positionen für den japanischen Yen (JPY) erlebt, wobei die aktuellen Bestände auf etwa 127,3K Kontrakte gefallen sind, was Mehrmonatstiefs markiert. Kommerzielle Akteure haben ihre bärischen Positionen auf nahezu 151K Kontrakte erhöht, was ein Drei-Wochen-Hoch darstellt. Dieser Wandel erfolgt im Zuge eines dritten aufeinanderfolgenden Rückgangs des Open Interest, das nun auf etwa 314,2K Kontrakte gefallen ist. Der anhaltende Abwärtsdruck hat USD/JPY während dieses Zeitraums auf Mehrwochentiefs um 142,60 gedrückt.

Spekulanten haben ihre bullischen Positionen auf das britische Pfund (GBP) verringert und ihre Netto-Long-Exposition auf etwa 31,4K Kontrakte gesenkt, was ein Sechs-Wochen-Tief markiert und mit dem zweiten aufeinanderfolgenden wöchentlichen Anstieg des Open Interest zusammenfällt. Der starke Rückgang des Dollars hat GBP/USD dazu veranlasst, sich der 1,3800-Marke zu nähern, einem Niveau, das seit Oktober 2021 nicht mehr gesehen wurde.

Die spekulativen Netto-Long-Positionen in Gold sind auf nahezu 202K Kontrakte gestiegen und haben ein Mehrwochenhoch erreicht, während das Open Interest einen Aufschwung erlebte und auf etwa 437,7K Kontrakte kletterte. Die Goldpreise erlebten einen Abwärtstrend und fielen auf Sechs-Wochen-Tiefs nahe 3.245 USD pro Feinunze, getrieben von einem Rückgang der Nachfrage nach sicheren Anlagen.

Die nicht-kommerziellen Netto-Long-Positionen in WTI sind in der fünften aufeinanderfolgenden Woche gestiegen und haben Mehrmonatshochs nahe 234,7K Kontrakten erreicht. Diese Entwicklung trat parallel zu einem Anstieg des Open Interest auf, das Drei-Wochen-Hochs von etwa 1,990 Millionen Kontrakten erreichte. Während dieses Zeitraums konzentrierten sich die Händler darauf, die signifikante Korrektur von Niveaus über 77,00 USD pro Barrel auf die 64,00 USD-Region zu konsolidieren, eine ausgeprägte Verschiebung, die dem Waffenstillstand im Nahen Osten folgte.