Greift Warren Buffett jetzt bei Apple, Banken oder sich selbst zu?

Investing.com - Ob Kursrückgänge oder ruhigere Zeiten - es ist leicht, sich von Panik anstecken zu lassen. Viele Anleger schauen dann auf etablierte Unternehmen, die für ihre Stabilität bekannt und bereits günstig sind. Das kann Sinn ergeben. Genauso sinnvoll ist aber ein riesiger Cashberg von 325 Milliarden US-Dollar.

Damit sind wir bei Berkshire Hathaway (NYSE:BRKa). Während andere von dem jüngsten Börsenausverkauf auf dem falschen Fuß erwischt wurden, saß das Konglomerat auf enormen Reserven und kann jetzt gezielt nach Schnäppchen suchen.

Warren Buffett betont seit jeher den Wert hoher Liquidität. Wer Cash hat, kann in Krisen günstig kaufen. Wer zu viel Fremdkapital nutzt, gerät in Abschwüngen leicht in Not. In Boomzeiten wirkt Berkshire manchmal träge, aber wenn die Kurse abstürzen, macht sich die Vorsicht bezahlt.

Man sah das 2001, als Tech-Aktien (NYSE:XLK) überhitzt waren und Berkshire sich zurückhielt. Nach dem Platzen der Blase hatte man Geld, um in solidere Felder zu investieren. 2008 investierte Berkshire mitten in der Finanzkrise in Banken, als Panik herrschte. Das Ergebnis: hohe Gewinne. Jetzt steht mit 325 Milliarden Dollar erneut eine gewaltige Summe bereit, falls sich Gelegenheiten bieten.

Berkshire kauft nicht wahllos. Typische Ziele:

- Finanzen: Buffett mag Banken und Versicherer. Nach den jüngsten Turbulenzen könnten manche Firmen unterbewertet sein.

- Industrie und Transport: Berkshire besitzt eines der größten Bahnnetze. Fallen Bewertungen in Bereichen wie Infrastruktur oder Logistik, könnte das spannend sein.

- Markenunternehmen: Buffett schätzt bekannte Marken mit Preismacht. Sinken deren Kurse genug, wird er aufmerksam.

- Eigene Aktien: Berkshire könnte sich selbst kaufen. Buffett zögert nicht, BRK.B zurückzukaufen, wenn er den Kurs für zu niedrig hält.

Anders als viele Firmen braucht Berkshire keine teure Fremdfinanzierung. Ist ein Ziel attraktiv, greift man zu. Allein diese Autonomie macht in einer Krise viel aus, weil andere oft Mühe haben, sich zu refinanzieren.

Während einer langen Hausse belächeln Kritiker Berkshire häufig. Sie finden, der Cashbestand bringe zu wenig Rendite. Doch sobald es abwärts geht, kehrt sich das Bild um. Dann sind es gerade diese Reserven, die Berkshire zum Hauptakteur machen. Unternehmen oder Assets, die in Schieflage geraten, werden zu günstigen Zielen.

Für Anleger, die Stabilität mögen, liefert das eine klare Botschaft: Berkshire nutzt Marktabschwünge konsequent. Die starke Bilanz und die Krisenhistorie sprechen für das Unternehmen, besonders wenn Kurse fallen und es lohnende Einstiegsgelegenheiten gibt.

Hinter all dem steht eine simple Erkenntnis: Disziplin siegt. Berkshire hat diesen riesigen Geldpuffer nicht zufällig, sondern über Jahre aufgebaut, indem man Hypes mied und nur investierte, wo man echte Substanz sah. Auch aktuell übt man sich in Geduld. Kein hektisches Drängen, sondern Abwarten, bis sich ein klarer Vorteil ergibt.

Wer sich fragt, wie Berkshire in einer Marktkorrektur agiert, braucht nur zurückzublicken: In Krisen setzt Buffett oft eindrucksvoll Kapital ein und erzielt damit Gewinne, die bei steigenden Märkten kaum vorstellbar wären. Genau diese Fähigkeit, unerschrocken zuzugreifen, wenn andere zögern, ist das Markenzeichen.

Natürlich heißt das nicht, dass Berkshire täglich neue Deals abschließt. Buffett greift nur zu, wenn der Preis stimmt. Ob es Banken, Versorger (NYSE:XLU), Konsumgiganten oder das eigene Unternehmen sind - er zielt auf langfristigen Wert, nicht auf schnelle Spekulation.

Für dich als Anleger kann das bedeuten: Wenn du Ruhe in dein Depot bringen willst, ist BRK.B vielleicht einen Blick wert. Das Konglomerat ist breit aufgestellt, von Energie bis Schienenverkehr, und profitiert von Buffetts legendärer Coolness. In Phasen, in denen andere ihre Bücher schönen oder Liquidität suchen, muss Berkshire sich nicht verbiegen. Es nimmt sich die Zeit, Deals ohne Druck einzugehen.

Langfristig bedeutet das: Wer Berkshire kauft, kauft auch Gelassenheit. Denn gerade wenn Schlagzeilen panisch klingen und andere unsicher agieren, kann Buffetts Team Chancen sortieren, die sich in ruhigen Märkten gar nicht zeigen. Genau so entsteht oft überdurchschnittliche Wertsteigerung. Das schafft Ruhe und vermeidet Blindflüge.

Die Frage ist, ob du an Berkshire als unverrückbare Kraft in unsicheren Zeiten glaubst. Wer das tut, wird sich freuen, dass es nicht nur um Worte geht, sondern um harte Zahlen: Milliarden, die darauf warten, in fallende Kurse investiert zu werden. Und die Erfolgsgeschichten der Vergangenheit sind zahlreich.

Am Ende ist das die Essenz, die Berkshire so besonders macht: Während viele von Renditen träumen, setzt Berkshire auf Substanz, Cash und Geduld. Wenn die Märkte beben, bleiben sie gelassen. Wenn echte Chancen auftauchen, greifen sie zu. Das ist weder Glück noch Zufall - es ist das Ergebnis eines jahrzehntelang erprobten Systems.

Genau deshalb könnte Berkshire in der aktuellen Lage erneut glänzen. Ob Buffett Finanzwerte günstig aufstockt oder neue Branchen ins Visier nimmt, bleibt abzuwarten. Sicher ist: Er wird nichts überstürzen. Doch sobald er eine Möglichkeit sieht, nutzt er sie und zeigt damit allen, dass Warten in volatilen Phasen oft der Schlüssel zum Erfolg ist.

Die Fährte des Orakels von Omaha verfolgen

Wer Buffetts Strategien im Auge behalten will, kann auf InvestingPro nicht nur den vollen Einblick in sein Portfolio gewinnen, sondern auch in Hunderte anderer Portfolios schauen. Ob man nun wissen will, was berühmte Hedgefonds treiben oder worin diverse Tech-Gurus investieren: Über die Rubrik „Ideen“ werden zahlreiche Strategien und Portfolios präsentiert, die einem eine Menge Inspiration liefern können.

InvestingPro bietet dabei eine detaillierte Übersicht zu Buffetts Aktien, ihren Kursentwicklungen und seinen jüngsten Transaktionen. Spannend ist, dass man an einem Ort die Käufe, Verkäufe und Gewichtungen verschiedener Anlagestrategen vergleichen kann. Da stellt sich schnell die Frage: „Wo legen eigentlich all die anderen großen Namen ihr Geld an? Und warum genau dort?“

ProPicks KI: KI-gestützte Strategien

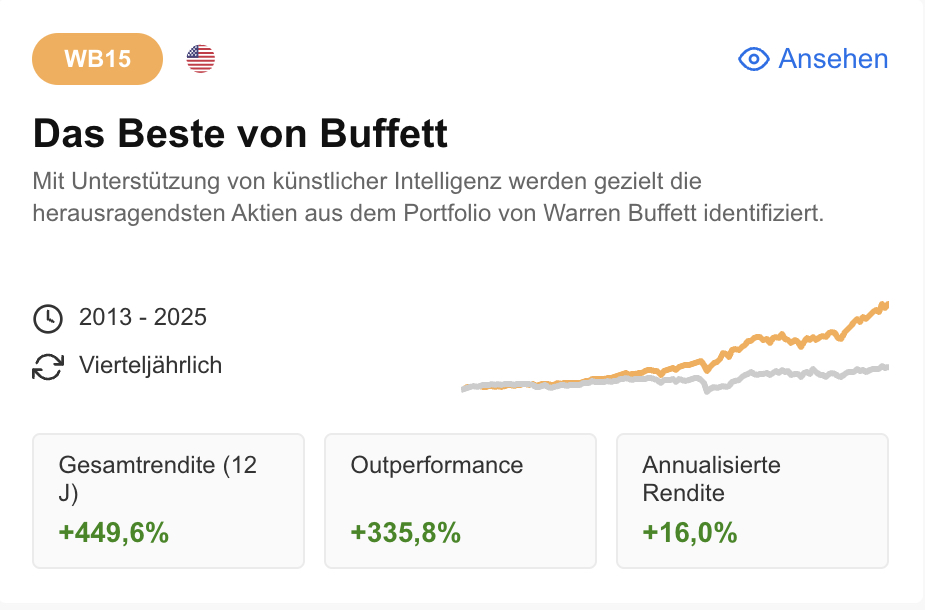

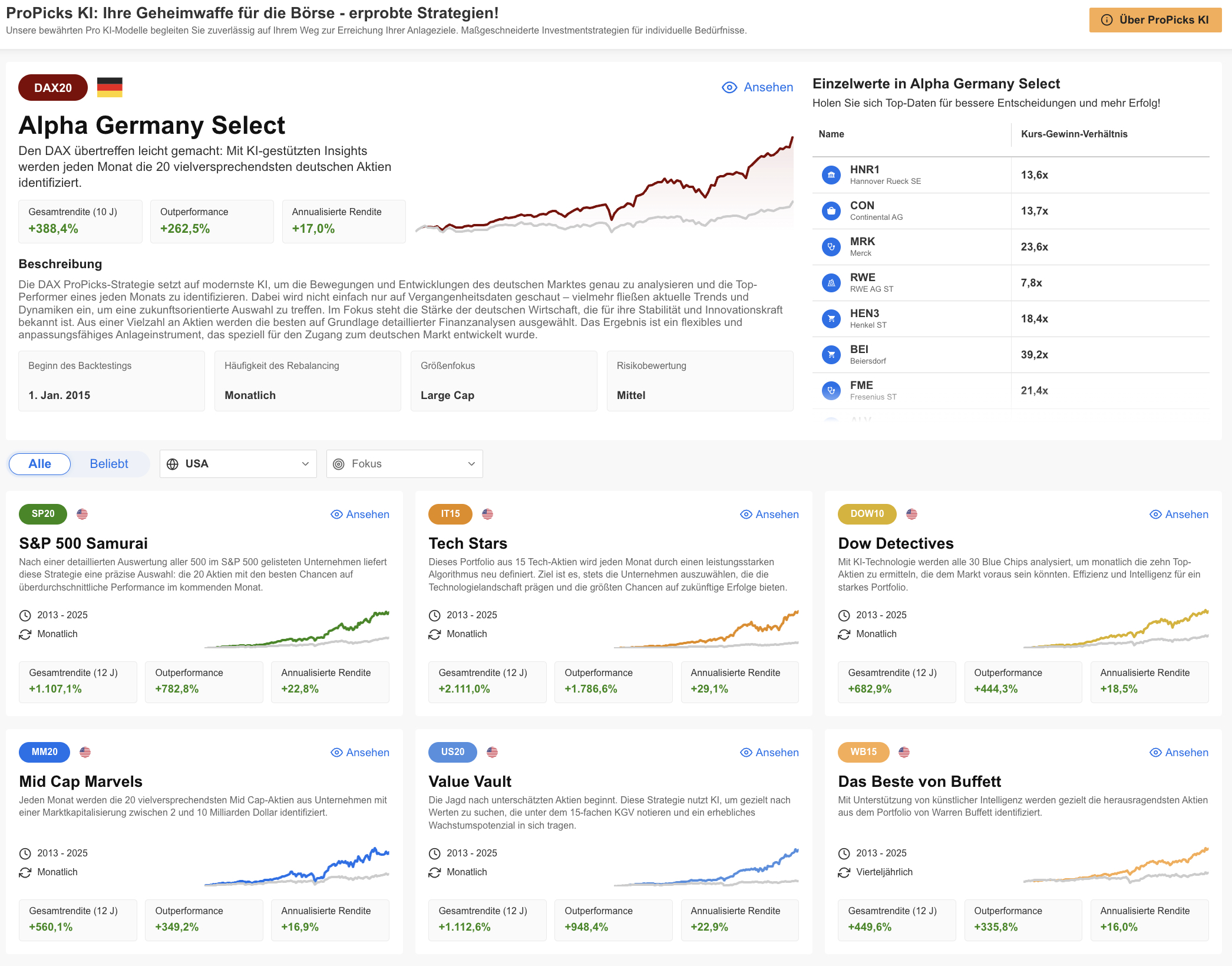

Wer meint, das sei schon alles, wird angenehm überrascht sein. InvestingPro hält auch intelligente Strategien parat, die den klangvollen Namen „ProPicks KI“ tragen. Dahinter steckt eine hoch entwickelte künstliche Intelligenz, die anhand eines speziellen Auswahlmodells die 15 interessantesten Buffett-Aktien herausfiltert. Hier fließen quantitative und qualitative Kriterien ein, um die Performance-Potenziale einzelner Titel aufzuspüren.

Damit nicht genug: ProPicks KI beschränkt sich keineswegs auf das Portfolio von Warren Buffett. Nutzer können sich weitere KI-basierte Strategien ansehen, welche verschiedene Märkte abdecken – von den USA über Deutschland bis hin zu anderen globalen Börsen. Ob man sich für hochspannende Tech-Werte, dividendenstarke Dauerläufer, Small Caps oder Momentum-Strategien interessiert: ProPicks KI legt komplette Musterportfolios vor, die man 1:1 nachvollziehen oder als Inspiration für den eigenen Weg nutzen kann.

Warum sich das lohnen kann

Gerade in turbulenten Marktphasen ist es entscheidend, nicht nur blind auf Kursziele oder vermeintliche Insidertipps zu setzen. Vielmehr geht es darum, einen kühlen Kopf zu bewahren und Daten auszuwerten. Die Nähe zum erfolgreichen Anlagestil von Buffett hat schon vielen Investoren geholfen, langfristig eine verlässliche Rendite zu erzielen, ohne nachts schlaflos zu grübeln.

InvestingPro liefert den Zugang zu soliden Analysen, aktuellen Unternehmensdaten und Tools, die sowohl Einsteiger als auch fortgeschrittene Anleger beim Feinschliff des eigenen Portfolios unterstützen. Anstatt ständig von Trend zu Trend zu hüpfen, kannst du mithilfe klarer Kriterien fundierte Investmententscheidungen treffen.

Auch interessant: Warren Buffett: Der Altmeister des Value-Investing im Porträt