Solana unter Druck: Korrektur setzt sich unter 210 Dollar fort

Solana (SOL) notiert am Dienstag zur Stunde bei rund 206 US-Dollar und setzt damit eine gesunde Korrektur fort, nachdem der Kurs vom Wochenende bis Montag stetig gestiegen war.

Technisch gesehen bewegt sich der Kurs in einer engen Spanne zwischen 200 und 205 US-Dollar. Ein schwacher Derivatemarkt sowie ein Rückgang des Staking-Bestands im Ökosystem um 15 Prozent deuten jedoch auf mögliche Risiken hin, die die Abwärtsbewegung verlängern könnten.

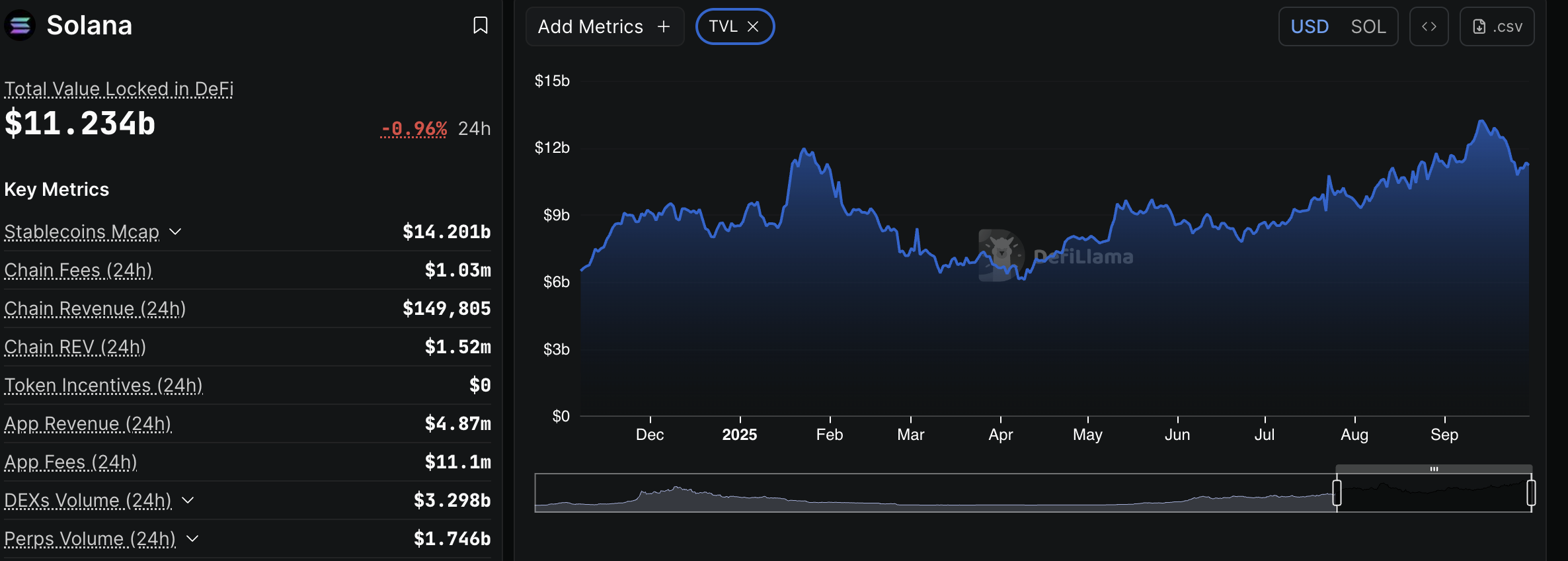

Solana DeFi TVL und Funding Rates schwächeln

Solanas DeFi-Ökosystem erreichte am 14. September mit 13,22 Milliarden US-Dollar in Smart Contracts über alle Protokolle hinweg ein neues Allzeithoch beim Total Value Locked (TVL). Die extreme Volatilität am breiteren Kryptomarkt – parallel zum Kursrückgang von Spitzenwerten um 250 US-Dollar – führte jedoch bis Freitag zu einem deutlichen Einbruch auf 10,78 Milliarden US-Dollar.

Am Dienstag liegt der Durchschnittswert des DeFi TVL bei 11,23 Milliarden US-Dollar. Sollte der Solana-Kurs jedoch unter die kritische Marke von 200 US-Dollar fallen, droht ein weiterer Rückgang. In solchen Phasen ziehen Anleger häufig Kapital aus Staking-Verträgen ab, um es zu verkaufen – was den Verkaufsdruck zusätzlich erhöhen kann.

Solana DeFi TVL | Quelle: CoinGlass

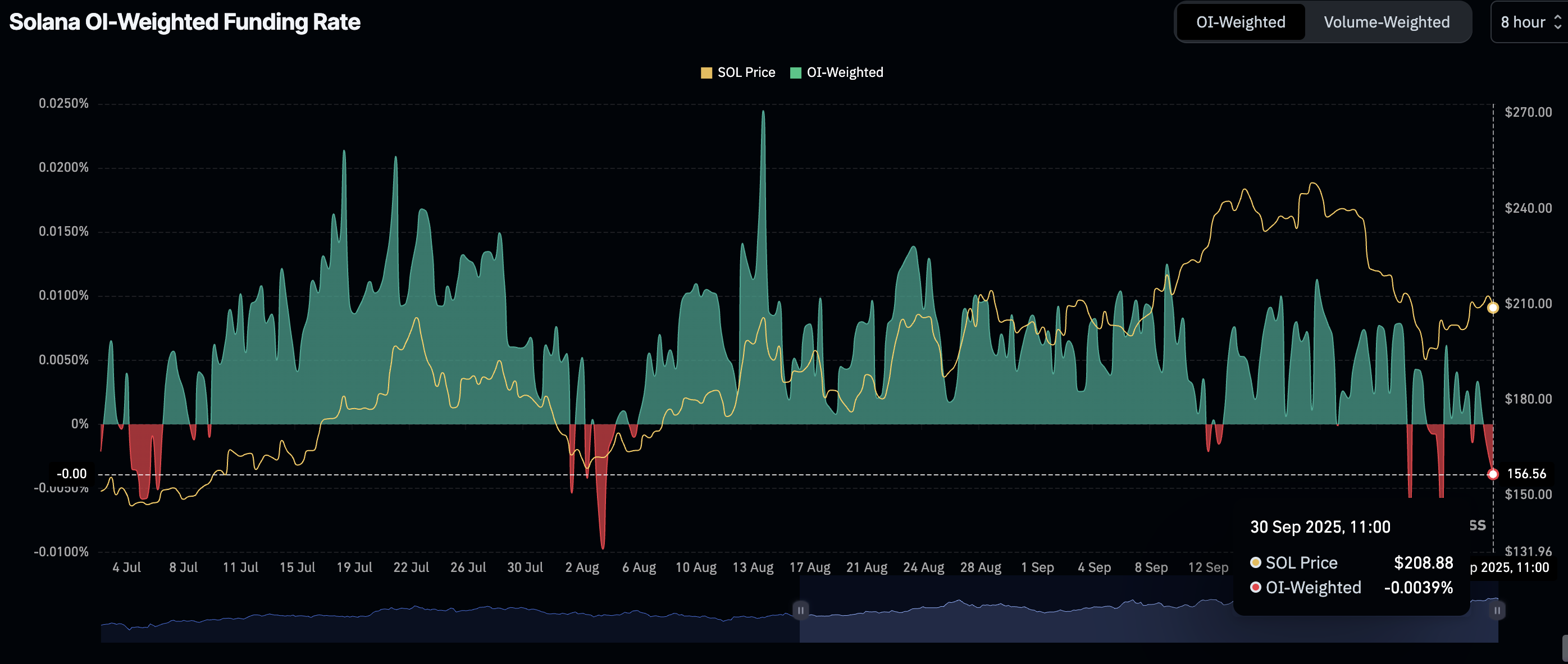

Auch der Derivatemarkt von Solana zeigt Schwäche. Das wird daran deutlich, dass die Open Interest (OI) OI-Weighted Funding Rate ins Negative gedreht hat. Negative Funding Rates sind oft ein Hinweis auf eine risk-off Stimmung, da Trader Long-Positionen meiden und verstärkt auf Short-Positionen setzen. In den kommenden Tagen dürfte sich zeigen, ob sich die OI-Weighted Funding Rate von SOL erholen kann und ein Anstieg über 220 US-Dollar möglich ist – oder ob Investoren sich auf weitere Verluste unterhalb von 200 US-Dollar einstellen müssen.

Solana OI-Weighted Funding Rate | Quelle: CoinGlass

Technischer Ausblick: Solana droht tieferer Rücksetzer

Solana wird aktuell unterhalb des 50-Tage-Exponentiellen Gleitenden Durchschnitts (EMA) bei 208 US-Dollar gehandelt, nachdem es am Montag bei 215 US-Dollar zu einer Abweisung kam. Diese Umkehr zeigt sich auch im Relative Strength Index (RSI), der den Sprung über die Mittellinie verpasste und stattdessen im Tageschart auf 44 fiel.

Fällt der RSI unter die Mittellinie, verstärkt das den Eindruck zunehmender bärischer Dynamik. Zudem könnten Anleger ihr Risiko weiter reduzieren, da der Moving Average Convergence Divergence (MACD) seit dem 21. September ein Verkaufssignal aufrechterhält. Die roten Histogrammbalken untermauern den negativen Ausblick, der die bisherigen Gewinne zugunsten einer Korrektur unter die psychologisch wichtige Marke von 200 US-Dollar schmälern könnte.

SOL/USDT Tageschart

Sollte der Rückgang unter 200 US-Dollar anhalten, richtet sich der Fokus der Trader auf den 100-Tage-EMA bei 194 US-Dollar und den 200-Tage-EMA bei 182 US-Dollar. Beide dienen als mögliche Unterstützungsbereiche. Hoffnung besteht jedoch auf eine schnelle Rückkehr über den 50-Tage-EMA – dies könnte den Weg für einen kontinuierlichen Aufwärtstrend über 220 US-Dollar und im Anschluss in Richtung 250 US-Dollar ebnen.