Ethereum-Preisprognose: Treasury-Unternehmen sind „bessere Käufe“ als ETH-ETFs – Standard Chartered

- Ethereum-Treasury-Unternehmen bieten „regulatorische Arbitrage-Möglichkeiten”, die sie zu besseren Investitionen machen als ETH-ETFs, sagt Geoffrey Kendrick von Standard Chartered.

- Diese Unternehmen haben seit ihrer Gründung im Juni 1,6 % der gesamten im Umlauf befindlichen ETH gekauft – genauso viel wie ETH-ETFs.

- ETH könnte die Fortsetzung eines weiteren bullischen Pennants bestätigen, wenn es den kritischen Widerstand bei 4.100 USD überwindet.

Ethereum (ETH) verzeichnete am Mittwoch einen Kursanstieg von 3 %, nachdem Standard Chartered in einem Bericht festgestellt hatte, dass öffentliche Einrichtungen, die die Altcoin als primäre Reservewährung nutzen, eine bessere Anlageoption sind als US-amerikanische börsengehandelte Fonds (ETFs) auf ETH.

ETH-Treasury-Unternehmen sind bessere Käufe als ETH-ETFs: Standard Chartered

Ethereum-Treasury-Unternehmen erweisen sich laut Geoffrey Kendrick, Global Head of Digital Asset Research bei Standard Chartered, als bessere Investitionsmöglichkeit als ETH-ETFs, da sich ihre Nettoinventarwert-Multiplikatoren (NAV) über 1 normalisieren.

„Angesichts der Tatsache, dass die NAV-Multiplikatoren derzeit knapp über 1 liegen, halte ich die ETH-Treasury-Unternehmen für eine bessere Anlage als die US-Spot-ETH-ETFs“, erklärte er.

Der Nettoinventarwert dieser Unternehmen entspricht ihrer Marktkapitalisierung geteilt durch ihre gesamten ETH-Bestände.

„Diese Normalisierung des Nettoinventarwert-Multiplikators macht die Treasury-Unternehmen nun sehr attraktiv für Anleger, die von einer Wertsteigerung der ETH profitieren, den Wert der ETH pro Aktie steigern [...] und Zugang zu Staking-Prämien erhalten möchten“, schrieb Kendrick. „Ich sehe keinen Grund, warum der NAV-Multiplikator unter 1,0 fallen sollte, da diese Unternehmen meiner Meinung nach regulatorische Arbitrage-Möglichkeiten für Anleger bieten.“

Die meisten ETH-Treasury-Unternehmen erzielen Renditen durch das Staking und den Einsatz ihrer Fonds in dezentralen Finanzprotokollen (DeFi), im Gegensatz zu ETH-ETFs in den Vereinigten Staaten, die diese Funktionen nicht bieten.

Seitdem Ethereum im Juni die Aufmerksamkeit der Mainstream-Medien auf sich gezogen hat, hat Kendrick hervorgehoben, dass Ethereum-Treasury-Unternehmen 1,6 % der gesamten im Umlauf befindlichen ETH gekauft haben, was der Kaufkraft ihrer ETF-Pendants in diesem Zeitraum entspricht. Anfang der Woche meldeten BitMine Immersion (BMNR) und SharpLink Gaming (SBET) Beteiligungen von über 833.100 bzw. 521.900 ETH.

Unterdessen kehrten US-Spot-Ethereum-ETFs nach zwei aufeinanderfolgenden Handelstagen mit Abflüssen am Dienstag zu Zuflüssen zurück und zogen laut SoSoValue-Daten 73,22 Millionen US-Dollar ein.

Ethereum-Preisprognose: ETH könnte einen weiteren bullischen Wimpel bilden

Ethereum verzeichnete laut Coinglass-Daten in den letzten 24 Stunden Futures-Liquidationen in Höhe von 61,67 Millionen US-Dollar. Der Gesamtbetrag der Long- und Short-Liquidationen belief sich auf 21,20 bzw. 40,47 Millionen US-Dollar.

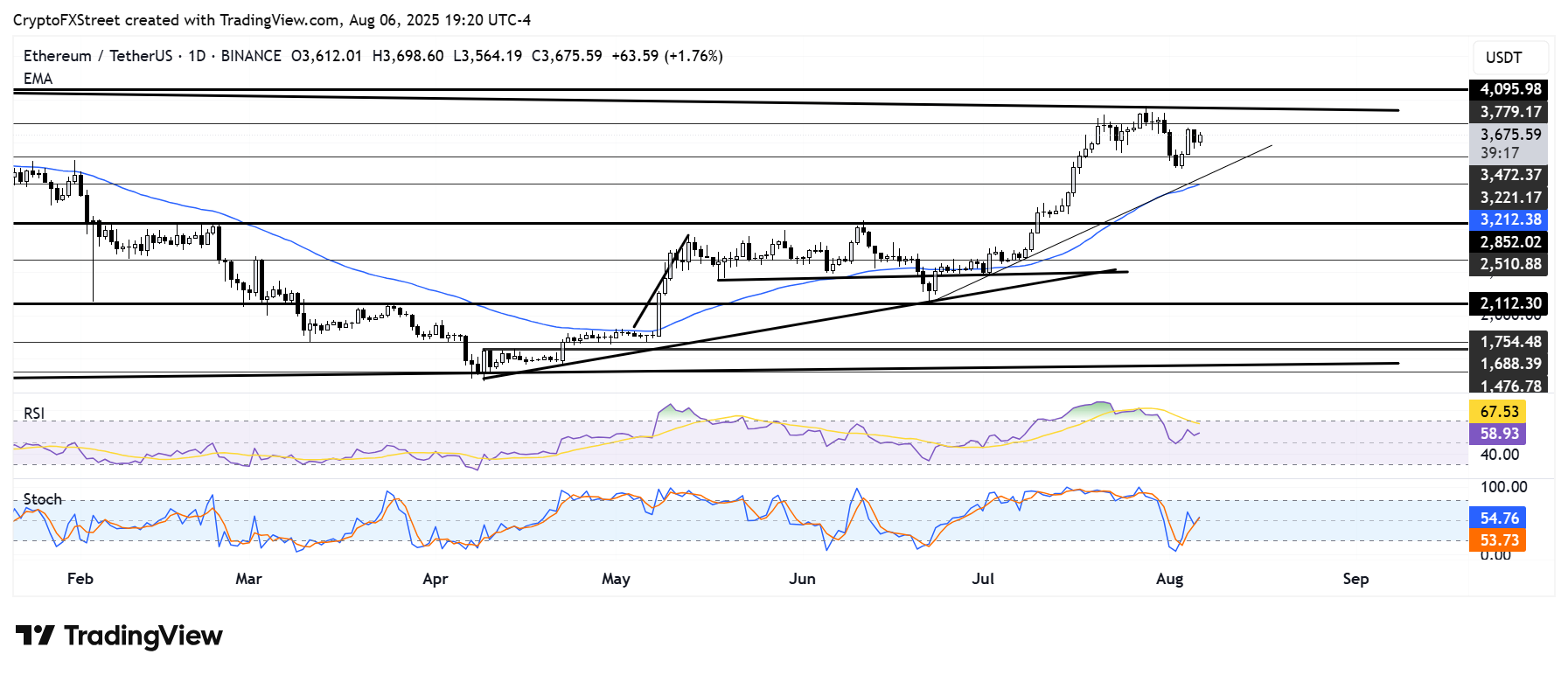

Die führende Altcoin hat sich seit dem 21. Juli nach einer zweiwöchigen Rallye vom 8. bis 20. Juli weitgehend innerhalb der Spanne von 3.400 und 3.800 USD konsolidiert. Die Konsolidierung könnte die Bildung eines bullischen Pennants markieren, wenn ETH weiterhin über der Unterstützung von 3.220 USD handelt, die durch den 50-Tage-Exponential Moving Average (EMA) gestützt wird.

ETH/USDT Tageschart

Die führende Altcoin könnte bereit sein, den Widerstand einer absteigenden Trendlinie bei 3.900 USD erneut zu testen, wenn sie die Unterstützung einer niedrigeren, seit dem 22. Juni ansteigenden Trendlinie hält. Ein Umkehren des Widerstands der absteigenden Trendlinie und ein anschließender Anstieg über den kritischen Verkaufsdruck bei 4.100 USD würden die Fortsetzung eines bullischen Wimpelmusters bestätigen.

Der Relative Strength Index (RSI) und der Stochastik-Oszillator (Stoch) haben Schwierigkeiten, in der Nähe ihrer neutralen Niveaus eine Richtung zu finden, was auf eine Unentschlossenheit der Marktteilnehmer hindeutet.

Ein Tages-Candlestick unter 2.850 USD würde die bullische These ungültig machen.