Gold konsolidiert sich nahe dem Drei-Wochen-Hoch, da die Risikobereitschaft die dovishen Wetten auf die Fed ausgleicht

- Gold konsolidiert in einer Spanne nahe einem Drei-Wochen-Hoch bei gemischten fundamentalen Hinweisen.

- Der USD kämpft angesichts wirtschaftlicher Bedenken und Wetten auf Zinssenkungen der Fed, was Unterstützung bietet.

- Das vorherrschende Risiko-Umfeld wirkt als Gegenwind für die sichere Anlage.

Gold (XAU/USD) wird während der asiatischen Sitzung am Mittwoch nahe einem Drei-Wochen-Hoch beobachtet, während die Bullen auf einen Durchbruch über die horizontale Barriere von 4.150-4.155 USD warten, bevor sie sich für eine weitere Aufwärtsbewegung positionieren. Die Anleger scheinen überzeugt, dass die verzögerten US-Makrodaten einige Schwächen in der Wirtschaft zeigen werden, angesichts einer anhaltenden US-Regierungsstilllegung, und die US-Notenbank (Fed) dazu veranlassen werden, die Kreditkosten im Dezember weiter zu senken. Der dovishe Ausblick hält den US-Dollar (USD) nahe einem fast zweiwöchigen Tief, das am Dienstag erreicht wurde, und erweist sich als ein Schlüsselfaktor, der als Rückenwind für das renditeschwache gelbe Metall wirkt.

In der Zwischenzeit löst eine positive Entwicklung in Richtung Wiedereröffnung der US-Regierung eine neue Welle des globalen Risiko-Handels aus und hält die Bullen davon ab, frische Wetten auf das sichere Gold abzuschließen. Die Anleger entscheiden sich auch dafür, auf die Reden einer Reihe einflussreicher FOMC-Mitglieder später am Mittwoch zu warten, um weitere Hinweise auf den zukünftigen Zinssenkungspfad der Fed zu erhalten. Dies wird wiederum eine Schlüsselrolle bei der Beeinflussung der USD-Nachfrage spielen und dem XAU/USD-Paar einen bedeutenden Impuls verleihen. Dennoch deutet der fundamentale Hintergrund darauf hin, dass der Weg des geringsten Widerstands für das Edelmetall nach oben führt und jeder korrigierende Rückgang wahrscheinlich gekauft wird.

Tägliche Marktbewegungen: Gold-Bullen werden vorsichtig angesichts nachlassender Nachfrage nach sicheren Anlagen

- Die Wiedereröffnung der US-Regierung lenkt den Markt wieder auf den sich verschlechternden fiskalischen Ausblick und Bedenken hinsichtlich der schwächelnden wirtschaftlichen Dynamik. Ökonomen schätzen, dass die anhaltende Regierungsstilllegung bereits etwa 1,5 bis 2,0% des vierteljährlichen BIP-Wachstums gekostet haben könnte.

- Die Wiederaufnahme des normalen Datenflusses würde diese Erwartung verstärken – insbesondere nach den schwächer als erwarteten US-Beschäftigungs- und Verbraucherstimmungsindikatoren der letzten Woche. Darüber hinaus setzen die Händler weiterhin eine bedeutende Wahrscheinlichkeit für eine Zinssenkung durch die US-Notenbank im nächsten Monat an.

- Daten des Arbeitskräfteanalytikunternehmens Revelio Labs zeigten letzte Woche, dass im Oktober 9.100 Arbeitsplätze verloren gingen und die staatlichen Gehälter um 22.200 Stellen fielen. Darüber hinaus schätzte die Chicago Fed, dass die Arbeitslosenquote im letzten Monat gestiegen ist, was auf einen sich verschlechternden Arbeitsmarkt hinweist.

- Dies bestätigte die dovishen Erwartungen an die Fed und drückte den US-Dollar am Dienstag auf ein fast zweiwöchiges Tief, was dem renditeschwachen Gold half, seine Ausbruchsdynamik über die 4.100 USD-Marke auszubauen. Dennoch wirkt sich die optimistische Marktstimmung als Gegenwind für die sichere Anlage aus.

Gold könnte weiterhin einige Dip-Käufer anziehen und nahe 4.100 USD angemessene Unterstützung finden

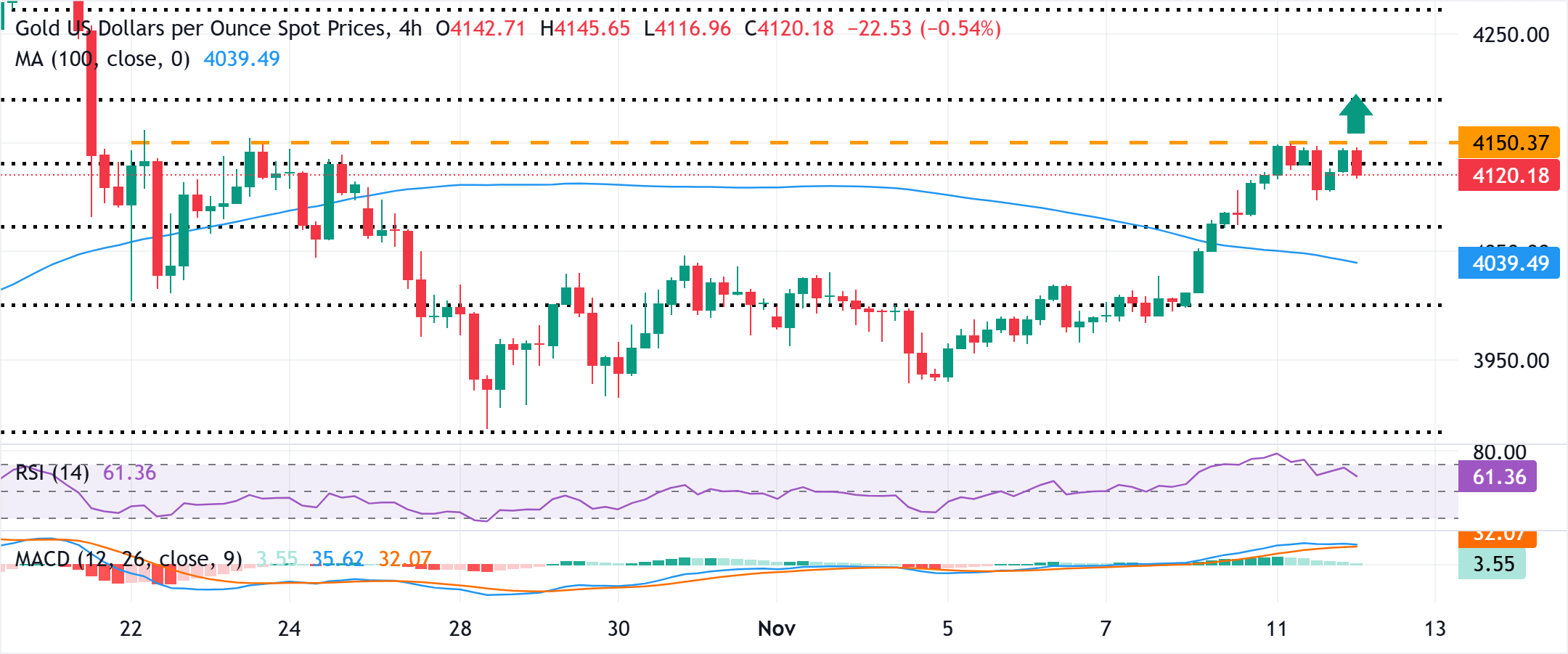

Aus technischer Sicht scheint das XAU/USD-Paar Schwierigkeiten zu haben, über das 50%-Retracement-Niveau des jüngsten scharfen korrigierenden Rückgangs vom Allzeithoch, das im Oktober erreicht wurde, hinaus Stärke aufzubauen. Dennoch begünstigen positive Oszillatoren auf den Tages- und 4-Stunden-Charts die bullischen Händler. Einige Anschlusskäufe über die 4.150-4.155 USD-Zone würden die konstruktiven Aussichten bestätigen und es dem Goldpreis ermöglichen, die 4.200 USD-Marke zurückzuerobern. Diese Marke liegt nahe dem 61,8%-Fibonacci-Retracement-Niveau, das, wenn es entscheidend überwunden wird, den Weg für eine weitere kurzfristige Aufwärtsbewegung ebnen sollte.

Auf der anderen Seite könnte das über Nacht erreichte Tief im Bereich von 4.100-4.095 USD unmittelbare Unterstützung bieten, bevor die 4.075 USD-Region oder das 38,2%-Fibo-Retracement-Niveau erreicht wird. Ein überzeugender Durchbruch unter letzteres könnte einige technische Verkäufe auslösen und den Goldpreis in den Bereich von 4.025 USD ziehen, auf dem Weg zur psychologischen Marke von 4.000 USD. Einige Anschlussverkäufe könnten die kurzfristige Tendenz zugunsten bärischer Händler verschieben. Das XAU/USD-Paar könnte dann den Rückgang in Richtung der 3.936-3.935 USD-Region beschleunigen, bevor es schließlich auf die runde Zahl von 3.900 USD fällt.

Gold - Häufig gestellte Fragen (FAQ)

Gold hat in der Geschichte der Menschheit stets eine zentrale Rolle gespielt – als universelles Tauschmittel und sicherer Wertspeicher. Heute wird das Edelmetall vor allem als „sicherer Hafen“ in Krisenzeiten geschätzt. Gold dient nicht nur als Schmuck oder Anlageobjekt, sondern wird auch als Absicherung gegen Inflation und Währungsabwertungen betrachtet. Sein Wert ist unabhängig von staatlichen Institutionen oder einzelnen Währungen, was es in unsicheren Zeiten besonders attraktiv macht.

Zentralbanken zählen zu den größten Goldkäufern weltweit. Um ihre Währungen in Krisenzeiten zu stützen, kaufen sie Gold, um die wirtschaftliche Stabilität und das Vertrauen in ihre Währungen zu stärken. 2022 kauften Zentralbanken laut World Gold Council 1.136 Tonnen Gold im Wert von rund 70 Milliarden US-Dollar – ein Rekordwert. Besonders schnell wachsende Schwellenländer wie China, Indien und die Türkei erhöhen ihre Goldreserven in hohem Tempo.

Gold steht traditionell in einer inversen Beziehung zum US-Dollar und zu US-Staatsanleihen – beide gelten als bedeutende Reservewährungen und sichere Häfen für Anleger. Wenn der Dollar abwertet, steigt der Goldpreis häufig, was Investoren und Zentralbanken in Zeiten wirtschaftlicher Unsicherheit dazu veranlasst, ihre Portfolios zu diversifizieren. Ebenso ist Gold gegenläufig zu risikobehafteten Vermögenswerten. Während ein Aufschwung an den Aktienmärkten den Goldpreis oft drückt, profitieren Goldinvestoren in Zeiten von Börsenturbulenzen.

Der Goldpreis unterliegt einer Vielzahl von Einflussfaktoren. Geopolitische Spannungen oder die Sorge vor einer tiefen Rezession können den Preis des Edelmetalls schnell in die Höhe treiben, da Gold als sicherer Hafen gilt. Ohne eigene Rendite steigt der Wert des Metalls häufig in Phasen niedriger Zinsen, während hohe Zinskosten den Preis drücken. Die Entwicklung des Goldpreises ist jedoch stark vom US-Dollar abhängig, da das Edelmetall in Dollar (XAU/USD) gehandelt wird. Ein starker Dollar übt in der Regel Druck auf den Goldpreis aus, während ein schwächerer Dollar zu einer Verteuerung führen kann.