Goldpreis fällt unter 3.300 $ wegen starkem US-Dollar, während Trump die Spannungen mit China neu entfacht

- XAU/USD fällt, da starker US-Dollar das Edelmetall belastet; Tarifunsicherheit verunsichert die Märkte.

- US-Kern-PCE sinkt im April, aber starke Daten heben die Renditen und dämpfen die Attraktivität von Gold.

- Trump beschuldigt China, Handelsabkommen zu verletzen, und belebt geopolitische und tarifliche Bedenken.

Der Goldpreis fiel am Freitag, da der US-Dollar etwas Boden gutmachte, obwohl die Renditen der US-Staatsanleihen nach einem starken Inflationsbericht sanken, der die Händler hoffen lässt, dass die US-Notenbank (Fed) die Politik im Jahr 2025 lockern wird. XAU/USD wird bei 3.289 USD gehandelt, ein Rückgang von 0,83%.

Die Stimmung schlug um, als US-Präsident Donald Trump sich darüber beschwerte, dass China das zwischen beiden Parteien in der Schweiz ausgehandelte Abkommen nicht einhält. Er schrieb: "China hat, vielleicht nicht überraschend für einige, SEIN ABKOMMEN MIT UNS TOTAL VERLETZT. So viel zum Mr. NICE GUY!"

Infolgedessen fielen die US-Aktien, während der US-Dollar sich von den täglichen Tiefstständen erholte, so der US-Dollar-Index (DXY).

In Bezug auf handelsbezogene Nachrichten stellte ein US-Berufungsgericht die meisten von Trump am 2. April, dem "Tag der Befreiung", verhängten Zölle wieder her, nachdem ein US-Gericht für internationalen Handel die meisten Abgaben blockiert hatte, da sie als illegal angesehen wurden.

Der US-Kern-Personalverbrauchsausgaben (PCE) Preisindex sank im April im Vergleich zum Treffen im März. Andere Daten zeigten, dass der Verbraucherindex der Universität von Michigan (UoM) im Mai im endgültigen Wert im Vergleich zu den Schätzungen verbessert wurde, während die Inflationserwartungen zurückgingen.

Gold tägliche Marktbewegungen: Fällt trotz schwacher US-Inflationsdaten bei Stärke des US-Dollars

- Der Goldpreis wird durch einen starken US-Dollar unter Druck gesetzt. Der DXY, der den Wert des US-Dollars gegenüber einem Korb von sechs Währungen abbildet, steigt um 0,11% auf 99,44.

- Die Renditen der US-Staatsanleihen sinken. Die Rendite der 10-jährigen US-Staatsanleihe fällt um zwei Basispunkte auf 4,40%, während die realen Renditen der USA ebenfalls um denselben Betrag auf 2,086% sinken, leicht unter dem Schlusskurs vom 29. Mai.

- Der US-Kern-PCE im April zeigte die Entwicklung des Disinflationsprozesses, der durch die restriktiven Zinssätze der Fed vorangetrieben wurde. Der Wert lag bei 2,5% im Jahresvergleich, nach 2,6%. Die Gesamtinflation lag bei 2,1% im Jahresvergleich, unter dem Anstieg von 2,3% im März.

- Trotz eines niedrigeren Inflationsumfelds konnten die Edelmetallpreise nicht an Fahrt gewinnen, da die Short-Positionen des US-Dollars im Terminmarkt in der letzten Woche laut den Commitments of Traders (COT)-Daten reduziert wurden.

- Der UoM-Verbraucherindex im Mai verbesserte sich von 50,8 auf 52,2 und übertraf die Schätzungen im endgültigen Wert. Es ist erwähnenswert, dass die Inflationserwartungen gesunken sind. Für die nächsten 12 Monate fielen die Erwartungen von 7,3% auf 6,6%, und für die nächsten fünf Jahre sanken sie von 4,6% auf 4,2%.

- Nach der Datenveröffentlichung stieg die vorläufige Schätzung des Atlanta Fed für das BIP-Wachstum im Q2 2025 von 2,2% auf 3,8%.

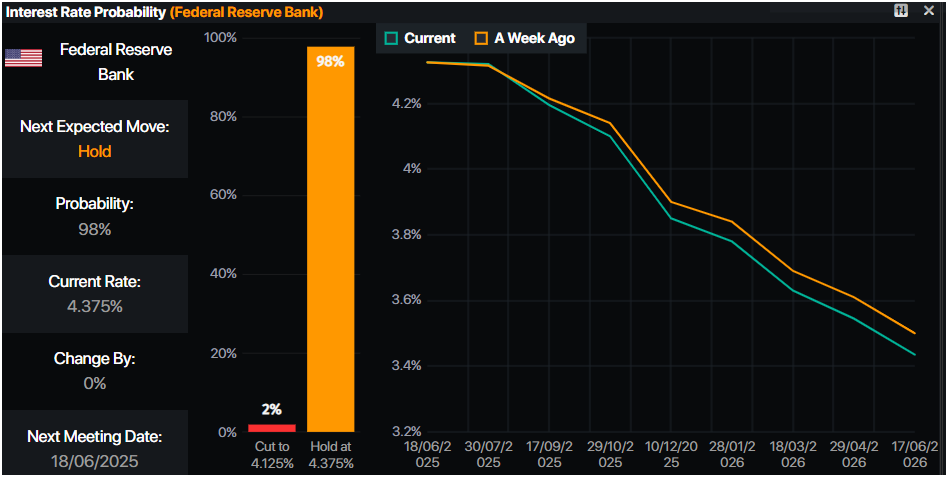

- Beamte der Federal Reserve äußerten sich am Donnerstag und betonten, dass die Geldpolitik in einem guten Zustand sei und dass es einige Zeit dauern würde, bis sich das Risiko-Gleichgewicht für das duale Mandat der Fed verschiebe.

- Die Präsidentin der Fed von San Francisco, Mary Daly, sagte, der Arbeitsmarkt sei in solider Verfassung und wies darauf hin, dass das Ziel von 2% Inflation im Jahr 2025 nicht erreicht werde. Dennoch sagte sie, dass es sinnvoll wäre, die Zinsen zweimal zu senken, wenn die Arbeitsplätze stabil sind und der Disinflationsprozess anhält, was die Märkte erwarten.

- Die Geldmärkte deuten darauf hin, dass die Händler bis zum Ende des Jahres mit 52 Basispunkten an Lockerungen rechnen, nach der Veröffentlichung der US-Daten, so die Daten des Prime Market Terminal.

Quelle: Prime Market Terminal

XAU/USD technische Aussichten: Fällt und steht vor der Prüfung von 3.250 USD

Der Aufwärtstrend des Goldpreises bleibt intakt, obwohl die XAU/USD-Spotpreise einen täglichen/wöchentlichen Schlusskurs unter 3.300 USD erreichen könnten, was einige seitliche Handelsbewegungen im Bereich von 3.250-3.300 USD fördern könnte, da es an frischen Katalysatoren vor dem Wochenende mangelt.

Für eine bärische Fortsetzung müssen die Verkäufer die Goldpreise unter 3.250 USD drücken, vor dem 50-Tage-Simple-Moving-Average (SMA) bei 3.221 USD. Ein Durchbruch des Letzteren würde das Hoch vom 3. April, das zur Unterstützung wurde, bei 3.167 USD freilegen.

Umgekehrt, wenn die Bullen XAU/USD über 3.300 USD drücken, werden die nächsten wichtigen Widerstandsniveaus 3.350 USD, 3.400 USD, das Hoch vom 7. Mai bei 3.438 USD und das Rekordhoch von 3.500 USD sein.

Gold FAQs

Gold hat in der Geschichte der Menschheit stets eine zentrale Rolle gespielt – als universelles Tauschmittel und sicherer Wertspeicher. Heute wird das Edelmetall vor allem als „sicherer Hafen“ in Krisenzeiten geschätzt. Gold dient nicht nur als Schmuck oder Anlageobjekt, sondern wird auch als Absicherung gegen Inflation und Währungsabwertungen betrachtet. Sein Wert ist unabhängig von staatlichen Institutionen oder einzelnen Währungen, was es in unsicheren Zeiten besonders attraktiv macht.

Zentralbanken zählen zu den größten Goldkäufern weltweit. Um ihre Währungen in Krisenzeiten zu stützen, kaufen sie Gold, um die wirtschaftliche Stabilität und das Vertrauen in ihre Währungen zu stärken. 2022 kauften Zentralbanken laut World Gold Council 1.136 Tonnen Gold im Wert von rund 70 Milliarden US-Dollar – ein Rekordwert. Besonders schnell wachsende Schwellenländer wie China, Indien und die Türkei erhöhen ihre Goldreserven in hohem Tempo.

Gold steht traditionell in einer inversen Beziehung zum US-Dollar und zu US-Staatsanleihen – beide gelten als bedeutende Reservewährungen und sichere Häfen für Anleger. Wenn der Dollar abwertet, steigt der Goldpreis häufig, was Investoren und Zentralbanken in Zeiten wirtschaftlicher Unsicherheit dazu veranlasst, ihre Portfolios zu diversifizieren. Ebenso ist Gold gegenläufig zu risikobehafteten Vermögenswerten. Während ein Aufschwung an den Aktienmärkten den Goldpreis oft drückt, profitieren Goldinvestoren in Zeiten von Börsenturbulenzen.

Der Goldpreis unterliegt einer Vielzahl von Einflussfaktoren. Geopolitische Spannungen oder die Sorge vor einer tiefen Rezession können den Preis des Edelmetalls schnell in die Höhe treiben, da Gold als sicherer Hafen gilt. Ohne eigene Rendite steigt der Wert des Metalls häufig in Phasen niedriger Zinsen, während hohe Zinskosten den Preis drücken. Die Entwicklung des Goldpreises ist jedoch stark vom US-Dollar abhängig, da das Edelmetall in Dollar (XAU/USD) gehandelt wird. Ein starker Dollar übt in der Regel Druck auf den Goldpreis aus, während ein schwächerer Dollar zu einer Verteuerung führen kann.